文|新经济e线

据证监会官网披露,7月24日至25日,中国证监会召开2023年系统年中工作座谈会。新经济e线注意到,在证监会明确提及下半年重点抓好的几项工作中,“抓紧推动消费基础设施等新类型公募REITs项目落地”就是其中之一。这一表态也意味着年内公募REITs底层资产进一步扩容或将有实质性的结果。

早在今年3月24 日,证监会和发改委就REITs分别发文,内容涉及优化项目推荐流程、完善审核注册机制、消费基础设施纳入REITs试点范围、分类调整项目收益率要求和资产规模门槛等,从各维度为REITs实现常态化发行提供支持。上述发改委236号文明确表示,要研究支持增强消费能力、改善消费条件、创新消费场景的消费基础设施发行基础设施REITs。优先支持百货商场、购物中心、农贸市场等城乡商业网点项目,保障基本民生的社区商业项目发行基础设施REITs。

7月25日,在发改委就促进民间投资有关情况举行的专题新闻发布会上,发改委固定资产投资司副司长、一级巡视员韩志峰透露,近期民营企业发行基础设施REITs的热情明显提升、申报的项目数量明显增多。

韩志峰表示,今年3月发改委和证监会将发行基础设施REITs的行业领域拓展到消费基础设施,而民营企业持有运营的购物中心、百货商场项目数量较多,这为他们更好参与基础设施REITs奠定了较好基础。

为此,发改委着力加大基础设施REITs的前期辅导力度,帮助项目尽快具备申报条件。今年以来已先后组织召开16场开门办公会,邀请证监会债券部、沪深交所及有关专家参加,对71个项目进行了集体研讨,其中包括19个民营企业项目,涉及购物中心、光伏风电、大数据中心等多种资产类型。

六单消费基础设施REITs筹备

新经济e线根据公开信息不完全统计,目前共有6单消费基础设施公募REITs正在筹备之中,分别包括首创钜大奥特莱斯公募REITs、中国金茂公募REITs、山东省商业集团消费基础设施REITs、华安百联消费封闭式基础设施REITs、天虹数科商业股份有限公司消费基础设施公募REITs、华润置地费基础设施公募REITs。

其中,首创钜大奥特莱斯公募REITs的原始权益人为北京恒盛华星投资管理有限公司(首创钜大有限公司全资子公司)。据悉,首创钜大奥特莱斯公募REITs 项目发布财务顾问招标公告。该项目是目前市场消费领域首单公开的REITs 产品,以奥特莱斯为底层资产。

截至2022年底,首创钜大打造的首创奥特莱斯年销售额超100亿元,在全国拥有在营项目15个,覆盖北京、重庆两大直辖市,杭州、南昌、武汉、合肥、济南、郑州、西安、昆明、南宁等省会城市,以及湖州、昆山、青岛、厦门等潜力消费城市。

7月10日,该公司多家全资附属公司拟向济南首城商业管理有限公司及武汉市首城商业管理有限公司分别出售济南首钜置业有限公司100%股权及股东贷款与武汉首创钜大奥莱商业管理有限公司100%股权及股东贷款,总代价约人民币19.86亿元。

来源:上市公司公告

天虹数科商业股份有限公司消费基础设施公募REITs的原始权益人为天虹数科商业股份有限公司。目前,公司正在筹划开展消费基础设施公募REITs的相关工作,拟以下属公司持有的消费基础设施项目申请试点发行公募REITs项目,拟与中航证券有限公司、中航基金管理有限公司合作,委托其分别担任公募REITs项目资产支持证券管理人、基金管理人,进行公募REITs项目的方案沟通、设计、报批及发行等。据新经济e线了解,该公司主营业务有平台型与垂直型两类。平台型业务为百货和购物中心,以联营、租赁等合作模式为主;垂直型业务为超市,主要是自营模式。

此外,鲁商集团拟以持有的某商业物业作为标的资产,开展消费基础设施公募REITs申报发行工作。项目中标人为国泰君安证券股份有限公司;百联股份作为原始权益人拟以项目公司持有的坐落于上海市杨浦区淞沪路8号的上海又一城购物中心项目作为基础设施项目申报发行公募REITs;华润置地发布2022财政年度业绩公告,表示要推动有巢REIT扩募,启动商业地产和产业地产公募REITs方案。

事实上,为推动消费基础设施REITs落地,政策层面也在不断加码。7月18日,商务部等13部门发布《关于促进家居消费若干措施的通知》,支持家居卖场等商业网点项目探索基础设施REITs申报发行工作。文件指出,要通过加强政策支持促进家居消费。支持符合条件的家居卖场等商业网点项目发行基础设施领域不动产投资信托基金(REITs)。鼓励金融机构在依法合规、风险可控前提下,加强对家居消费的信贷支持,完善金融服务,为经营商户和供应链上下游企业提供融资支持。

继发改委236号文之后,7月24日,发改委发布《关于进一步抓好抓实促进民间投资工作努力调动民间投资积极性的通知》(发改投资2023]1004号),《通知》明确,建立重点民间投资项目库,优化民间投资项目的融资支持,强化重点民间投资项目的要素保障。鼓励民间投资项目发行基础设施领域不动产投资信托基金(REITs),进一步拓宽民间投资的投融资渠道。

韩志峰在7月25日的发布会上也强调,发改委始终重视并积极鼓励民营企业参与盘活存量资产工作。一是鼓励民营企业用好基础设施REITs等创新工具,盘活自身现有的存量资产;二是鼓励民营企业优化发展模式,通过盘活存量资产,在不增加负债率的基础上加速资金周转、提高资金使用效率,投向新能源等发展空间较大的行业领域;三是鼓励民营企业积极参与盘活国有企业存量资产,并将基础设施REITs作为投资退出渠道之一,努力形成国有企业和民营企业的双赢局面。

公募REITs迎增量资金入市

新经济e线注意到,由于业绩不及预期以及流动性较弱等综合因素的影响,今年2月以来公募REITs曾显著下跌。7月5日,部分公募基金发布公告将公募REITs纳入旗下部分公募FOF产品投资范围,提振了投资者对公募REITs市场未来增量资金及流动性改善的信心,REITs市场呈现修复态势。目前,全市场共有100只FOF 公告将基础设施REITs纳入其投资范围,FOF规模合计659.88亿元,共涉及11家基金公司。

二级市场上,受公募REITs迎增量资金入市消息刺激,综合成交额、成交量和换手率三方面的数据也显示,近两周 (2023年7月17日至-7月28日,下同)整体上市场情绪明显转暖,成交较为活跃,较7月前两周呈现量价齐升的态势。近两周REITs总成交额为38.02亿元,较7月上半月环比上涨20.28%。近两周市场总成交量达9.14亿份,环比上涨17.78%。

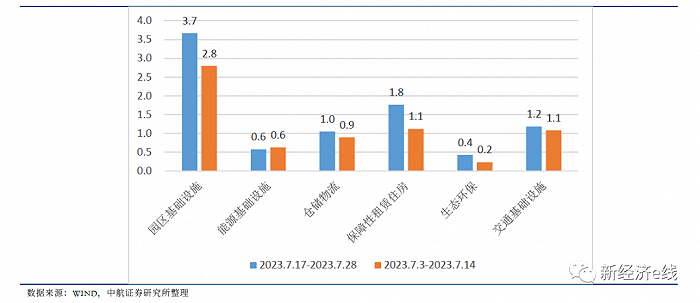

各类REITs总成交量变化(亿份)

至7月28日,REITs市场总体市值达912亿元,较两周前上涨了2.26%。其中,中证REITs指数近两周上涨2.37%,上证指数上涨1.18%,中证全债上涨0.16%,南华商品指数上涨1.98%。中证REITs的表现强于同期股市、债市和大宗商品。

具体来看,REITs各板块除环保外区间平均涨跌幅均为正,涨幅前三的板块分别为保租房、产业园、仓储物流,分别达4.68%、3.34%、2.56%,其次是高速公路和能源,分别录得2.55%和1.43%的涨幅,仅环保下跌0.28%。单只产品来看,领涨的是以园区基础设施为底层资产的华夏杭州和达高科产园REIT,涨幅达6.30%。

按照底层资产类型分类统计的话,近两周各板块成交额较上半月亦有较大幅度改善。环比来看,改善幅度最大的是保租房板块,近两周成交总额达5.2亿元,较本月前两周上涨68.66%;产业园区板块总成交额录得13.3亿元,环比上涨33.77%;仓储物流板块总成交额录得3.6亿元,环比上涨19.00%;生态环保板块总成交额录得2.3亿元,环比上涨59.49%;高速公路板块修复放缓明显,总成交额录得9.1亿元,环比上涨16.57%。六大板块中只有能源板块总成交额环比下跌,录得5.1亿元,环比下跌3.99%。

同样,近两周的区间换手率也有了较大改善。统计流通市值加权计算整体REITs市场的日换手率,然后将近两周的日换手率计算平均得到REITs市场的近两周的区间日均换手率。近两周REITs市场区间日均换手率从前两周的0.8%提高到了为1.72%,环比大幅提升115%。

细分来看,产业园区、能源、仓储物流、保租房、生态环保、高速公路板块REITs近两周的区间日均换手率分别为1.37%、0.49%、1.28%、2.25%、1.290.60%,环比7月前两周分别变化了32.34%、 11.51%、-11.20%、57.89%、54.26%和9.02%。仅有仓储物流换手率指标环比下跌,保租房、生态环保和产业园区边际改善明显。

此外,27只公募REITs日前披露的今年二季报业绩情况也表明,总体经营业绩稳中有升,但各业态出现了一定分化。其中,能源基础设施受季节因素影响业绩大幅提升;保租房及仓储物流受外部宏观经济活动影响较小,整体表现较为稳定;高速公路业绩修复整体呈放缓趋势;产业园区内部分化,厂房类资产持续稳健。

具体到收入与可供分配金额达成率情况,2023 年二季度REITs整体收入达成全年预测业绩的26%,可供分配金额达成率为28%。其中,能源类、保租房类表现较突出。受夏季高温及随之增长的电力需求的季节性因素影响,能源基础设施REIT二季度收入、EBITDA及可供分配金额达成率均高于其他业态。同样,保租房REIT受稳定的租赁需求及租户结构支撑,板块内4 只REITs的三项指标均超招募说明书预期。

相比之下,高速公路REIT受清明节、劳动节通行费减免及宏观经济弱修复因素影响,收入、EBITDA及可供分配金额达成率在所有REITs中位列较低的类别。除国金中国铁建REIT及华泰江苏交控REIT外,其余REITs收入及可供分配金额环比均出现不同程度下降,业绩修复速度放缓。

另据中证估值数据,随着近半年以来市场走低,截至2023年7月28日,共有14只REITs产品估值低于其对应的ABS估值,投资性价比逐渐显现。有市场人士认为,长期来看公募REITs当前仍处在估值低位,未来信批深度、增量资金等问题会被逐渐解决,当前公募REITs市场整体的收益大于风险。

微信号:netfin888

评论