文|面包财经

近日,公募基金二季报已悉数披露完毕,有着“专业买手”之称的FOF基金持仓曝光,持仓变动总体上呈现出“追涨杀跌”的特征。

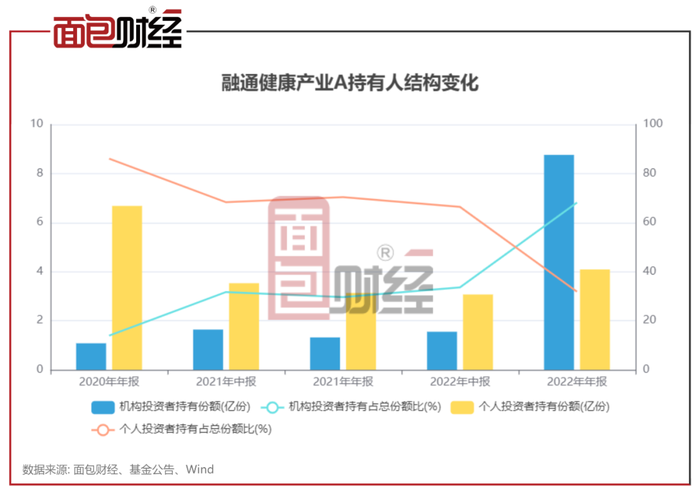

作为机构的宠儿,万民远管理的融通健康产业A2022年曾一度成为持仓机构数量最多,持仓金额最大的主动权益类产品之一,机构持仓比例迅速突破50%。然而,今年二季度,融通健康产业A类份额净值跌超11.18%,遭遇FOF基金净减持。

业绩突出或是受FOF青睐的首要标准,二季度大成基金、易方达基金旗下绩优的主动权益类产品获得多只FOF重仓。

融通基金万民远旗下医药基金被集体减持

数据显示,十余只主动权益类基金二季度被FOF减持超1000万份,减持比例超6成,且重仓基金数减少。

其中,融通基金旗下医药基金融通健康产业A/C二季度遭遇多只基金集体减持。2023年一季度末持有融通健康产业A/C的FOF基金仍然有30只,二季度末只剩下10只,单季度重仓该基金的FOF数量锐减了20只,重仓份额减持比例超80%。

融通健康产业的基金经理万民远为四川大学生物医学博士,现任融通健康产业、融通鑫新成长、融通价值成长等基金的基金经理。融通健康产业是万民远管理时间最久、规模最大的基金,也是他的代表作。

2022年末,万民远管理的融通健康产业A受到机构投资者青睐,成为被FOF基金持有最多、持有规模最大的主动权益基金之一。从中报和年报来看,融通健康产业A2022下半年机构投资者持有比例快速上升至50%以上。

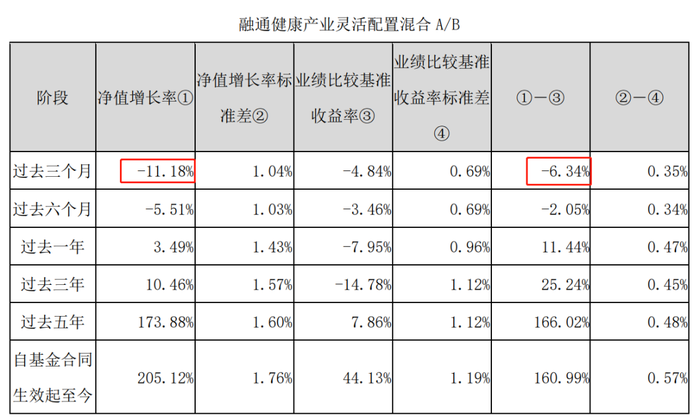

融通健康产业A:二季度跑输业绩比较基准6.34个百分点

业绩稳定增长,或是“专业买手”FOF青睐的核心标准。数据显示,融通健康产业A于2019-2022年连续4年获得正收益,去年医药板块集体走熊该产品仍然实现了3.76%的正收益,远好于同期同类基金平均表现。

由于表现突出,融通健康产业2022年规模“逆市”大增,由2021年末的15.07亿元,增至2022年末的91.92亿元。面对规模大幅增长,万民远保持了相当的克制,今年1月31日起,暂停了该产品的大额申购。

万民远自2016年8月管理该产品以来,任职总回报超过150%,大幅跑赢业绩基准。

然而,今年二季度以来,融通健康产业的表现也一改之前和其他医药股低相关的状态,逐渐和低迷的医药板块行情走势接近。融通健康产业二季度被FOF大幅减持的同时,其A类份额净值下跌11.18%,跑输业绩比较基准6.34个百分点。

值得注意的是,万民远其他在管产品融通鑫新成长A、融通医疗保健行业A、融通价值成长A,2023年二季度净值收益率均为负,且都跑输同期业绩基准收益率。

易方达基金、大成基金二季度获FOF青睐

公募FOF的二季度重仓基金变动显示,在上半年极度分化的结构性市场中,FOF的选基思路偏保守,青睐于偏向传统制造行业、大盘价值型的产品。

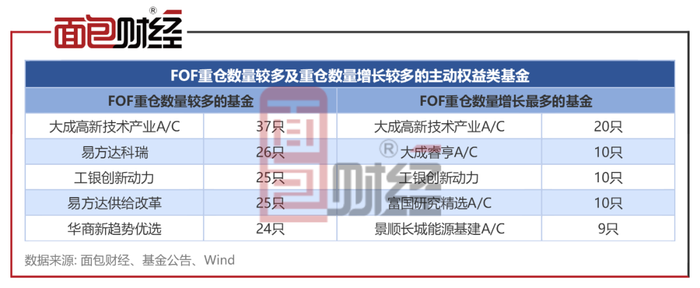

具体来说,二季度FOF重仓数量较多的基金包括大成高新技术产业、易方达科瑞、易方达供给改革等,分别被37、26、25只FOF重仓。其中,大成高新技术产业也是二季度重仓数量增长最多的基金,单季度新增20只FOF重仓该基金。

以大成高新技术产业为例,该产品二季度末规模约77.54亿元,现任基金经理为刘旭。该产品重仓股偏向传统制造业,二季度末前十大重仓股分别为中兴通讯、格力电器、豪迈科技、三一重工、中国移动、中远海控、景津装备、中国海洋石油、凌霄泵业、中国移动。

从结果来看,大成高新技术产业等获FOF加仓较多的5只基金二季度均获正收益,多只产品净值创历史新高。

评论