文|未来迹FutureBeauty 向婷婷

越来越多的奢侈品牌开始深度“搅局”美妆,最新一位是110岁的高奢老牌PRADA。

8月1日,PRADA官宣全线美妆正式上市,中国市场在首发市场之列。这不仅成为时尚圈的一大话题,也在中国消费市场引发热议。

时尚奢侈品牌拓展美妆业务早已不是稀奇事,但在中国化妆品市场整体从大众迈向高端的升级过程中,这股力量不容小觑。

依托原有奢侈品品牌的声望,“入局即高端”的PRADA美妆们将为整个美妆市场格局带来什么?在接力加码的奢侈品集团中,谁将率先在内卷的美妆赛道冲出重围?

01 争议背后,其实是一场双赢

从公开披露的信息看,作为PRADA美妆业务的授权方,欧莱雅集团在原有香水品类的基础上,此次推新了“色彩”和“肌肤”两大品类,将底妆与护肤重新分类成为肌肤系列,而将彩妆系列重新命名为色彩系列。上述新品在该品牌的天猫和京东香水美妆官方旗舰店,以及线下百货渠道同步发售。

具体看,色彩系列涵盖眼唇产品,包含26款色号的唇膏、6支“单色”唇膏、6款眼影盘、一款润唇膏;肌肤系列则包括面霜、精华液、洁面乳、9种色号的粉底液与10款化妆品刷和美妆工具等。

树大招风,这次大动作的官宣也不可避免地引发了社交平台上一些争议。

“完全哗众取宠,没料”、“PRADA的眼泪PradaPrada的流”、“配方还是那些东西,居然卖这么贵”、“眼影盒子设计得很好看,但内料的色号非常不亚洲”……

其中,认为PRADA护肤线“不用心”的声音最大,多个产品其实是“集团爆款的复刻版”。

比如精华产品的核心成分则为“高浓度二列酵母+乳酸菌+腺苷+肽”,消费者称其是“复刻兰蔻小黑瓶和素颜精华”,定价880元的洁面产品则被认为是兰蔻极光洁面清爽版的复刻。

最受关注的是,定价3080元的主动面霜。官方介绍其核心成分为18%玻色因、2%维生素CG和0.175%的神经酰胺NP三大成分。有消费者对比认为,同为欧莱雅集团旗下的赫莲娜王牌产品黑绷带面霜复配30%玻色因溶液,50ml售价3780元,“买Prada主动面霜不如买黑绷带”。

对于来自大众层面的这些声音,有业内专业人士持有不同看法。

在其看来,不能单从成分浓度看产品功效价值,而且从PRADA的配方看,欧莱雅可以说拿出了足够的诚意,应该希望一炮打响。“从原本的香水线延伸到多品类已经是一个巨大的跨越,相信在欧莱雅强大科技力加持下,PRADA的美妆之路会更快一些”。

事实上,Prada在终止与Puig的合作后,选择于2019年12月与欧莱雅签订合作协议,本身就显示了对于美妆业务的多元布局的期待。2021年,欧莱雅在合约生效随即重启Prada香水线,如今又全面跟进彩妆与护肤产品,其实整体动作已相当快。

而PRADA美妆作为欧莱雅高档化妆品部的一员,本身也有望带来业务的新增量,双方实现双赢。

对于这个高奢品牌,作为营销高手的欧莱雅非常注重品牌调性的维护。4月,欧莱雅中国副总裁及高档化妆品部总经理马晓宇介绍该部门的14个高端品牌在中国市场的定位关键词时,将PRADA总结为“精致出位”的人设。而从本次发新看,关于“思辨美学”的价值主张和包装设计的细节上,欧莱雅都格外细致,与品牌主线业务风格保持一致。

02 高奢巨头亲理美妆,中国市场“硝烟正浓”

奢侈品布局美妆的历史由来已久。早在1921年,Chanel 用著名的 5号香水正式开启奢华女装拓展香水的品牌思路。1924年,香奈儿又率先推出了品牌首个彩妆系列。

聚焦近几年,美妆业务更是成为奢侈品集团的一块“香饽饽”。

2020年,拥有多款经典香水的爱马仕也正式进军彩妆,推出品牌首个唇妆系列;今年2月,开云集团成立美妆部门,并在成立的第4个月就收购了英国沙龙奢牌香水Creed。

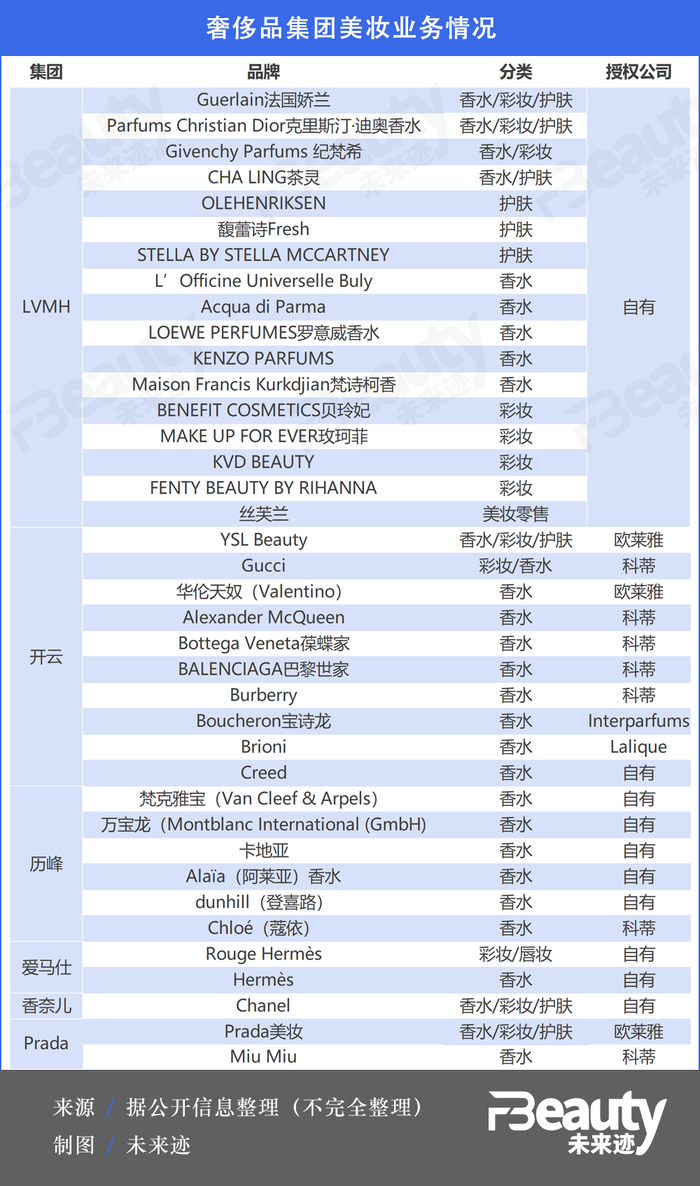

《FBeauty未来迹》整理发现,无论是授权代理还是集团自理,几大奢侈集团已经在美妆业务上开拓出了一片不可忽视的版图。

从上表可以发现,更偏向时尚感的香水/彩妆是各大巨头在入局美妆时的首选拓展类目。

最典型的如开云和历峰。

开云和历峰旗下的美妆品牌,几乎都是由原本的时装/皮具/配饰发展而来,品牌矩阵相对比较简单。其中,开云拥有10个香水品牌,历峰则拥有6个香水品牌。

需要注意的是,开云集团除了新收购的Creed,其余品牌均以授权美妆公司代理的形式在经营。核心品牌Gucci的美妆业务经营权由科蒂公司持有;科蒂还拥有 Alexander McQueen、Bottega Veneta 和 Balenciaga 香水美妆业务的经营许可。YSL美妆以及新收购的华伦天奴均由欧莱雅经营,Boucheron 和 Brioni 的香水业务则分别由 Interparfums 和 Lalique 集团经营。

同样的,爱马仕、香奈儿、Prada的全线美妆业务,也都是从香水业务开始做起。

按集团来看,LVMH集团独立美妆品牌最多、品类最全。

不满足于仅做香水品类的延伸,LVMH已经将其香水和化妆品部门打造成一个多品牌、多品类的美妆部门,拥有众多独立的美妆品牌。

据LVMH集团官网显示,该部门目前共有16个品牌,包括迪奥Christian Dior、娇兰Guerlain、茶灵Cha Ling、馥蕾诗Fresh、纪梵希Givenchy等综合品牌,纯香水品牌帕尔马之水Acqua di Parma、Kenzo Parfums、Loewe Perfumes、Maison Francis Kurkdjian、Officine Universelle Buly,以及彩妆品牌玫珂菲Make Up For Ever、贝玲妃Benefit Cosmetics、Fenty Beauty、KVD Beauty、STELLA,以及美妆零售品牌店丝芙兰。

而从各大集团的动向看,中国市场是其发力美妆业务的重要阵地。

仅在上半年,就有多位奢侈品巨头高管疫情后第一次访华:2月初,开云集团董事长兼CEO Fran ois-Henri Pinault访华,到访了北京、上海、成都、南京四座城市;6月,LVMH集团主席兼首席执行官Bernard Arnault(伯纳德·阿尔诺)现身北京,开启了疫情后的首度访华之旅。

在美妆布局上,中国高端美妆市场显然是重要方向。

今年3月,LVMH启用了对中国市场颇有运营经验的Stephane Rinderknech(斯铂涵)来担任美妆部门CEO职位;一个月后,LVMH美妆亚洲研发中心在上海揭幕。

而开云在其美妆部门成立后,首笔投资收购落定英国沙龙奢牌香水Creed。Creed在中国市场正发展得如火如荼:

据颖通官方和欧特欧数据,自2021年底正式进入中国市场以来,Creed陆续在全国开设12家独立门店,其中北京汉光百货和北京SKP店铺年销售超过1200万元;在线上,Creed已在天猫、微信小程序开设旗舰店,2023年1-5月在天猫平台销售额达到1882万元。

开云美妆也表示,将在保留Creed悠久历史传统和高端品牌形象的同时,进一步释放其在地域、渠道和品类方面的潜力,特别是通过加速在中国和旅游零售领域的发展,以及进一步扩大女性香水产品组合、身体和家居品类。

据Research And Markets的《2023 年全球高端美妆市场报告》,2021年全球高端美容市场价值 878.9 亿美元,预计 2023 年至 2028 年的复合年增长率将达到 5.56%,消费者对拥有正品和优质产品的渴望正在推动市场扩张。

值得注意的是,亚太地区在 2021年占据市值的主导地位,预计将继续占据高端美妆总销售额的最大份额。

显然,在全球尤其是中国市场,高端美妆正成为一门大生意。预计到2025年,高端美妆将全面超越大众美妆,成为未来10年企业赢得市场主动权和话语权的关键。(详见:高端美妆加速内卷,功效只是“入场券”?)这其中,自带高端基因的奢侈品美妆正在成为一股不容忽视的力量。

03 LVMH一骑绝尘,开云、历峰潜力无穷?

在各方时尚奢侈品牌的陆续加入下,高端美妆赛道如今正热闹非凡,高利润的美妆品类正在成为奢侈品集团的“现金奶牛”。那么在众多高奢品牌和集团中,哪家的实力最强?

首先从集团公布的业绩报告来看,LVMH基于其强劲的品牌组合,美妆业务在各大奢侈品集团中“一骑绝尘”。

根据LVMH最新业绩报告,2023年上半年,香水和化妆品部门的销售额按有机增长计算增长了13%,达40.28亿欧元。其中香水品牌表现出色,三大主力品牌迪奥Christian Dior、娇兰Guerlain、纪梵希Givenchy,以及旗下的专业香水品牌都取得了亮眼的成绩。

不过,爱马仕、香奈儿、Prada的美妆业务同样增长势头良好。

官方财报显示,仅有香水和彩妆业务线的爱马仕香水与美容部门,在2023年上半年收入达2.49亿欧元,同比增长8.3%;香奈儿的香水和美妆则在2022全年实现销售额两位数的增长;Prada美妆也接连在欧莱雅财报中受到表扬。

相比之下,意欲大举开拓美妆商业版图的开云集团,其美妆业务目前稍显乏力。目前开云旗下的美妆品牌伸手就能数过来,还都是服装品牌的延伸。更重要的是,大部分品牌的香水业务均授权给了欧莱雅、科蒂等专业美妆公司进行经营,且从公开报道看,双方都还有较长时间的合作效期。

不过,为打破在美妆业务上的尴尬局面,开云近年来开启了“收购之路”,以期不断丰富品牌矩阵、增强竞争力。

聚焦中国市场,上述六大奢侈品集团在中国香水市场的活跃度极高。

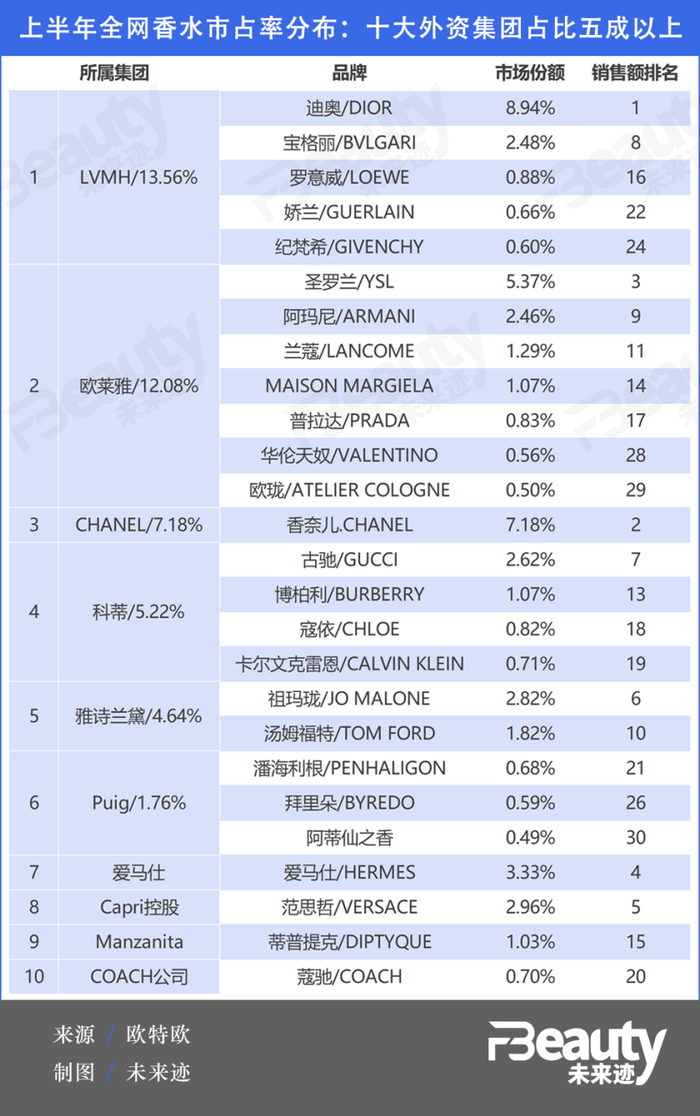

欧特欧提供的数据显示,2023年上半年,线上全网排名前十的集团分别为:LVMH、欧莱雅、香奈儿、科蒂、雅诗兰黛、Puig、爱马仕、范思哲控股公司Capri控股、蒂普提克母公司Manzanita以及蔻驰集团。这些集团仅排名在Top30的香水品牌市场份额总和就超过52%。

具体来看,LVMH旗下5个品牌的市占率超过10%;香奈儿凭借唯一品牌CHANEL达到7.18%的市占率,位列第三名;爱马仕排名第七。

开云和历峰虽然没有上榜,但集团旗下的不少香水品牌在中国市场实际上拥有不小的声量:包括由欧莱雅经营的YSL、华伦天奴,由科蒂经营的Gucci、Burberry、Chloé(蔻依),均在榜单之内。其中,YSL、Gucci的销售额分别排名第三位、第七位。

从这个角度看,在更长远的未来,若开云和历峰拿回上述品牌的代理权,由自家团队直营管理,或将会是另一番竞争格局。

04 奢侈品集团做美妆,能行吗?

从时装、鞋履、珠宝起家,这些时尚品牌不约而同地往美妆赛道里扎。的确,香水与彩妆这类装饰性的领域也是艺术表达的一部分,但若渗透到全线品类,渗透到需要“科技含量”的护肤品时,市场对此的争议也随之而来,连有欧莱雅背书的PRADA都难以幸免。

对于这些从时装奢侈赛道跨界美妆的集团和品牌,很容易被贴上“门外汉”的标签。消费者们也认为精于做时尚的他们,会更加重视包装、外观。

“手袋、香水产品在身边朋友圈都有一定知名度,外带或用在身上,具有社交属性。但护肤品非常私人,使用时间基本都在家里,不能满足这一需求。”一位消费领域研究人士如是评价。“购买护肤品还是会更加看重专业科技力量而不是品牌。”

不过,即使争议不断,这或许也是符合高奢美妆发展逻辑的。

一位零售观察人士甚至认为,奢侈品的逻辑是骂声越大、争议越大、价格越贵,卖得越好。“买它的人实际上目的不是在于它的内在。”

从《FBeauty未来迹》获取的第三方线上平台监测数据可见,真正代表高端消费的高奢美妆品牌赫莲娜和海蓝之谜等在618等大促节点成交均价和销售额都呈现双增长。整体高端消费呈现分化,和奢侈品类似,高奢美妆比中高端美妆品牌表现更加稳健。

伴随着作为“入门级”奢侈品的手袋正在以涨价等方式进行甄别核心用户,奢侈品也需要像美妆这种价格更低的“大众”品类做品牌的消费者教育。

“对于奢侈品集团来讲,他们擅长的是品牌运作、品牌的建设等,并不擅长所谓的化妆品生产研发。但是在欧美国家其实是可以找到理想供应链的,所以生产研发上的问题对他们来说都不是大问题。”上述业内人士评价。

设专业美妆部门、聘专业美妆管理人才、纳入独立美妆品牌……奢侈品巨头们在美妆业务上的野心可见一斑。再加上集团们极强的品牌运作能力,未来的美妆产业格局或许会发生大变化。

评论