受重磅政策连续释放刺激,地产板块行情自7月中旬以来涨幅明显,截至8月4日,中证800地产指数自近9年低点已反弹16.28%!

资金则继续增仓相关ETF,深交所数据显示,8月4日,地产ETF(159707)获资金再次大幅净流入1645万元!统计来看,上周地产ETF(159707)净流入额6789万元,净流率超20%!

地产ETF(159707)基金份额继续升至4.57亿份,最新基金规模4.13亿元,再创新高!

回归到地产基本面来说,克而瑞数据显示7月房企销售继续探底,密集出台的政策组合拳能否扭转低迷的基本面?地产的拐点是否真的到来?王石、冯仑等发表了最新看法。机构则认为在4大拐点共振下,8月建议积极围绕地产等三大产业主题布局。

【地产拐点真的到了吗?】

周末,中央“开窗”、地方“开门”等政策密集发布后,万科集团创始人、深石集团创始人王石和万通集团创始人冯仑也分享他们对当前房地产市场的看法和未来走势的预判。

对于当下房地产市场是否已经处在拐点,王石认为,中国房地产目前处于调整期,会面临如流动性问题在内的诸多挑战,但我们有着庞大的市场,同时相关政策的出台,相信是可以克服挑战的。

对于房地产行业未来的发展机会,冯仑指出,目前来看,供给侧与需求侧出台了诸多政策,依靠这些政策来真正刺激市场需求很重要,同时围绕房地产行业,许多次级需求会延伸出来。

针对8月整体布局,中信证券研报认为,政策、基本面、流动性、情绪四大拐点在8月共振,A股已经开启继1月和4月后的第三个关键做多窗口,建议投资者注重政策不断发力、经济边际向好、盈利持续修复的大方向,忽略政策落地速度、市场预期波动和板块轮动方向的小节奏,积极围绕地产、科技、能源资源三大产业主题布局。

【销售持续探底,拿地主力以国央企为主】

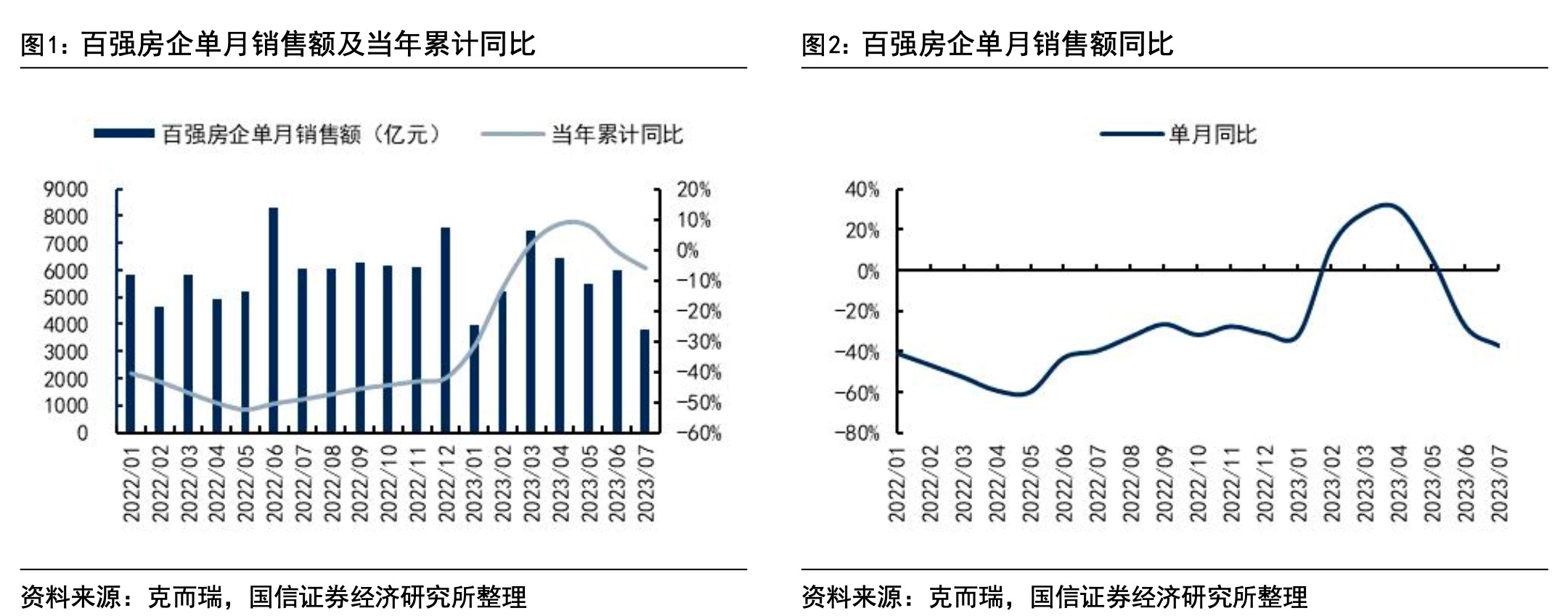

根据克而瑞房企销售榜单,百强房企销售额单月及累计同比降幅扩大。2023年7月单月,百强房企全口径销售额3810亿元,环比-36.6%,单月同比-37.2%,较6月下降了10个百分点。2023年1-7月,百强房企累计全口径销售额38373亿元,同比-5.9%,较1-6月下降了5个百分点。

拿地方面,销售下滑影响房企拿地意愿,百强房企拿地金额降幅扩大,300城住宅用地成交规模仍在历史低位。

根据中指研究院发布的房企拿地百强榜单,2023年1-7月,百强房企权益拿地总额6946亿元,同比-13.4%,降幅较1-6月扩大3.2个百分点。拿地主力仍是国央企,华润置地、保利发展、建发房产、中海地产1-7月权益拿地金额依旧位居前四。

国信证券认为,尽管政策并非当前地产市场复苏的核心压制,但高层对地产的积极表态,可以提振市场信心,后续政策的出台也将更加顺利,地产板块阶段性行情依旧可期。此外,着眼基本面,预计Q4将迎来销售复苏高点,届时将出现确定性的基本面高修复行情。

东方证券预计行业将温和复苏,看好能够穿越本轮周期的企业,看好央国企和稳健经营的高评级民企在当前竞争格局中的相对优势,同时看好迅速成长且信用受损较小的物管和商管行业。

就央国企及优质头部房企配置而言,建议特别关注地产ETF(159707)。资料显示,地产ETF(159707)跟踪中证800地产指数,集中汇集市场16只头部房企上市公司,在投资方向上具有明显的头部集中度优势。前十大成份股权重超8成,“保万招金”权重占比超5成,高度聚焦头部地产企业,契合龙头强者恒强产业周期趋势!

同时,中证800地产指数成份股国企央企含量高,同时享受“中特估”概念加持。地产ETF(159707)也是目前市场上唯一跟踪中证800地产指数的行业ETF,具备稀缺性与辨识度。

风险提示:地产ETF被动跟踪中证800地产指数,该指数基日为2004.12.31,发布日期为2012.12.21,指数成份股构成根据该指数编制规则适时调整。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的本基金风险等级为R3-中风险,适合适当性评级C3以上投资者。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资需谨慎。

评论