文|零售商业财经 东坡先生

编辑|鹤翔

平地一声雷,沉寂许久的每日优鲜(NASDAQ:MF)有了新动作。

8月8日,每日优鲜宣布与英属维尔京群岛公司Freshking Limited签订股权转让协议。根据股权转让协议,每日优鲜同意将其持有的Missfresh HK Limited、San Shen Limited和Mrfresh Limited的全部股份转让给了Freshking Limited或Freshking Limited指定的任何其他人士,以换取总代价1.00美元现金,但须满足某些交割条件,包括收到董事会审计委员会聘请的财务顾问出具的书面意见。

就在“每日优鲜以1美元价格转让3家子公司全部股份”公告发布四天前,这家曾经摘得“生鲜电商第一股”的明星企业突然股价暴涨,最高涨幅超过400%,触发数次熔断。

截至8月4日美股收盘,每日优鲜上涨近285%,这背后的原因其实是8月3日每日优鲜宣布分别与两名投资者签订了股份购买协议。

根据融资购股协议,投资者同意在满足某些交割条件的前提下,认购总计54亿股公司B类普通股,总购买价为2700万美元。同时,每日优鲜以现金总购买价1200万美元购买Mejoy Infinite Limited的所有普通股。

图源:每日优鲜

据了解,Mejoy Infinite Limited(美加一广告传媒有限公司)是一家在香港注册的数字营销解决方案提供商,该公司成立于2018年,专注于服务工具、游戏和跨境电商等出海广告主,为国内效果类出海广告主提供推广方案、买量投放、素材和创意制作、数据服务等出海效果类广告营销服务。

此外,每日优鲜在另一份公告中表示,2023年3月其终止了智能生鲜市场业务以及零售云业务,专注于2023年1月份推出的自有品牌产品零售业务。未来,每日优鲜计划将利用在电商以及供应链方面的积累,专注于提供数字营销解决方案,以及自有品牌产品的零售业务。

对于此次转型,业界似乎并不看好。

首先,数字营销领域市场竞争激烈,要在同质化数字营销中走出差异化难度很大。

其次,综合每日优鲜从“守望生鲜未来”到“欠租欠薪欠款”的发展近况,此次收购所产生的实际效果究竟是自我救赎还是回光返照?还要看二者后续磨合以及接下来的战略发展。

01 神话与天才

客观地说,每日优鲜是前置仓模式的发明者。

作为一个生鲜O2O电商平台,每日优鲜成立于2014年10月,由徐正和曾斌创立,产品覆盖水果蔬菜、海鲜肉禽、牛奶零食等全品类生鲜。

2015年,每日优鲜首创“前置仓模式”,并在社区附近建立仓库,以保证配送产品的新鲜度和时效性,并上线2小时极速达业务。公司的业务模式为(A+B)x N,即基于前置仓的即时零售业务(A)、智慧生鲜市场业务(B)和零售云服务业务(N)。

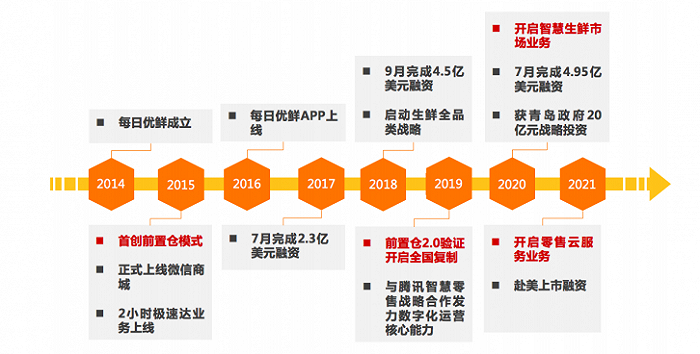

图:每日优鲜发展历程,来自于公司官网和天风证券

2016年3月,每日优鲜APP正式上线;2017年,每日优鲜宣布实现“千品千仓”,同时还开发了办公室无人货架项目“便利购”;2018年,该公司提出“百城万仓亿户”计划,即覆盖100个城市,拓展10000个前置仓,为1亿户家庭提供全品类精选生鲜1小时送达服务;2021年6月25日,每日优鲜于纳斯达克成功敲钟上市,比主要竞争对手叮咚买菜早4天拿下“生鲜电商第一股”称号。

事实上,每日优鲜最让人津津乐道的是其融资能力,自2014年至上市前,每日优鲜共经过11轮融资,融资规模达140亿元。

图源:企查查

如此强大的融资能力,跟创始人徐正的背景息息相关。在投资人眼里,徐正是个天才:15岁保送中科大少年班,28岁成为联想最年轻的事业部总经理,并将部门年均营收拉高到300亿元。

故而,每日优鲜前置仓模式在当时一度被业界视作“颠覆性创新”,备受资本追捧。公司发展也可谓是集齐了天时、地利、人和,成了生鲜电商领域的神话。

02 前置仓模式的“伪命题”之争

即便已经上市,每日优鲜想要“盈利”仍然是一个巨大的难题。

2018年至2020年,每日优鲜收入分别为35.47亿元、60.01亿元、61.3亿元。营收虽然增长,但盈利能力不断恶化,2018-2021年其净亏损分别为22.32亿元、29.09亿元、16.49亿元、38.5亿元。也就是说,每日优鲜四年合计亏损106.4亿元。

这意味着,每日优鲜在过去四年里把投资人的钱和上市融到的资金全部烧光了,不仅没实现盈利,自身流血的速度还越来越快。

即便在疫情期间,生鲜配送上门几乎成了消费者的日常刚性需求,每日优鲜也没能扭亏为盈,亏损额反而不断加大。某种程度上,外部环境所创造的机会并没能拯救每日优鲜,只是延缓了其死亡期限。

生鲜电商烧钱,选择了前置仓模式的每日优鲜更能烧钱。笔者认为,生鲜电商是不是一个伪命题还没有定论,但以前置仓为经营模式的生鲜电商大概率是一个伪命题。

形式上,每日优鲜发明的前置仓模型,即分布式迷你仓库,主要布局于国内一二线城市的各大社区。该模式将原来布局在城市远郊的仓库搬到离消费者更近的地方,承担冷链仓储和最后一公里物流,可以实现最快送货上门。

前置仓最大的特点是速度快。

在距离消费者较近的社区、办公楼等,平台会设置一个小型仓库,商品则由大仓提前发到前置仓里,从接到用户订单到送达,仅需半小时。

平台若想满足即时送达的需求,就要铺设足够密度的前置仓,还要配备足够数量的骑手。

截至2021年第三季度末,每日优鲜在国内16个城市建立了631个前置仓。而其竞争对手叮咚买菜截至2021年底已拥有约60个区域分选中心和1400个前置仓,前置仓面积达50万平方米,覆盖北上广深等一线城市及杭州、苏州等新一线城市。

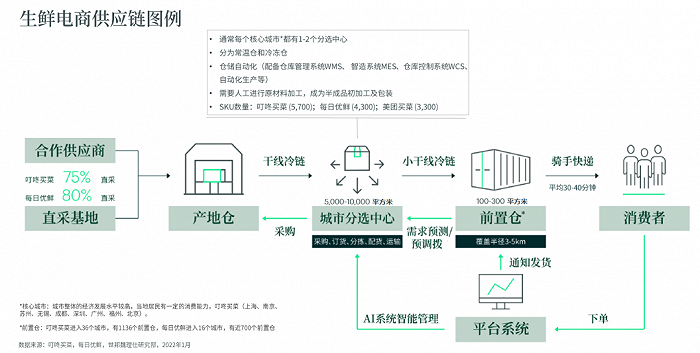

前置仓模式的价值链主要包括上游采购、区域处理中心、前置仓、用户四大组成部分。

上游采购包括产地直采、自有品牌加工、品牌商/经销商采购三种方式。上游采购产品质检合格后被运往各个城市的区域处理中心,进行分类加工处理后运往前置仓储存,用户下单后,产品被打包、配送至用户手中。

图:生鲜电商供应链

为什么说前置仓模式大概率是一个伪命题呢?

很大程度上是因为其财务模型难以跑通,底层的商业逻辑很难成立。前置仓模式之所以难赚钱,主要是因为履约成本太高,而利润空间太窄。

首先来看履约成本。

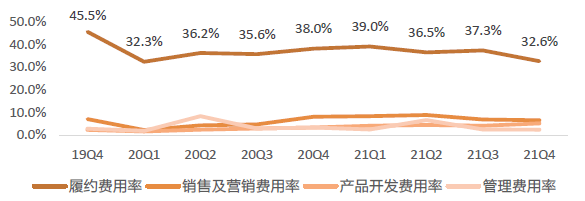

前置仓的成本主要包括四个部分:履约费用(前置仓、拣货人员、配送成本)、销售和营销费用、管理成本和技术成本。从历史数据来看,每日优鲜的履约成本一直很高,如此高的费用率,导致亏损率也居高不下。

图源:天风证券

履约费用包括最后一公里配送费用(一般采取劳务外包的形式)、分选中心和前置仓的租赁费用、由第三方快递公司将产品从分选中心送到前置仓的运输费用。这几项费用长期来看有所下滑,但是整体来看十分刚性,下降的空间相当有限。

数据显示,每日优鲜的履约费用率从2018年的34.9%降低到2019年的30.5%,再降至2020年的25.7%,几乎已经到了极限。

如果不考虑总部的研发费用、管理费用,前置仓模式经营亏损率高达26.0%,若要实现销售层面的全面盈利,需优化26.0%的成本费用,那就要大幅降低履约费用,同时大幅提高商品毛利率。

事实上,生鲜是一个充分竞争的市场,生鲜电商的毛利率普遍也都在20%左右,这个毛利率也已经达到了行业水平。

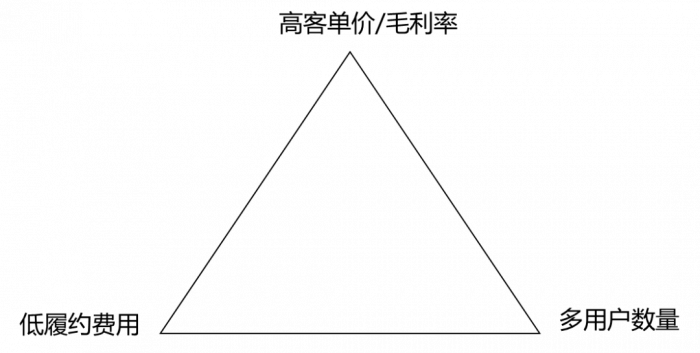

若再要提高,就只能调整商品结构,引入更多高毛利的商品。用户数、客单价/毛利率、履约成本,似乎成了前置仓模式的“不可能三角”,无法同时实现用户数多、客单价/毛利率高、履约成本低;但是如果不同时满足,也就无法盈利。

图:前置仓模式的“不可能三角”

所以,就前置仓模式的财务模型而言,客单价依然太低、毛利率也低,平台的履约成本又过高。如果这几个难题无法解决的话,那么前置仓模式就是一个彻彻底底的伪命题。

令人好奇的是,难道每日优鲜创始人徐正,以及其背后的明星投资人没有计算过这个模型么?

笔者认为,他们一定是计算过的,但没想到“卖菜”居然会这么困难。同时,业内人士一般以互联网的流量视角去看待该模式:亏损没事,刚需高频的万亿级生鲜市场,只要能烧出流量,总有变现的方式。

“羊毛出在狗身上,猪来买单”,这样的商业模式在互联网平台里屡见不鲜,并且随着体量增加,规模效应会进一步压低成本,优化模型。

但剧本却没有按照预想中的路径来走:一是流量的获取并没有那么迅速,价值也并没有那么高;二是还没到优化模型的地步,钱就快烧光了,只能被迫流血上市,融来的钱依然填不满这个“无底洞”。

更重要的是,他们没有意识到前置仓模式的“不可能三角”,如果解决不了这个“不可能三角”,前置仓的商业模式就不可能成立。所以,每日优鲜只能选择转型。

03 二次创业?

聚焦此次融资,每日优鲜计划专注于提供数字营销解决方案服务和自有品牌产品零售业务。这个战略转型是融资的噱头,还是置之死地而后生?我们不得而知。

但从商业的逻辑来看,这更像是二次创业。

一方面,自有品牌产品零售业务做不起来。对于每日优鲜来说,渠道没有了,流量匮乏了,在非标的生鲜领域做自有品牌简直是天方夜谭。更重要的是,公司也没人了。

财报显示,每日优鲜全职员工总数由2021年12月31日的1925人骤降至2022年12月31日的57人。而自有品牌业务,像沃尔玛、COSTCO、ALDI、盒马等这样拥有巨大流量的零售企业也在做,一家没落的生鲜电商企业要做,有何能力与之抗衡?

这个故事,估计没人相信,聪明的资本自然也不会信。

那就剩下一种可能,资本准备再赌一把:一是保壳,让每日优鲜不至于退市;二是资本相信徐正做数字营销有可能成功,反正“死马当活马医”吧!

在DT时代(Data Technology),依托数字技术和互联网平台,数字营销能够快速、精准地触达消费者,已经成为了企业推广和营销的主要方式。然而,此前一直从事线上卖菜业务的每日优鲜团队是否具备技术基因,能否在红海市场中脱颖而出?这是徐正即将面临的巨大挑战。

幸运的是,公开资料显示,Mejoy Infinite Limited的高管来自于猎豹、蓝标、Mobvista和Yeahmobi等公司。

这些公司主要为广告主提供Facebook、Google Adwords、Twitter(现已更名为“X”)等主流媒体的定制化营销解决方案以及广告托管服务,为出海游戏、APP等广告主提供流量和用户,提升买量的ROI。

留下来的这50余人,大多是创始人徐正的心腹。江东子弟多才俊, 卷土重来未可知。徐正作为曾经的天才少年,正值当打之年的80后创业精英,也的确值得资本再赌一次。

评论