文|天下网商

中国“最神秘”独角兽企业SHEIN,驶入了转型的十字路口。

凭借女装独立站模式高歌猛进了15年,SHEIN终于下定决心,要转做一个综合型跨境电商平台了。

今年5月,一向低调的创始人许仰天对外发声,“将通过平台模式引入更多第三方卖家。” 也正是这个月,拼多多旗下的跨境黑马Temu在美国市场的成交额比SHEIN高出了近20%。

7月27日,SHEIN执行副董事长唐伟在致投资者的信中,对平台战略做出了重点说明。截至目前,SHEIN已经在巴西、美国、墨西哥推出平台业务Marketplace,并持续推动全品类扩张。

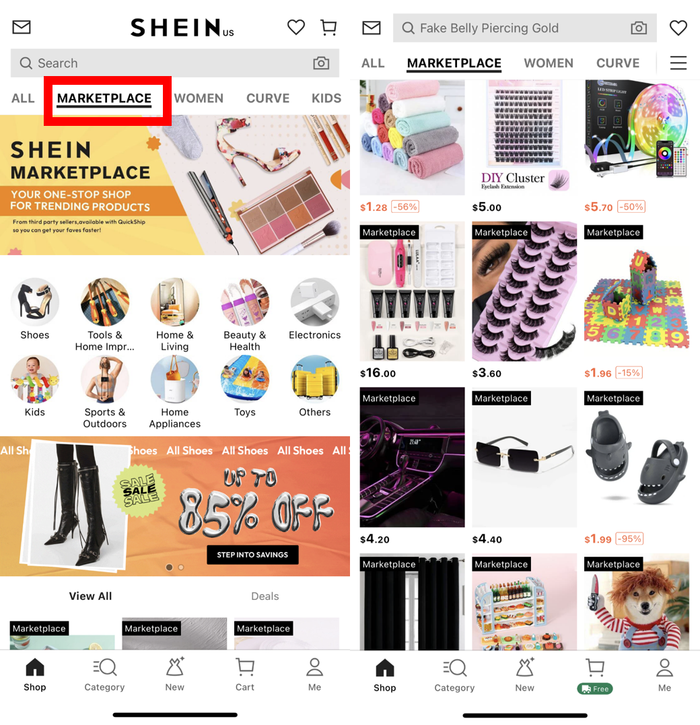

3.6刀的假睫毛、1.2刀的毛巾、5.7刀的LED派对灯在SHEIN Marketplace(US)上热卖

《天下网商》观察到,以美国站点为例,Marketplace位于APP首页顶部一级入口,所售品类包括家居、美妆、消费电子、鞋履、母婴、玩具等,热销品的客单价基本在10美元以下。其中一些产品可使用Quickship服务订购,在4-6个工作日内送至消费者手中。

2022年,SHEIN的营收是224亿美元,这一数字极度逼近ZARA去年的261亿美元,今年有望反超。但很显然,起家快时尚、曾声称要做“更好的ZARA”的隐秘巨头,如今其志已不在与ZARA掰手腕。

SHEIN为自己定下了一个新的“小目标”——2025年实现585亿美元年营收(约合人民币4220亿元),较去年的227亿美元翻一番,同时净利润计划达到75亿美元,未来3年内完成10倍增长。

从独立站转身第三方,SHEIN的野心是与挑衅者Temu一决高下,并向全球电商霸主亚马逊看齐。但面对狂飙降速、估值缩水、群狼环伺的现状,SHEIN的转型胜算几何?

跨境圈跃跃欲试,数千卖家已就位

“2022全球下载量最大的购物APP”,拿到这一成就,SHEIN用了14年。

而作为“有史以来扩张速度最快的电商平台”,Temu仅用了300多天,已在美国、法国、西班牙等地位列下载量TOP1,访问量超越了SHEIN、速卖通和Wish。

同一片市场、更低的价格,背后还站着一位财大气粗的“家长”。Temu的“横空出世”或许不是SHEIN转型的本质原因,但无疑为它走向平台化的决策添了一把火。

SHEIN 的平台模式分两种,一类是全托管供货OBM模式,由SHEIN来定价、营销、履约,商家仅负责供货;第二类是最新开放的第三方卖家模式,也叫Marketplace,像亚马逊、Temu一样卖全品类的货,商家自主定价、上品、发货,SHEIN协助运营。

SHEIN的两种平台合作模式

Marketplace模式最先在巴西试水,取得了不错的成效。唐伟近期透露,平台模式在巴西的商品销售总额自年初以来增长近两倍,达到近1亿美元,占据SHEIN当地总GMV的三分之一以上,活跃卖家数量达6000名。

试点后一个月,SHEIN就把该模式拓展到了美国、墨西哥,并计划今年第三季度在波兰、德国、西班牙、意大利、法国五个欧洲国家上线,逐渐推广到全球市场。

据悉,去年11月起,SHEIN就在为转型做准备:高价聘请了拥有第三方品牌管理经验的Lazada前总裁刘秀云,又在今年从亚马逊挖来了经验丰富的高管,主导品类扩张战略。

《天下网商》还发现,SHEIN于7月27日在其微信官方招聘平台发布的社招推文《下一个世界级平台,加入就现在!》中,专门为Marketplace招聘共计32种岗位的人员,涉及商品平台类、信息技术类、全球运营类三大类别,其中商品平台类需求最大,包括运营、采购、产品和品类专家等。

SHEIN发布Marketplace专题招聘

仓储物流方面,SHEIN正在告别轻资产模式,试图缩小与亚马逊等平台的差距。SHEIN的美国区总裁George Chiao称将在美国建立三个大型配送中心,其中印第安纳州的已投入使用。此外,SHEIN还计划在波兰、意大利等地搭建超1000平米的配送中心,服务整个中东欧市场。

招兵买马、大兴基建的同时,SHEIN在同步积极邀请卖家来平台安家,目前开放的优惠条件包括减免前3个月佣金、承担退货运费、0流量费用等。

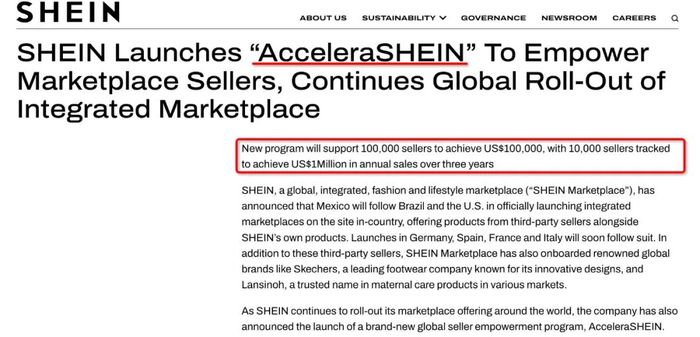

从官网6月下旬公布的“希有引力”(AcceleraSHEIN)计划来看,SHEIN的目标是在三年内扶持10万名具备高增潜力卖家实现10万美元销售额的里程碑,其中1万名卖家在三年内实现100万美元的年销售额。“Accelera”的词源也正意为“加速”。

图源 SHEIN官网

不过《天下网商》注意到,不同于Temu的“谁都可以来”,SHEIN对卖家设置了不低的门槛,对于卖家的要求更倾向于“质”而非“量”:电商型卖家需要在其他平台上经营满一年以上,近一年流水不得低于200万美元。

本月TikTok Shop美国小店开放卖家入驻,与SHEIN开出了相同的条件——单类目亚马逊美国站的总流水大于200万美元,流水越大优先级越高。

从这一硬性条件来看,二者都更倾向于选择拥有北美市场经验、平台运营能力、初具规模的成熟卖家,以帮助自己快速打开市场、提升业绩。

一位SHEIN平台招商经理向《天下网商》透露,目前来咨询入驻的人很多,但SHEIN的平台模式筛选比较严格,对品类也有要求,Marketplace目前仅招中大件,轻小件只能申请为供货商。

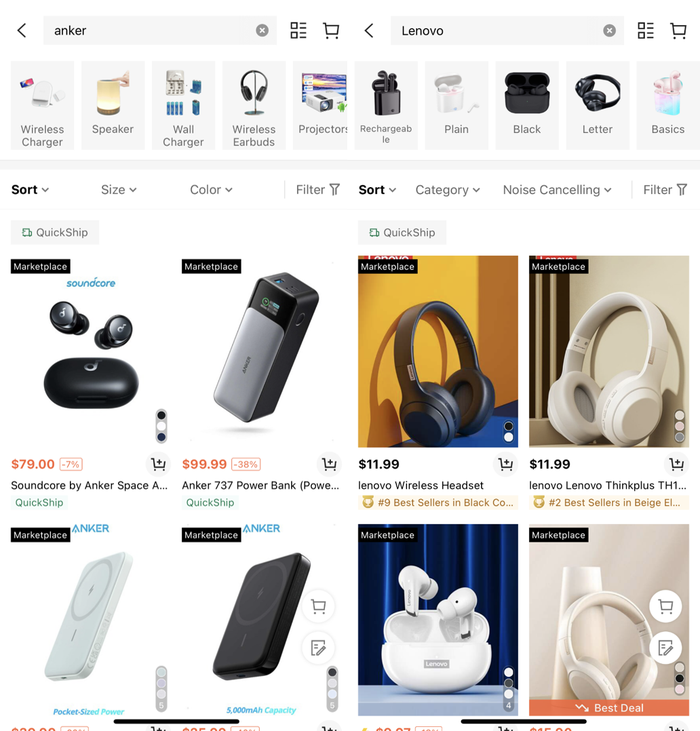

Marketplace Pulse最新数据显示,目前已有数千名卖家加入SHEIN Marketplace,包括国际及本土卖家,如亚马逊美国站最大的卖家之一Juvo Plus,以及安克、联想等知名国货品牌。

安克、联想入驻SHEIN Marketplace(US)

在年初加入Temu的一位深圳卖家阿麦,在6月底计划公布后就入驻SHEIN,在他看来,各大跨境电商巨头出海打架、高速扩张,这可能造就了对于卖家来说机会最好的一年,“平台是有周期性的、始终在变化,自家品牌产品是不变的,我们哪里有流量就去哪里。”

一位在亚马逊上开店近十年的服装品牌向《新零售商业评论》表示,SHEIN的开放对品牌来说的确是多了一个销售的渠道,“但目前还是想先观望一下,看看客群和服务到底怎么样”。

被围堵、谋上市,SHEIN要游向更大的海

尽管对IPO消息矢口否认,但融资已过九轮的SHEIN,上市只是时机问题。

近期又有媒体报道称,SHEIN正与高盛、摩根士丹利、摩根大通等至少三家投行进行接触,秘密向美国有关方面提交材料,计划最早于今年在美国IPO。

进军北美之初,SHEIN主打的是低价快时尚女装,瞄准18-35岁、追求潮流但价格敏感的年轻女性,凭借“小单快反”的柔性供应链模式,一个月的新款数量可抵ZARA一年。

更快、更多、更便宜,SHEIN的商业飞轮将时尚的流转推到极致,又借助低成本KOC合作吃尽了海外社交媒体的红利。2013年至2020年,连续8年实现营收超过100%增长,巅峰时刻,SHEIN在D轮融资后的估值高达1000亿美元。

但商业世界没有永恒的高增长,每一位使出低价杀手锏的角斗士都要经历相似的阵痛。

2022年SHEIN的增速为52.8%,相比巅峰期250%的增速大幅下降,利润也相较2021年的11亿美元下滑至7亿美元,净利率从2021年的7.5%下滑至3.2%。

尽管连续四年盈利,但若以快时尚行业为坐标轴,SHEIN的净利率表现堪忧,远不及同为快时尚零售领域的对手们——ZARA母公司2021财年的净利率为11.7%,优衣库母公司2022财年的净利率为12.37%。

D+轮融资后,SHEIN的估值约为660亿美元,相较上一轮千亿估值缩水超过1/3。估值缩水的原因或与营收和利润的下跌相关。

极致性价比能够提供的利润本就微薄,面临原材料、人工、营销成本的上涨,加之疫情期间空运费用高昂,迫于竞争对手抢夺市场又需支出更多的防御成本,SHEIN的利润受创在情理之中。

作为盈利能力、抗风险能力的集中体现,净利率水平对冲刺上市的企业来说至关重要。为改善现状,SHEIN走上了快时尚鼻祖们的老路子——涨价、做高端品牌。

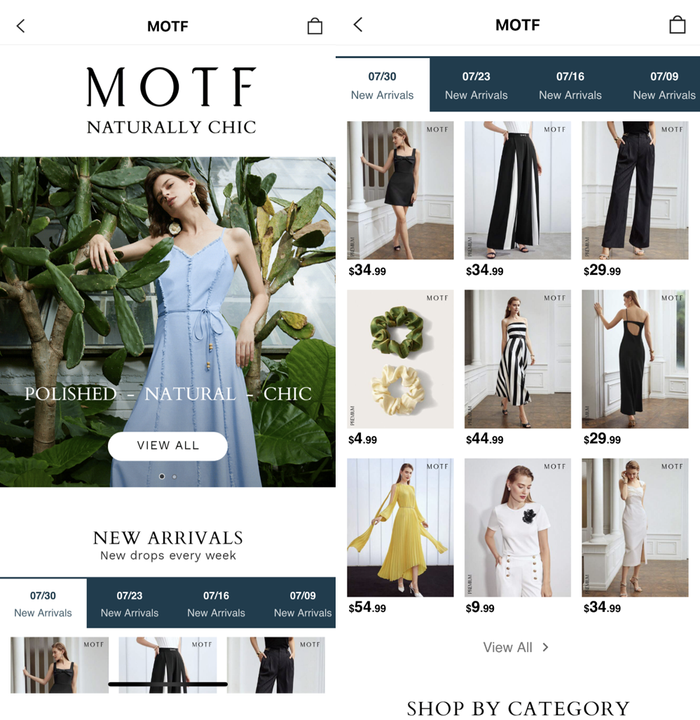

自去年开始,SHEIN通过减弱黑五折扣力度、试水会员制、减少老客福利、提高包邮门槛等举措“降本增利”。同时,SHEIN还在尝试孵化高端品牌MOTF,定价30-50美元,类同H&M的高端支线COS、Other stories。

SHEIN的高端子品牌MOTF

从近期的公告来看,SHEIN的“上探”动作有所回报。今年上半年SHEIN的净利实现历史新高,去年同期还只是接近盈亏平衡,但具体数值并未公布。

15年前,为入主欧美女性的衣橱,SHEIN亲手为自己贴上了“Save Money”的标签,“低价”二字刻入人心,现如今的涨价行为难免导致一定的用户流失。再者,一次性产品质量、抄袭侵权、生产不环保、超时劳工等问题也将SHEIN推向了舆论的风口浪尖,品牌形象多次受损。

而让SHEIN更加头痛的是,来势汹汹的北美拼多多Temu,正在高倍速抢占自己的用户和市场。

上线首月,Temu狂掷10亿美元大做营销,以最年轻的品牌身份登上美国“超级碗”,今年3月顺利登顶美国应用程序下载排行榜首。根据GWS数据,用户每天在Temu上花费的时间最长,不少于18分钟,比SHEIN多了10分钟。

后来者Temu,像是一个“野蛮”的寻衅者,把家搬到广州、和SHEIN做起邻居,与SHEIN共享着番禺3.4万家服装供应商,挖走了SHEIN的超级买手,同样在Facebook上猛砸广告。

差异化自然也有,Temu沿袭了拼多多百亿补贴烧钱拉新的法宝,依托母体庞大的供应链体系为北美消费者诚意奉上了更低的价格与更全的货。浙商证券研报显示,Temu在某些品类的价格能做到SHEIN的53%-80%。

打出超高性价比、超快时尚两张王牌的SHEIN,实际上并未建立起多高的用户忠诚度及品牌壁垒。面对财大气粗的Temu,SHEIN的焦虑显然与日俱增。

SHEIN要做综合平台,从自身成长周期来看,单一品类的独立站模式能够抵达的规模有限,在增速、估值、净利下跌的险情中,为谋求上市必须画出一幅新的江山图。再从外部竞争来看,Temu的入侵直逼腹地,Tiktok Shop、速卖通同样虎视眈眈,让SHEIN不得不转型求变。

4.65万亿市场的巨浪征途,剑指“下一个亚马逊”

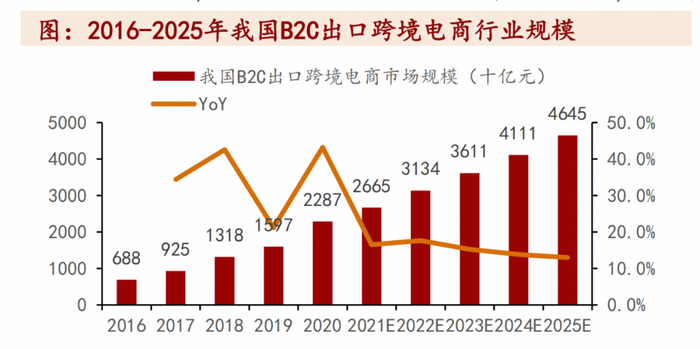

2021年我国B2C出口跨境电商市场规模达3.07万亿元,据弗若斯特沙利文预测,到2025年行业规模有望达4.65万亿元。

2016-2025中国B2C跨境电商行业规模(图源 招商证券SHEIN深度报告)

独立站和平台是B2C跨境电商的两种主流模式。

独立站自主生产或采购商品,自建平台直接面向C端销售,赚取差价。平台招募第三方卖家入驻,整合运营、物流、支付等服务,通过收取佣金、广告费盈利。

开放平台模式,将为SHEIN提供更多的创收项目,有望扩大业务规模、提升估值空间。亚马逊的订阅服务、第三方卖家服务和广告服务收入就是其主要业绩来源,今年一季度带动整个零售业务的总收入同比增长8%至1060亿美元。

但自营与平台差异不小,深耕服饰独立站多年的SHEIN,以极致的柔性供应链管理能力而闻名,这种优势能否顺利迁移至平台是一个问题。有卖家表示担心,“SHEIN在其他品类的供应链管控可能无法赶上时尚品类的水平。”

尤其在物流上,SHEIN的“一仓发全球”曾解决了服装出海最棘手的库存压力问题,但引入第三方后,尽管初期要求卖家自主发货,但SHEIN已着手在全球范围内大力布局本土仓储和物流体系,这种由轻到重、耗资不小的转变,对新手来说同样是不小的考验。

此外,自营与平台业务齐头并进之下,如何平衡二者的流量分配,管理好供货商与第三方两种模式的卖家与商品,确保用户体验的一致性等问题,也是SHEIN需要面对的挑战。

中国跨境电商四小龙中,唯有SHEIN是“白手起家”,Tiktok Shop、Temu、速卖通均出身“创二代”、背靠互联网大厂资源,他们拥有丰富的平台经验,在资金、资源、品牌声量、用户规模上实力雄厚。

走红东南亚市场的TikTok Shop,目前以16.3万亿越南盾的市场份额成为越南第二大的电商平台,并在8月正式进军北美市场——宣称要“复制SHEIN和Temu在美国获得的成功”。全球10亿日活的充沛流量,已被验证过的短视频与直播内容带货路径,TikTok扩大其电商版图有其独特优势。

而跨境电商全托管模式的开创者Temu,让无数没有海外开店经验的商家当上了“甩手掌柜”,在极致压缩运营成本的同时为消费者提供有竞争力的低价,随后被速卖通、TikTop Shop、Lazada等玩家集体效仿,开创了今年跨境圈的“新风口”。

出海最早的跨境平台速卖通,今年也势头凶猛。截至今年3月,速卖通用户规模年同比增长达45%,订单量同比增长50%,创下历史新高。

在物流设施上,速卖通与菜鸟长期密切合作,今年3月,速卖通在海外宣布正式推出Choice服务,为选定国家和地区的消费者提供包括3-5日内配送、包邮、免运费退货等服务,在履约方面与竞争对手拉开差距。

曾被亚马逊主动放弃的低价市场,是许仰天等人眼中的星辰大海。

而今面对中国电商的集体围堵,美国巨头感受到了一丝生存危机。前不久,亚马逊美国站发布公告称,8月29日起将用低价FBA费率政策取代轻小商品计划,以此鼓励更多的平台商家售卖低价商品。

与此同时,国际邮政合作协会在去年针对39个国家和3.3万名跨境电商消费者所做的一项调研显示,27%的消费者在首次海淘时的选择仍是亚马逊。

过去十余年间,SHEIN像一条蛰伏在亚马逊河底的巨鱼,生长、蓄势、浮出水面。

随着河道拥挤、食量剧增,SHEIN要游向更大的海,以全新的身份与全球电商领域最顶尖的对手们展开正面交战。

2022年,亚马逊营收5139亿美元,近乎是SHEIN的目标585亿元的10倍。不过,卖婚纱发家的许仰天今年也才39岁,他在跨境电商领域的巨浪征途,或许才刚刚开始。

评论