文|翠鸟资本

今年首家宣布终止再融资的券商机构出现了。

7月21日晚间,中原证券(601375.SH)发布公告称,现综合考虑资本市场环境,并统筹考虑公司实际情况和融资安排等因素,经审慎分析与论证后决定终止向特定对象发行股票事项,并向上交所申请撤回相关申请文件。

对此,中原证券称,目前,公司生产经营情况正常,终止定增不会对公司生产经营活动与持续发展产生重大不利影响,不存在损害公司及全体股东利益的情形。

融资合理性及必要性遭遇三连问

实际上,中原证券共发起过两轮股权再融资,上一轮定增落地于2020年7月,募集资金总额达到36.45亿元。

这一轮定增,始于2022年。

中原证券于2022年4月29日披露了《非公开发行A股股票预案》,称此次非公开发行募集资金不超过70亿元(含人民币70亿元),扣除发行费用后将全部用于补充公司资本金和营运资金,以提升公司的市场竞争力和抗风险能力。

随后,在2022年的8月18日,中国证监会第一次提出了反馈意见,其中第一条是要求公司说明本次融资的合理性及必要性。

同年9月15日,中原证券公告了《非公开发行股票申请文件反馈意见的回复》,对相关问题进行了回复,并披露了反馈意见回复(修订稿)。

同年9月28日,中原证券公告称,“近日,根据监管要求,公司与中介机构对反馈意见回复进行了修订”,并披露了反馈意见回复(修订稿)。

之后,该项目并未持续推进,直到2023年2月17日《上市公司证券发行注册管理办法》等注册制相关法律法规正式实施后,中原证券的再融资方案平移至上交所审核。

2月底,中原证券对此次定增方案进行了一次修订并发布新的申报稿,募资总额仍为不超过70亿元。

2023年3月4日,上交所通知,受理中原证券定增申请。

3月28日,中原证券收到了上交所出具的审核问询函。首先要求中原证券结合现有货币资金的使用安排、募集资金具体投入安排及内容、投入金额测算依据等,说明本次融资的必要性,融资规模的合理性。

7月6日,中原证券定增项目收到了上交所出具的第三轮问询函。

在第三轮问询中,上交所提出了两个方面的问题:

第一,关于小贷公司,上交所请中原证券说明,公司持有中原小贷股权的处理进度及后续安排,是否符合相关监管要求;

第二,关于融资必要性,上交所要求发行人进一步说明:

(1)本次募集资金拟投向业务在报告期内资金使用情况、盈利水平及与可比公司的对比情况、行业排名;

(2)结合股东回报和价值创造能力、自身经营情况、公司主责主业、市场发展战略、前次募集资金投向及效益实现情况等,说明本次融资的必要性、融资计划及方式的合理性,是否有利于提升资本运用效率、充分发挥募集资金使用效果;

(3)结合期末货币资金的详细使用计划及投向金额、募集资金各项投入内容的具体测算依据及过程、资金缺口测算等,说明本次融资规模的合理性,是否存在过度融资。

值得注意的是,本次融资的合理性及必要性,被三次提及。对于第三次问询,中原证券也表示,将按照有关要求,对问询函中的问题进行逐项落实并提交回复。

但半个月后,中原证券宣布申请终止定增的决定。

数据连连垫底

中原证券成立于2002年11月,先后在港股和A股上市。

虽然中原证券对于此次终止定增表示,不会影响公司业务,但其资产状况,在上市券商中似乎不太乐观。

从基本面来看,中原证券营收波动较大。

数据显示,2020-2022年,中原证券营收分别为:31.03亿元、44.21亿元、18.81亿元。同期,中原证券归母净利润为:1.04亿元、5.13亿元、1.07亿元。

可以看出,2022年,中原证券业绩出现大幅下滑,营收同比下降57.45%,归母净利润同比下降79.23%。事实上,2022年四个季度,中原证券业绩均处于下滑态势。

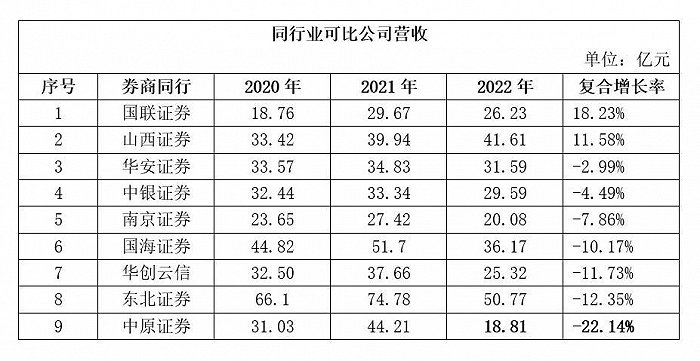

另外,2020-2022年,中原证券年复合增长率为-22.14%,在9家可比券商同行(总资产在500亿元-800亿元左右)中垫底。

同时,中原证券2022年的营收在9家券商中排名倒数第一。

数据显示,2022年其他八家券商营收为:国联证券26.23亿元。山西证券41.61、华安证券31.59亿元、中银证券29.59、南京证券20.08亿元、国海证券36.17亿元、华创云信25.32亿元、东北证券50.77亿元。

并且,公司归母净利润始终处在9家券商同行末位。

另外,中原证券的盈利能力也值得关注。

数据显示,2020-2022年,能体现公司盈利能力的重要指标ROE分别为0.93、3.78、0.78,在9家同行公司中垫底。以2022年为例,其他八家券商的ROE分别为华安证券

5.98、中银证券5.03、国联证券4.62、南京证券3.92、山西证券3.32、华创云信2.28、国海证券1.34、东北证券1.28。

不过今年上半年,中原证券的业绩有所改善。7月14日,中原证券发布《2023年半年度业绩预盈公告》称,预计2023年半年度实现归属于母公司所有者的净利润16700万元(未经注册会计师审计),与上年同期(法定披露数据)相比,将实现扭亏为盈。

中原证券表示,2023年开年以来,经济发展呈现回升向好态势,公司全面推进各项发展举措,把握市场机遇,主要业务发展势头良好。

风向有变,券业融资放缓

近年来,在券商着力发展重资本业务的背景下,许多中小券商都寄希望于通过定增募资的方式来增加资本金。

数据显示,目前,股权再融资还在排队的券商有南京证券、财达证券、中泰证券、国联证券、国海证、天风证券、浙商证券、中金公司、华泰证券等9家上市券商,作为券商的上市主体,华鑫股份、锦龙股份也处于再融资状态。上述11家公司募资总额达到1102.56亿元。

据媒体统计,截至目前,除了国海证券定增项目已获证监会通过,其他项目均未获批。

对比去年同期,按发行日期及股权登记日,2022年前7月,国金证券、长城证券增发落地;兴业证券、东方证券、财通证券等配股实施。此外,中金公司、华泰证券于2022年9月、12月先后披露了配股预案。

并且,今年针对上市券商定增项目的监管“风向”有所变化。

上半年,南京证券、财达证券、国联证券等3家券商为了响应证监会的倡导,已在近期对在融资项目做出细化调整。

其中,国联证券将其定增拟募资规模由不超过70亿元缩减至不超过50亿元,同时调整了募资项目投入。南京证券、财达证券虽然维持定增规模不变,但将募资投向更加细化,并加大了财富管理、信息技术等方面的投入。

与此同时,IPO也有放缓迹象。截至目前,A股共有6家券商在排队IPO,分别是华龙证券、东莞证券、开源证券、财信证券、渤海证券和华宝证券。

评论