界面新闻记者 |

近日,海得控制(002184.SZ)披露《关于收到深圳证券交易所恢复审核公司发行股份及支付现金购买资产并募集配套资金暨关联交易通知的公告》称,深交所对其资产重组事项中止审核之后,经过加期审计及申请文件更新补充,提交了恢复审核的申请,已经收到深交所同意恢复审核的通知。

此前,海得控制于2023年6月30日报送的发行股份购买资产并募集配套资金的申请文件获得深交所的受理,但是同一天,又收到深交所的通知因申请文件中记载的财务资料已过有效期需要补充提交,相关审核被中止。

海得控制根据补充的财务资料对其资产重组草案等相关申请材料做了更新,不过,上市公司实控人股权被稀释,高估值可能导致高商誉的出现,以及业绩能否持续向好等所存在的问题仍十分明显。

实控人持股比例明显下降

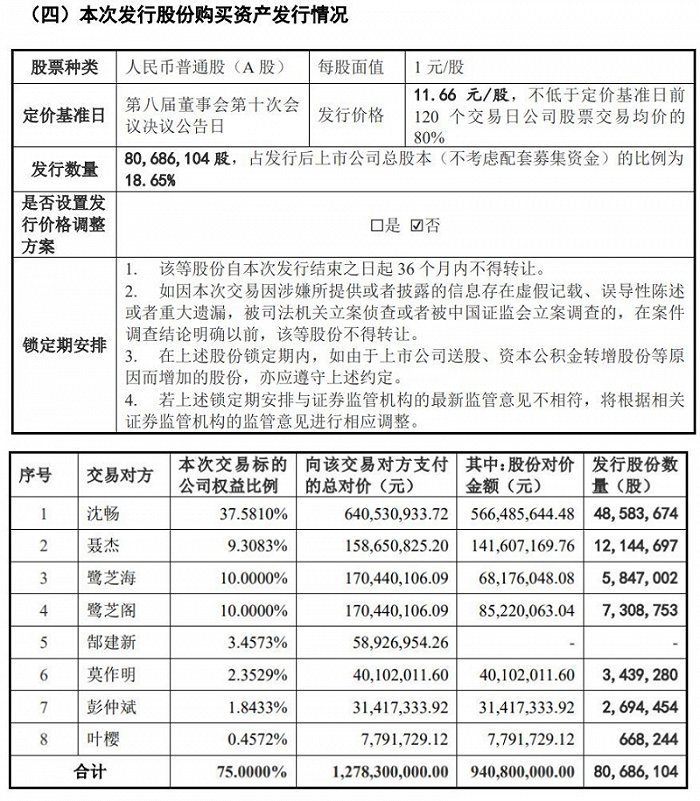

海得控制披露的《发行股份及支付现金购买资产并募集配套资金暨关联交易报告书(草案)》(以下简称“交易草案”)显示,拟按12.78亿元的交易价格以发行股份及支付现金的方式购买沈畅、聂杰、鹭芝阁(全称“厦门鹭芝阁企业管理咨询合伙企业(有限合伙)”)、鹭芝海(全称“厦门鹭芝海企业管理合伙企业(有限合伙)”)、郜建新、莫作明、彭仲斌、叶樱8名交易对方持有的上海行芝达自动化科技有限公司(以下简称“行芝达”)75%股权,同时,拟向特定对象定增募集不超过6.97亿元配套资金。

近日,海得控制以2023年5月31日为审计基准日进行了加期审计及申请文件更新补充。更新后,本次交易购买资产所发行股份的发行价格调整为11.66元/股,由此调整发行数量为8068.61万股;原发行价为11.76元/股,发行数量为8000万股。这主要因为海得控制于7月20日对2022年度利润分配事项实施完毕,每10股派发现金1元。

本次交易前,上市公司海得控制主要开展以工业自动化控制技术、工业信息化技术及其融合技术为主要特征的软硬件产品、系统集成与解决方案的研发、生产与销售,业务内容包括为设备制造商提供产品解决方案、为工厂和基础设施领域的智能化提供系统解决方案、利用同属自动化领域范畴的电力电子技术为新能源电力提供专用设备。

海得控制表示,将结合标的公司在新能源汽车、光伏、消费电子、医疗设备及半导体等制造业客户的市场优势和经验积累,实现在工业自动化产业服务链条上的延伸。

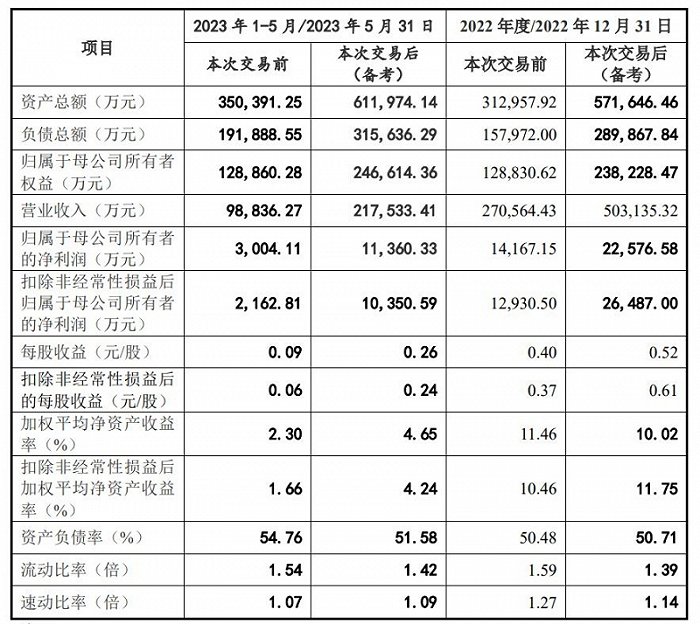

根据《备考审阅报告》,不考虑募集配套资金的影响,本次交易完成后,截至2023年5月31日海得控制的总资产为61.20亿元,增长74.65%,资产负债率也从54.76%下降到51.58%;2023年前5个月营业收入为21.75亿元,增长120.09%,归母净利润为11360.33万元,增长278.16%。

比较交易前后海得控制2022年的主要财务数据,也能发现比较明显的变化。其中,总资产由31.30亿元增加到57.16亿元,增幅为82.66%,资产负债率由50.48%上升到50.71%:营业收入则由27.06亿元增到50.31亿元,增幅为85.96%;归母净利润从1.42亿元增到2.26亿元,增加了59.36%。

总体来看,本次交易完成后,上市公司海得控制的资产总额、营业收入、归母净利润等主要财务指标均较原财务报表有较大提升,资产负债比率有所下降。

显然,从财务指标变化来看,海得控制通过本次交易得到了不少好处,然而也可能面临着一些风险。

例如,除了发行股份支付的对价之外,海得控制还需以现金支付剩余对价3.375亿元,而在本次交易中拟募集配套资金6.97亿元之中就将使用3.375亿元用于支付本次现金对价,3.195亿元用于补充流动资产、0.40亿元用于支付交易税费及中介机构费用。

海得控制表示,如果募集配套资金未能获准实施或虽获准实施但不足以支付本次交易的现金对价,则不足部分由公司以自筹资金支付。

截至2023年5月31日,海得控制的货币资金为5.09亿元,应收款项融资为3.75亿元,两项合计8.81亿元。这就可以满足海得控制在本次交易所需支付的现金对价。不过,仅靠海得控制自身的货币资金支付现金对价,也将消耗近一半的现金,或将对日常经营所需的现金在一定程度上造成冲击。

海得控制最近36个月实际控制人为许泓和郭孟榕,分别担任海得控制董事长和总经理,职务未发生变化。本次交易前,许泓和郭孟榕在海得控制的持股比例分别为21.84%和19.88%,合计41.72%。

不过,本次交易完成后,获得股份支付对价的交易对方将合计持有上市公司海得控制的18.65%;海得控制的实际控制人许泓和郭孟榕的持股比例分别为17.77%和16.17%,合计33.94%,出现明显下降,单独来看也均低于交易对方合计持股比例。

本次交易完成后,行芝达将成立董事会,董事会成员有5名,其中海得控制将委派董事3名,并由其委派的董事担任董事长;标的公司不设监事会,由海得控制委派监事1名。行芝达原则上仍沿用原有的管理机构和管理人员,海得控制向行芝达委派财务负责人,只约定上市公司有权根据业务发展的实际需要委派高级管理人员。

值得一提的是,标的公司实控人沈畅将被提名为标的公司总经理,同时还将提名为上市公司海得控制的董事。

出现高额商誉

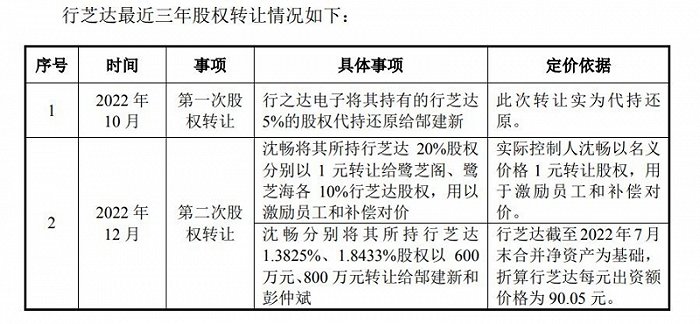

标的公司行芝达成立于2012年8月,直到2022年10月才出现第一次股权转让,为股权代持还原,上海行之达电子有限公司(简称“行之达电子”)与郜建新之间关于行芝达股权的代持关系由此完全解除。此后,标的公司接连实施资本运作。

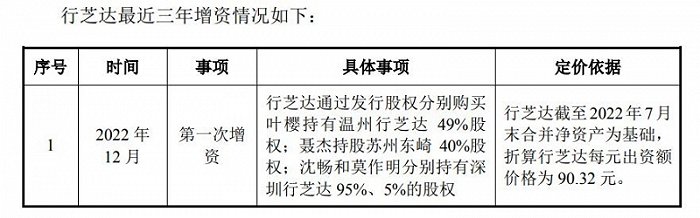

2022年10月31日,经行芝达临时股东会同意,聂杰以其持有的苏州东崎40%的股权增资入股行芝达,对应获取行芝达52.96万元注册资本。叶樱以其持有的温州行芝达49%股权增资入股行芝达,对应获取行芝达2.20万元注册资本。沈畅以其持有的深圳行芝达95%股权、莫作明以其持有的深圳行芝达5%股权分别增资入股行芝达,沈畅对应获取行芝达215.46万元注册资本,莫作明对应获取行芝达11.34万元注册资本。

相隔不久,2022年12月12日,行芝达实控人沈畅将其持有的部分行芝达股权分别转让给鹭芝海、鹭芝阁、郜建新及彭仲斌,其他股东放弃优先受让权。

其中,沈畅分别向鹭之海、鹭之阁转让行芝达10%的股权(对应出资额为48.20万元)转让价格均为1元;沈畅以600万元的价格将其持有的行芝达1.38%的股权(对应出资额为6.67万元)转让给郜建新;以800万元的价格将其持有的行芝达1.84%的股权(对应出资额为8.89万元)转让给彭仲斌。

上述2022年的增资及股权转让事项中,行芝达股权估值存在较大的差异。公告显示,沈畅以名义价格1元转让股权,用于激励员工和补偿价。不过,同一时间沈畅转让给郜建新、彭仲斌的那部分股权转让价格折算为每一元出资额价格90.05元,即行芝达100%股权的价值为4.34亿元。

时间相隔仍然不久,在本次海得控制拟收购行芝达75%的交易中,以2022年12月31日为评估基准日,对行芝达净资产6.57亿元采用资产基础法、收益法和市场法的评估结果分别为6.93亿元、17.15亿元和17.23亿元,增值率分别为5.45%、161.07%和162.29%。其中,收益法与资产基础法评估结果的增值额相差10.22亿元。

本次交易就采用了收益法评估值作为评估结果,由此计算行芝达75%股东权益价值为12.86亿元。值得注意的是,该评估结果与2022年12月沈畅向郜建新、彭仲斌转让标的公司部分股权时标的公司100%股权的价值也相差巨大,相差近13亿元。

本次交易以资产评估结果为基础确定交易价格,本次交易支付的成本与取得可辨认净资产公允价值之间的差额巨大,将确认高额商誉。

截至2023年5月末,根据上市公司《备考审阅报告》,本次交易新增商誉金额为9.24亿元,占交易完成后2023年5月末上市公司备考总资产、归属于母公司净资产的比例分别为15.10%、37.47%,所占比例均比较高。

这就要求标的公司在未来有较好的业绩表现,否则可能出现需要计提商誉减值准备的情形。如此高额商誉,如果计提减值准备,想必对上市公司海得控制净利润造成较大的不利影响。

2021年,标的公司的归母净利润为亏损,录得-1803.03万元;2022年,标的公司的归母净利润却能够迅速增长至11559.38万元,扭亏为盈。

根据资产评估报告的测算,标的公司在2023年至2027年各年度及以后归母净利润分别为17000.99万元、18020.16万元、19010.99万元、20225.25万元、和21388.99万元。交易对方承诺,标的公司2023年、2024年、2025年三个会计年度实现的归母净利润分别不低于1.7亿元、1.8亿元和1.9亿元(扣除非经常性损益前后孰低)。业绩预测与业绩承诺之间,差异金额分别只有0.99万元、20.16万元、10.99万元。

标的公司2023年1至5月已经实现营业收入11.98亿元,占2023年度预测收入的48.17%;不过值得注意的是,截至2023年6月18日在手未确认收入订单金额为4.29亿元,占测预收入的17.26%,仅就这部分订单而言还不足以实现所承诺的业绩,仍需在年度内获取更多订单。

2021年、2022年和2023年1至5月,标的公司向前五大客户销售收入占营业收入的比例分别为42.78%、58.35%和68.90%,呈不断提高的趋势。同一期间,标的公司向前五大供应商采购金额占采购总额的比例分别为89.40%、84.79%和84.51%,居高不下;其中向欧姆龙的采购金额占采购总额的比例为82.18%、75.69%和73.88%,存在对单一供应商重大依赖的风险。

评论