文 | 盒饭财经 谭宵寒

编辑 | 王靖

刘强东发起的低价战役是否行之有效?

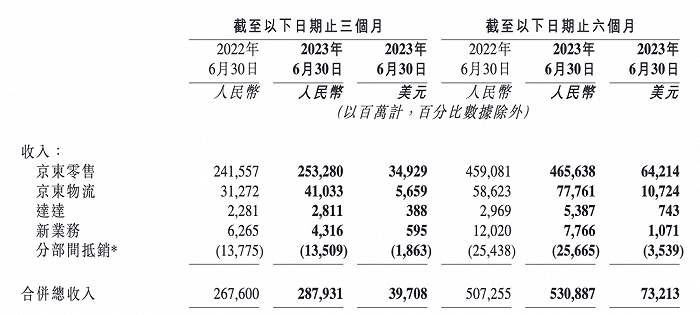

这一让市场困惑了数月的问题,如今终于有了初步答案。京东最新发布财报显示,2023年二季度,京东集团收入2879亿元,同比增长7.6%。其中,电子产品及家用电器商品收入同比增长11.4%,高于总收入增速。

京东的基本盘3C数码和家电品类暂时稳住了,而这很大程度上要归功于京东的低价战略。

新任CEO许冉在财报电话会上解释,京东手机品类二季度同比增速能达到两位数的原因,包括供应链能力、低价心智的加强,以旧换新等服务以及京东在O2O领域的布局。

显然,低价是关键因素。

一位刚刚在京东购买了Apple Watch的北京用户告诉盒饭财经,下单前,同事建议她去拼多多百亿补贴转转,但详细对比后她发现,叠加满减优惠券、北京消费券等优惠后,京东反倒比拼多多便宜了26元。

百亿补贴上线之初,外界曾有不少担忧与质疑,最典型的就是认为为守住利润率,京东百亿补贴的步子断然不会迈得太大。而用户购买行为和财报收入证明,京东的低价补贴自有其竞争力。

一位电商从业者解释,京东百亿补贴的方式之一是,由商家在后台提报参与百亿补贴商品的价格,价优者入,京东再在此基础上比照其他电商平台的价格进行补贴。这种方式显然能同时兼顾价格竞争力和资源投入额度。

“二季度,百亿补贴对用户的购物频次、跨品类购物都有积极带动,同时对新用户,特别是低频用户的激活都有着比较大的拉升作用”,京东CFO单甦在财报电话会上介绍。

618前夕,京东上线新版APP,排行榜、发现好物、新品首发等频道权重降低,百亿补贴、京东秒杀、9.9包邮等带有明显低价标签的频道占据了核心位置。

据财经故事荟报道,618期间,刘强东要求流量的搜索分发中,价格权重占比不能低于50%,“这是底线要求”。

刘强东在一季度发起的这场价格战役,在二季度终于“开花”,不过谈“结果”言之尚早,京东想要获得低价战役的最终胜利,尚需时日与努力。

二季度,京东总收入2879亿元,其中,京东零售收入为2533亿元,京东物流收入为410亿元,这两项业务是京东本季度营收增长的主要来源。

具体来看,京东的基本盘电子产品及家用电器商品收入增速较快,由去年同期的1366亿元,增长至1521亿元,撑起了京东商品收入的增长。

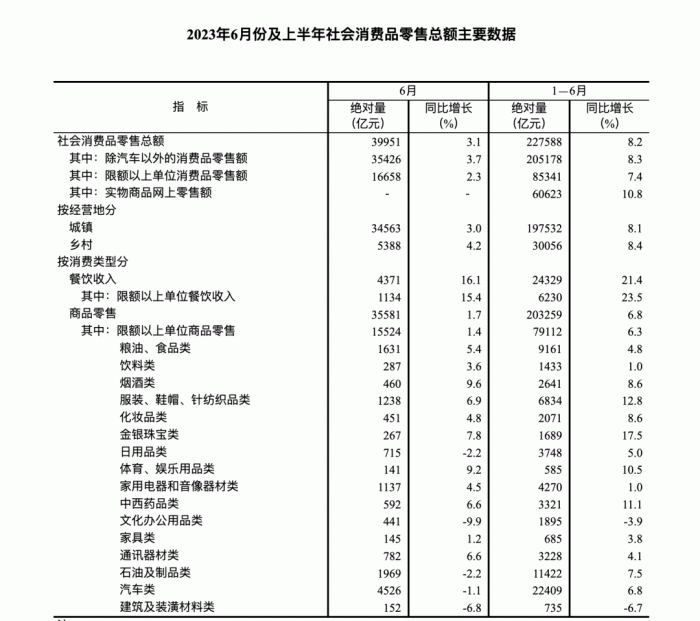

消费在复苏,但线上消费却面临着不小的增长压力。国家统计局数据显示,今年上半年,社会消费品零售总额同比增长8.2%,但其中增速较快的是同比增长21.4%的线下餐饮,以及同比增长17.5%的金银珠宝。

京东的优势类目,家用电器和音箱器材类的增速则远低于大盘。“二季度受房地产行业、耐用品消费偏弱的双重压力影响,家电行业大盘压力是比较大的”,许冉在财报电话会上提及,但京东的家电品类表现明显好于行业,市场份额还在进一步扩大。

通讯器材类整体行业表现则稍强。4-6月,该类目社会消费额同比增速分别为14.6%、27.4%、6.6%。

许冉提到了京东优势类目增速高于大盘的几点原因:用户心智、供应链能力,当然还有今年发起的低价战役。

3月,京东上线了百亿补贴,尽管官方并未强调百亿补贴会重点补贴哪些品类,但从百亿补贴在频道首页特别设置了“Apple补贴专区”,便可以看出百亿补贴的明显指向。

单从对手反应看,京东百亿补贴已然给其他平台带来一定压力。5月,拼多多在百亿补贴频道上线“电脑超级加补”活动。

“效果好于预期”,许冉在财报会上评价京东的价格战略道。大促期间增速超过预期,也从侧面证明促销心智依旧很强。

京东推百亿补贴,显然是要在传统节日大促的基础上,增强天天低价的心智,这对一向被打上高端标签的京东并不轻松,“我们想要推动‘天天低价’的日销模式,还是需要更多努力或者说更长的时间周期,需要逐步改变用户心智”,许冉说道。

京东推进低价心智的同时,另一个不能忽略的问题,要守住其原有的高客单价、强购买力的中高端用户,这才是京东的护城河。“用户指标是向好的”,单甦提及,核心用户的ARPU(每用户平均收入)以及用户规模占比都在继续提升,说明一系列关注用户体验的动作获得更多核心用户的认可和钱包份额。

事实上,低价与中高端用户的需求并不相悖。

“朱思码记”此前援引京东内部数据观察与研报称,自疫情爆发三年来,高收入群体和低收入群体的消费行为并未发生变化,但中等收入人群的消费习惯短期内有明显下降的趋势,而这部分人正好是社会消费的主力人群,口红效应明显。

一位用户则在小红书发帖说,以前买东西注重品牌品质,价格贵一点也无所谓,现在则更注重性价比。

从这个角度看,京东既稳住了3C、家电的品类基本盘,又稳住了用户基本盘。

对这家以供应链为核心的公司来说,低价战是一道“既要又要还要”的难题:既要保证价格竞争力,又要不损害上游品牌商、制造商的利润空间,同时平台的补贴也要适度,以支撑平台物流、客服等决定服务质量的业务的发展。

这正是市场一直对京东百亿成效心存疑虑的原因。二季度,平稳地走过了这道平衡木:京东确实在低价战中投入了真金白银,投入的金额又不至于过多影响上市公司利润。

二季度,营销开支同比增长16.7%至111亿元,营销开支占总收入百分比由去年同期的3.5%提升至3.8%。

从用户反馈看,重启低价战略后,京东的价格力确实有所好转。一位网购经验丰富、加入了购物羊毛群的用户告诉盒饭财经,现在很多商品好价常常会出现在京东。

显然,京东的低价心智有所增强。

低价战略并未过多影响京东利润。今年二季度,非美国通用会计准则下(Non-GAAP),京东净利润为86亿元,2022年同期为65亿元人民币,同比增长32.3%。净利润率达到3.0%,创历史同期最好水平。

关于营销投入与公司利润,CEO许冉此前曾一番解释:京东会利用供应链能力提供补贴,不是所有折扣优惠都会计入营销支出和利润之中,“无意大幅调整全年的营销预算。”

那么营销投入是从哪儿来的?

从财报看,增加的投入是从供应链中挤出来的。二季度,京东履约开支由去年同期的163亿元增加2.3%至167亿元,远低于营收增速,京东履约费用率从去年二季度的6.1%降至5.8%。2、京东依靠技术创新驱动供应链成本和效率的优化,给营销投入预留出了空间。

京东打低价战役的另一优势在于,因其售后保证、物流配送等环节体验优于行业,京东商品自带附加值,即便价格与友商持平,京东也更容易在消费者的比价环节胜出,这意味着理论上,京东需要在价格战中需要付出的营销成本更低。

上述最终在京东购买的Apple Watch的用户就向盒饭财经表示,“其实选择京东也不仅因为便宜了26块钱”,售后保障同样是关键因素。

“在供应链能力提升,推进低价心智的同时,我们还为消费者提供优秀的服务”,单甦表示,这是京东的核心优势,优势品类持续获取市场份额正可以证明这一点。

一向奉行“多快好省”的京东补上了“省”的一环,竞争力自然增强,“相比于短期的营销补贴,只有通过持续地优化运营成本,才能让消费者真正地享受到极致性价比的商品,体验到更加优质的服务”,京东人士指出。

京东财报另一重点提及的数据是第三方商家数量:二季度,京东新增商家数量同比增速达到417%,较一季度呈加速增长态势。

今年4月,京东零售推动自营和第三方商家团队融合,三方商家在组织上实现了与自营业务的一致。从京东推出春晓计划和一系列商家扶持政策来看,三方商家在京东流量池中的权重得到提升,“我们会推动平台上各主体的公平竞争,包括自营和POP之间,也包括POP商家之间的竞争”,单甦表示。

许冉透露,过去两个季度,第三方商家的GMV一直在加速增长,前两个季度的收入增速快于自营业务,保持在了双位数。京东预计,京东的3P业务在GMV中的占比最终会达到60%左右。

眼下,京东KPI回归到GMV、利润和现金流,GMV正高速增长的第三方商家显然有助于京东实现这一目标。

第三方商家对京东的贡献更在于改善商品收入结构,带动日百品类增长。二季度,因疫情结束后消费回归线下、疫情期间用户囤货产生的日用品类高基数,以及京东商超自身品类调整(对重亏品类进行了结构性调整)等原因,京东日百品类商品收入增长面临挑战。而包括商超在内的日百品类第三方商家,恰可以丰富商品品类、数量,从而拉动GMV增长。

事实上,引入更多第三方商家也是集团大战略低价战略的一部分。今年3月,京东曾公布数据,新入驻商家中,具有供应链优势的工厂型商家、品牌型商家占比达22.9%,新农人、设计师、手工匠人等自产型商家占比达15%。这类商家正可以向用户提供高性价比的商品。

京东二季度财报中,另一表现亮眼的业务则是服务收入,同比增长30.1%至541亿元,其中物流及其他服务收入的同比增速达到51.5%。

同时,物流业务的经营利润率有所提升,从去年同期的0.1%增长至1.2%;新业务的经营利润率则大幅改善,从去年同期的-32.4%转正为24.6%。

新业务利润率改善源于京东去年的主动调整,关停了部分对核心能力帮助不大的业务,更强调业务聚焦与供应链能力,如此,京东可腾挪出更多资金与资源,投入到供应链能力提高与价格战役中。

因价格战役初战告捷以及供应链能力的逐步提升,京东对下半年表现颇为乐观,尽管高温季错配、手机新机发售节奏存在不确定性等宏观和行业因素会对业绩造成影响。

“在这样的环境下,京东的供应链能力会得到进一步释放,运营韧性也会更强”,许冉预计,下半年,京东在包括家电、手机等在内的带电品类的表现依旧会优于行业;日百品类则会逐渐显露出组织调整、战略落地的效果,回到更加健康的增长势头上。

评论