文|时代周报 李馨婷

编辑|刘婷

游戏行业复苏之际,“游戏茅”吉比特(603444.SH)却出现增长瓶颈。

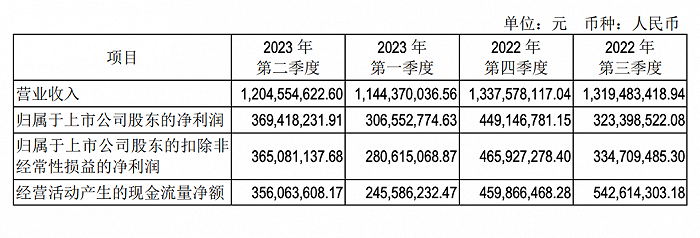

8月16日,吉比特发布2023半年报。报告显示,上半年,吉比特营收约23.49亿元,同比减少6.44%;归属于上市公司股东的净利润约6.76亿元,同比减少1.8%。经营活动产生的现金流量净额约6.02亿元,同比减少19.77%。

半年报中,吉比特表示,上半年营收变动的主要原因是公司主要游戏产品营收同比减少。

尽管业绩表现不及市场预期,吉比特仍选择大手笔分红。

半年报中,吉比特表示,公司以未来实施2023年半年度利润分配方案时股权登记日的总股本为基数,向全体股东每10股派发现金红利70.00元(含税)。以截至2023年6月30日的总股本计算,吉比特半年度利润分配金额预计为5.04亿元。

作为公司最大股东和实控人,吉比特董事长、总经理卢竑岩将获得一笔可观的分红。

截至6月30日,卢竑岩持股数量为21412615。若以此计算,通过本次分红,卢竑岩可获得约1.5亿元现金。

就当前经营情况与分红情况,8月16日,时代周报记者联系吉比特董秘办,相关负责人称相关情况以公司公开披露信息为准。

依赖少数产品

吉比特成立于2004年,2017年登陆上交所,当前主要业务为游戏研发制作和商业化运营。

上市以来,吉比特营收连年上涨,股价也整体上扬。截至8月17日,吉比特收盘价约为402.97元/股,与54元/股的发行价相比,涨幅约为646.24%。因涨幅大且股价高,吉比特也被称为“游戏茅”。

不过,今年一季度,吉比特的营收出现了上市以来的首次同比下滑。此外,2022年一季度以来,吉比特的归母净利润也持续出现下滑。

针对第二季度归母净利润环比变化的原因,吉比特在半年报中的解释为:“《问道》端游本年第二季度营业收入及利润环比有所减少;《一念逍遥(大陆版)》本年第二季度宣传费及运营服务费等产品相关支出环比有所减少,但本年第二季度游戏流水环比减少较多,业务利润环比有所减少;《奥比岛:梦想国度》本年第二季度营业收入及利润环比有所减少。”

图源:吉比特2023年半年报

此外,当赛道内玩家增量天花板逼近,行业进入存量竞争阶段,吉比特产品疲软的问题也更加凸显。

当前,吉比特营收的主要来源是《问道手游》与《一念逍遥》两款自主研发游戏。《问道手游》上线至今已7年,《一念逍遥》的上线时间则是2021年2月。

在半年报中的风险提示栏目,吉比特将“少数产品依赖的风险”列在首项。

意识到问题的吉比特近年来也持续投入自主研发业务,并通过代理运营丰富产品线。

上半年,吉比特研发费用为3.70亿元,占营业收入的15.74%。公司研发团队的规模也逐年扩大,2021年末、2022年末及截至今年6月底,吉比特研发人员人数分别为530人、692人与776人,占员工总数的比例分别为 56.08%、55.18%与57.23%。

多次大手笔分红

尽管面临发展瓶颈,但吉比特依然保持着大手笔分红的操作。

半年报显示,吉比特半年度利润分配的金额,占2023年上半年归属于上市公司股东净利润的74.60%。

吉比特分红占归母净利润比例高,已非首次。

2022年10月披露当年三季报时,尽管净利润同比出现下滑,但吉比特依然阔绰分红,拟每10股派发现金红利140元(含税),合计拟派发红利10.06亿元。

值得注意的是,2022年前3季度,吉比特归母净利润约为10.12亿元。

截至今年6月底,自2017年1月上市以来,吉比特累计现金分红高达52.98亿元(包括已公布但尚未实施的2023年半年度分红金额),为首次公开发行股票融资净额的5.89倍。

通过2022年三季报后分红,卢竑岩获得的现金红利将接近3.03亿元。吉比特2022年财报则显示,报告期内,卢竑岩从公司获得的税前报酬总额约为88.48万元。

今年4月,吉比特高管曾有过减持动作。

4月,AI应用概念受到广泛关注,游戏股均在短期内暴涨。3月31日、4月3日与4月4日连续3个交易日内,吉比特收盘价格涨幅偏离值累计超过了20%。

而就在4月18日,卢竑岩与吉比特董事、副总经理高岩便发起减持股份动作。减持公告显示,因个人资金需求,卢竑岩拟通过上交所集中竞价及大宗交易方式合计减持公司股份数量不超过公司截至2023年4月14日总股本的2.7763%,高岩则拟减持公司股份数量不超过公司截至2023年4月14日总股本的0.0587%。

评论