文|赶碳号

今天,光伏板块特别是逆变器板块,再次迎来一轮暴跌。在“光伏龙头30”中,逆变器企业固德威、阳光电源领跌,切片设备企业高测股份、金刚线龙头美畅股份及硅片企业TCL中环等紧随其后。

分析机构普遍认为,逆变器板块大跌,或许和今年7月份的逆变器出口数据有一定关系。

01、7月环比下降20%

我们先来分析光伏主材出口的变化。

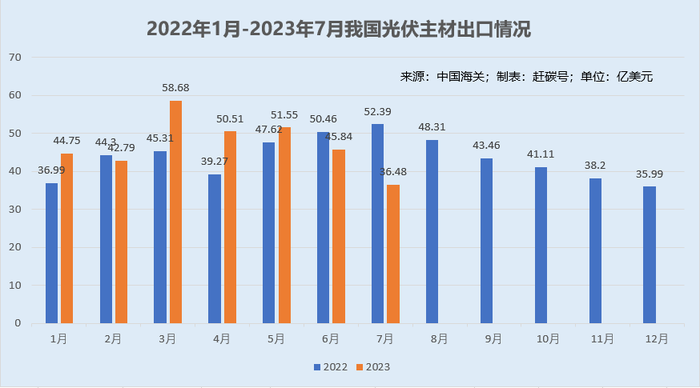

今年7月份,我国包括硅棒、硅片、电池、组件出口合计36.48亿美元,环比上月的45.84亿美元,下跌20.42!

而且,这已是连续第二个月下跌,今年6月份,我国的光伏主材出口环比5月份也下跌了11%。

分析今年1-7月份与去年的同比变化情况,其实意义不大。因为去年同期的数据和历年平均值相比,是有些失真的——由于俄乌冲突、能源危机等多重因素叠加,推动了我国光伏产品出口的激增。

但是,光伏主材出口额如果环比连跌两个月,足以引起行业和企业警惕。

长期关注赶碳号的读者们应该记得,就在整整一个月前的今天、7月21日,我们刊发了一篇题为《上半年我国光伏生产、装机创新高,6月出口环比小幅下滑11%!》的文章。提出,“在一片蓬勃背后,光伏产业也存在问题和隐忧。比如,我们最近一个月(6月份)的光伏产品出口,环比出现小幅下滑。”

接下来我们再分析下逆变器出口情况。

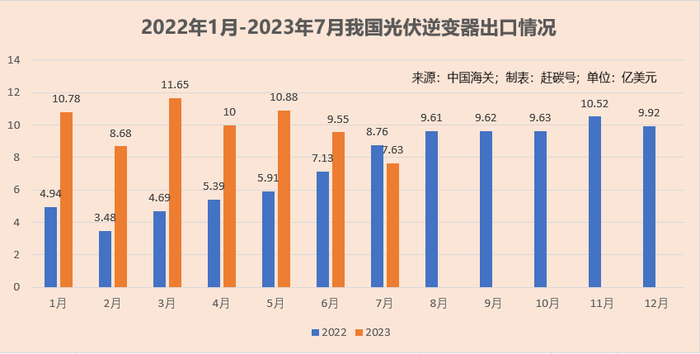

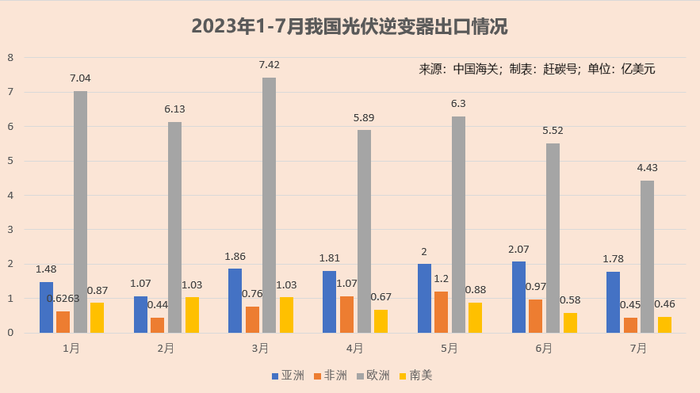

今年7月份,我国光伏逆变器实现出口额7.63亿美元,环比6月份的9.55亿美元,下跌了20.1%。这个环比跌幅,和光伏主材接近。而且,也是连续第二个月环比下跌:今年6月份环比5月,下跌了12.22%。

自今年初以来到现在,赶碳号多次提到过,2022年我国光伏出口激增,既有全球光伏装机增长的根本性需求的推动,其实也有乌克兰冲突与能源危机等非经常性因素的驱动。今年,市场大头主要在海外的中国光伏企业,真的要高度重视出口增速可能放缓这个最大的不确定性,铺排好投资与运营节奏,控制好库存风险,管理好市场预期。与此同时,还要不断锻造、提升企业自身的全球化能力。

02、问题出在欧洲市场

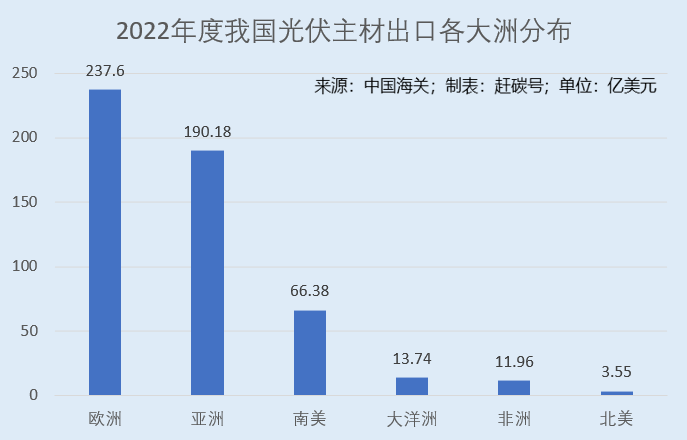

2022年,欧洲占到我国光伏产品出口的近一半,欧洲和亚洲市场如果加在一起,则占到我国光伏产品出口总额的82%。

各大洲的市场中,北美的情况稍有些特殊,并不能反映其真实情况。因为,来自除中国之外的亚洲其它国家对北美的光伏产品出口额,还是相当大的。比如,我们出口硅片到东南亚国家,在当地生产成电池片和组件后,再出口美欧。

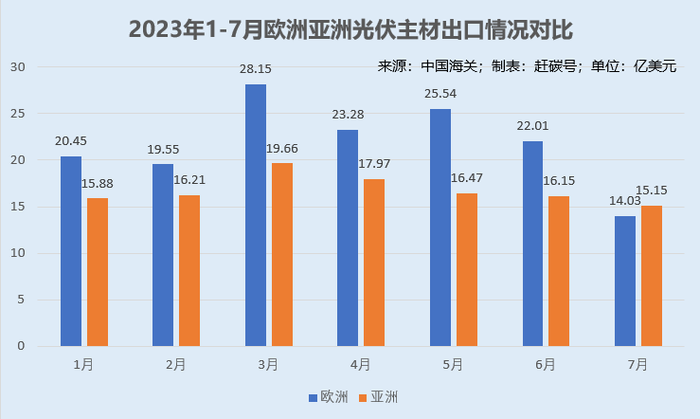

但无论如何,只要对比今年1-7月份我国对欧洲、对亚洲的光伏产品出口变化,就会发现问题究竟出在了哪里。

7月份,我国对欧洲出口光伏产品仅为14.03亿美元,比6月份下降了近8亿美元,环比下降36.26%!而我国对亚洲的出口,今年前7个月中都相对平稳,保持在月均15亿美元以上。

也就是说,欧洲市场发生了很大的变化。这种变化直接导致了我国7月份光伏出口环比的直线下降。

看完了光伏主材,再看逆变器。

和光伏主材出口不同,欧洲在我国的光伏逆变器出口中,处于压倒性的优势地位,而北美、大洋洲市场比较小,在此不作统计。

今年1-7月份,我国光伏逆变器出口共计69.17亿美元,仅欧洲就占到了42.73亿美元,占比高达61.77%。正因如此,欧洲逆变器市场的任何波动,都会对我国光伏逆变器出口构成较大影响。

7月份,我国对欧洲光伏逆变器出口为4.43亿美元,较上月下降了1.09亿美元,环比下降了19.75%。

03、欧洲光伏组件库存之谜

7月19日,研究机构Rystad Energy发布报告称,中国制造光伏组件目前堆积在欧洲的仓库中,库存容量约为40 吉瓦直流* (GWdc),价值约70亿欧元(合78亿美元)。Rystad Energy同时预测,到2023年底,欧洲的光伏组件存货容量将达到100 GWdc。

赶碳号认为,Rystad Energy的预测数据可能都是偏保守的。因为欧洲光伏组件高库存现象,并不是现在才有的事。

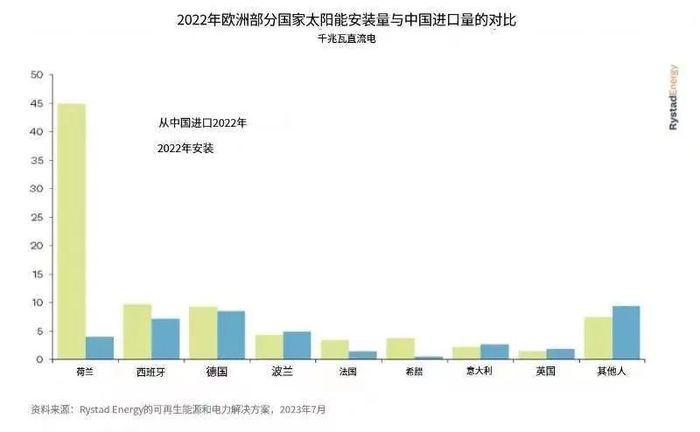

根据中国海关数据统计,我国去年对外出口光伏产品512.5亿美元,其中绝大部分是组件——423.6亿美元。在光伏组件中,欧洲一家就占到了54.8%,高达232亿美元。对应多少组件呢?Infolink做过统计,去年我国向欧洲出口光伏组件,一共是86.6GW。但欧洲去年全年的光伏装机,只有41.4GW。也就是说,不包括海运在途,欧洲在2022年年底,其实就已经有大约45个GW的光伏组件库存了。

关键是,今年以来至今,欧洲的库存还在不断增加!

今年上半年,我国向欧洲出口了136.55亿美元的光伏组件,约合980亿人民币。今年上半年,光伏组件的均价大概在每瓦一块七。这样算下来,今年上半年,我国至少又向欧洲出口了60个GW的组件。

机构预测欧洲今年全年最乐观也就能实现60个GW的装机,那么今年上半年最多也就是30个GW。说是“至多”,是因为欧洲光伏装机的主要国家统计下来,今年上半年才装了13.115GW。

据集邦咨询旗下新能源研究中心EnergyTrend统计,德国是最猛的,今年上半年新增装机6.27个GW,欧洲其他国家和德国则不在一个量级上:

西班牙今年1-5月光伏新增1.25GW;

荷兰今年1-5月新增635 MW;

土耳其今年1-6月新增770MW;

意大利今年1-5月新增1.85GW;

法国今年一季度则装了600MW;

波兰今年1-5月新装1.74GW。

(上述共计才13.115GW)

这就意味着,今年上半年,欧洲至少又增加了30个GW的光伏组件库存。加上去年已有的45个GW组件库存。现在,很有可能高达70个GW的组件,躺在欧洲的仓库里,而不是研究机构所说的40个GW。

如果欧洲真有这么高的库存,那又意味着什么呢?

去年组件的均价1.9元/W,今年上半年的均价1.7元/W。现在组件价格已经来到了1.3元/W。这相当于,去年如果有45GW的库存的话,相当于已经浮亏了270个亿,今年上半年产生的30个GW的库存,相当于又浮亏了120个亿。两笔库存加起来,直接的跌价损失就是400亿人民币!

洲人即使再财大气粗,也不至于如此吧?

一位光伏企业负责人向赶碳号透露,在今年的德国慕尼黑国际太阳能展上,他咨询请教了多位欧洲代理商。对方反馈,欧洲代理商手上不可能有这么大的库存量,顶多10-15个GW。这是因为欧洲的代理商进货也要靠银行贷款,这样压货,肯定全都破产了。

多位业内人士向赶碳号表示,多年以来,中国光伏企业为了在海外能够及时供货,会在欧洲的荷兰、西班牙、波兰以及南美的巴西等地设立海外仓/前置仓。当然,这种情况不只是发生在光伏组件,在逆变器、储能变流器等行业都比较普遍。

光伏组件高库存,光伏企业或经销商除了要承担组件跌价损失以外,长期闲置其实也会导致组件功率衰减及其它质量问题。

除了组件以外,从去年年底到今年上半年,欧洲户储产品库存也一度高企,最近以来有缓解迹象。户储产品海外库存所导致的问题,其实比光伏组件库存更为严重。

首先,储能电池有特定的安全要求,仓储物流成本比光伏组件要高。另外,长期闲置会导至电芯发生亏电现象,直接影响到储能产品的质量和寿命,需要专人定期对储能电池进行补电。

不管怎样,随着当前太阳能行业的技术转型(从 P 型电池到 N 型电池)以及购买欧洲制造的电池板的激励措施,如果储存时间过长,欧洲买家对于库存产品的兴趣肯定会有所下降。

评论