文|未来迹FutureBeauty 林宇

8月22日,科蒂集团发布2023财年第四季度及全年财报。在 Sue Y. Nabi上任后第三年,科蒂的整体表现如何?面对日益激烈的市场竞争,科蒂又面临哪些挑战?

01 增势趋于稳定,能否重获市场信心?

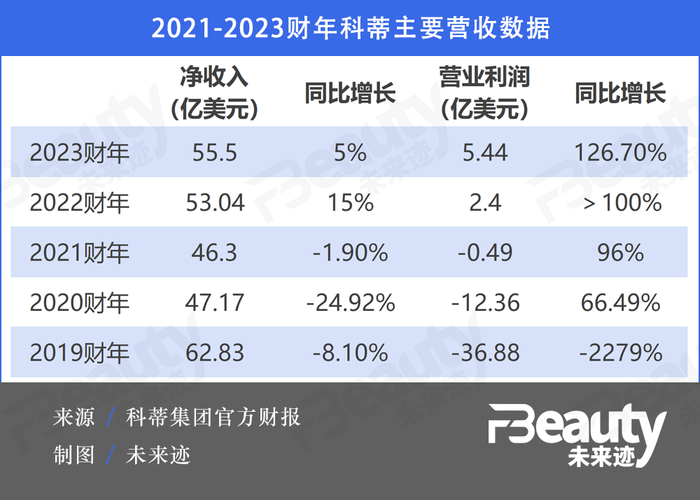

《FBeauty未来迹》梳理近五年来科蒂集团主要营收数据发现,Sue Y. Nabi的上任,不仅帮助集团“力挽狂澜”,大大扭转下滑势头,并且近三年业绩发展稳定,持续向好。

通过财报可以看到,2019年科蒂净收入出现大幅下滑,同比下降8.1%,营业利润同比下滑2279%。究其原因在于当年集团花费125亿美元收购宝洁41个品牌,但“消化不良”造成的负面影响。该财年一季度财报公布之时,科蒂股价暴跌超20%,集团当时的首席执行官Camillo Pane与董事长Bart Becht双双离职。

2020年9月,科蒂宣布Sue Y. Nabi担任集团CEO,当时集团刚发布2020财年报告不久,当年录得净收入为47.17亿美元,同比大幅下滑24.92%。在Sue Y. Nabi领导下,科蒂终于在2021财年止住大幅下滑趋势,2022财年净收入出现双位数正向增长。与此同时,营业利润也在2022财年扭亏转盈,近两年以来连续增幅超三位数。

2023财年,集团净收入达55.5亿美元,同比增长5%;营业利润为5.44亿美元,同比增长126.7%。净收入增速虽不及去年,但整体来看,可以正逐步走出2019年的阴霾,走势趋于稳定。

横向同9家外资美妆企业销售额对比来看,近三年科蒂排名始终稳定在第十。虽然在一众美妆巨头中业绩并不算亮眼,但2022年、2023年销售额皆获得了双位数增长,增速能够跻身TOP5名次之内。

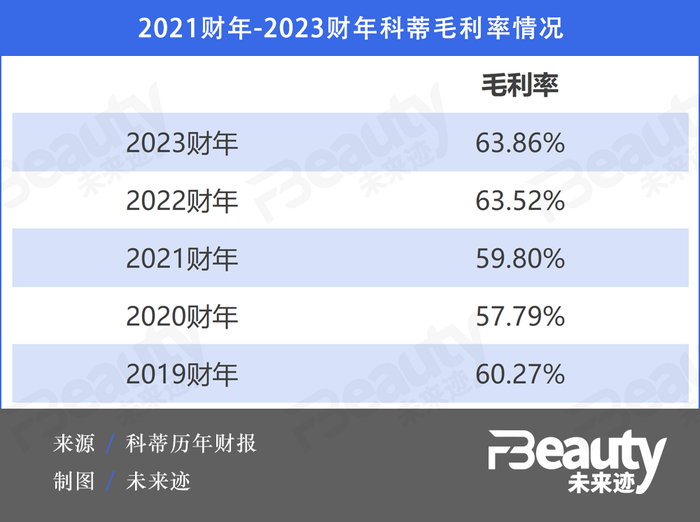

值得关注的是,《FBeauty未来迹》梳理发现,近五年科蒂集团毛利率也经历了一轮“下滑再增长”。2019-2021财年,毛利率从60.27%下滑0.47个百分点至年上升4.06个百分点。

科蒂集团的增长和“稳”,来自于Sue Y. Nabi上任首年,便组建了一支强大团队实施集团转型策略,并以果断之势定下的新中长期战略,预计以“六大方针”为基础实现集团可持续增长:

1、 稳固消费者美容化妆品品牌与大众香水品牌市场地位;

2、 加速高端香水的发展,让科蒂成为高端美妆中的关键角色;

3、 建立横跨高端和大众的护肤部门;

4、 增强电子商务和直接面对消费者(DTC)的能力;

5、 通过高端品牌在中国持续扩张,筛选消费者美容品牌;

6、 将科蒂打造为可持续发展行业的领先者。

近些年来,科蒂不断巩固高端香水优势,在高端、小众、设计师和大众等多个细分领域都有丰富的品牌布局。2022年,古驰GUCCI、博柏利Burberry、蔻依Chloé三大主力香水品牌帮助科蒂在相对疲软的市场环境下稳住了基本盘。

从品类来看,集团也在进一步寻找香水之外的第二增长曲线——高端护肤。2021年,科蒂决定设立横跨高端和大众的护肤部门。2022年,集团再次在投资者活动中宣布,要全面更新护肤品类战略,重点聚焦旗下高端品牌,并定下新目标:在2022财年基础上,护肤业务营收到2025财年实现翻番。

那么,在重新获得稳步增长的基础上,科蒂能否依靠“六大方针”在未来重塑行业地位和市场信心?

02 巩固香水老本行,第二增长点迈开步伐

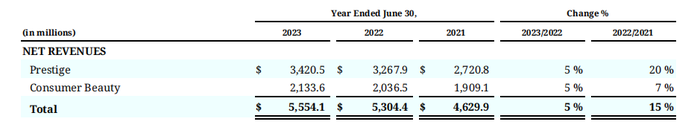

官网显示,科蒂分为高端美容板块和消费者美容板块。前者包含博柏利Burberry、Calvin Klein、蔻依Chloé、古驰GUCCI、Hugo Boss等十七个高端香水、彩妆、护肤品牌。后者则包括十六个大众香水、彩妆、洗护品牌。

2023财年,高端美容部门净收入为34.2亿美元,消费美容部门净收入为21.34亿美元,均获得5%的同比增长。

其中,高端美容部门的增长,得益于高端香水和护肤业务的成功。

财报显示,过去一年,Burberry Hero、Burberry Her、Calvin Klein等高端香水品牌获得持续增长。科蒂推出了Burberry Hero EDP和Burberry Her Elixir、Hugo Boss Parfum等新产品,其中Chloé Atelier des Fleurs系列继续在亚洲高端香水领域表现出色。

面对增势稳定的核心高端香水业务,科蒂也在谋求进一步扩张。

Sue Y. Nabi在评论2023财年业绩时表示,科蒂历来是男性香水市场的领导者,但女性香水市场的大小约为男性香水的两倍。“我们在女性香水市场中位列前三名,科蒂还有很大提升空间。”

今年七月份新发布的Burberry Goddess女性香水,为这一发言提供了强有力的佐证。据悉,Burberry Goddess发布一个月左右,便已经在全球主要机场排名前三,售罄率明显高于科蒂近期推出的重磅香水。

除了打造“爆品”外,科蒂也在积极布局小众但增速较快的香水,例如近两年销售额增长5倍的Chloe Atelier des Fleurs系列,以及集团内部开发,预计2024年全球推出的Infiniment Coty Paris香水品牌。

过去一年,科蒂对Hugo Boss、Marc Jacobs、Davidoff和Jil Sander在内的多个品牌的关键授权进行续签和延期,目前排名前七的知名品牌合约剩余期限平均为七年。

值得关注的是,科蒂目前正在以核心香水业务为重心,进一步向外拓展。8月22日,科蒂在与Marc Jacobs设计师签订完授权合同后,Marc Jacobs美妆系列将回归。

Sue Y. Nabi表示,“这将会是一个很好的机会,在我们推出Gucci、Burberry和 Kylie系列彩妆后,又一个能推动高端系列增长的机会。”并透露,公司开始着手开发Marc Jacobs高端美容系列,预计在2-3年后面世。

此外,去年在中国进博会首次亮相的兰嘉丝汀和奥薇达。今年前者在中国市场动作频繁:3月,品牌发布全新产品线,官宣代言人关晓彤;4月,兰嘉丝汀全球首店落地杭州武林银泰,并同步上线天猫、抖音线上平台;5月,品牌线下精品店进一步落地南京。目前,两个主要线上渠道也已经投入运营,上半年品牌在抖音直播间开启近三百场直播。

这促使两个品牌在下半年取得了优异成绩,第四季度中,兰嘉丝汀、奥薇达均获得了两位数增长。但想要成为集团第二增长曲线,还需要进一步提升。

科蒂也始终对护肤业务寄予厚望。Sue Y. Nabi表示,“我们致力于在未来几年将护肤收入翻一番,并且将继续加强集团组织能力,逐步加大在护肤领域的研发投资。”

高端美容板块之外,本财年大众化妆品牌也表现优异,大部分品牌获得高个位数至两位数增长。

另外,本财年内,科蒂还跟进市场潮流,将主力大众化妆品牌的定位转向纯净彩妆品类,并对产品线进行了相关延伸。例如推出Cover Girl的Clean Fresh Yummy Gloss,adidas的Active Skin &Mind系列和Bourjois的健康混合粉底等纯净彩妆产品。

03 还需在中国市场加强竞争力

但目前来看,科蒂还需要进一步加强中国市场竞争力。

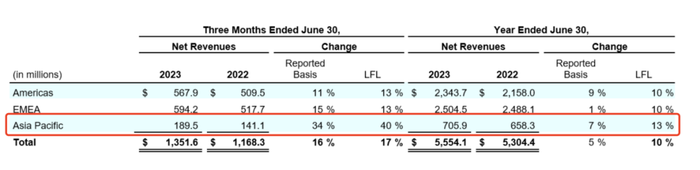

分地区来看,美洲和EMEA(欧洲、中东、非洲)仍然为集团两大主要市场。2023财年,美洲地区净收入为23.43亿美元,同比增长9%;EMEA净收入为25.04亿美元,同比增长1%。两个地区可比销售增长均为10%,净收入占比总计高达86%。

而剩下占比仅14%的亚太地区,整个财年净收入为7.05亿美元,同比增长7%,可比销售增长在所有地区中最高,达13%。值得关注的是,在第四季度中,亚太地区获得了34%的同比增长以及40%的可比销售增长,增速飞快。

其中,高端美容业务在中国,尤其海南旅游零售市场增长强劲,消费者美容业务在中国也获得了增长。

这说明,对于科蒂而言,中国市场是一块具有巨大挖掘价值的“宝藏”,也是其征战高端护肤市场的核心市场。但正如上述所言,在欧莱雅、宝洁、雅诗兰黛等“十强”美妆巨头都在持续加码中国市场的大背景下,科蒂将面临更为激烈的市场竞争。

根据欧特欧数据,2023年上半年,全网面部护肤TOP10品牌面部护肤TOP10品牌被欧莱雅集团、雅诗兰黛、资生堂、宝洁旗下品牌占据。而这些头部品牌,基本已经进入中国市场多年,具有相当高的消费者积累和品牌知名度。

与此同时,中国本土品牌也逐渐起势。例如珀莱雅便拿到上半年TOP10品牌的入场券,市占率超过海蓝之谜、赫莲娜等国际大牌。

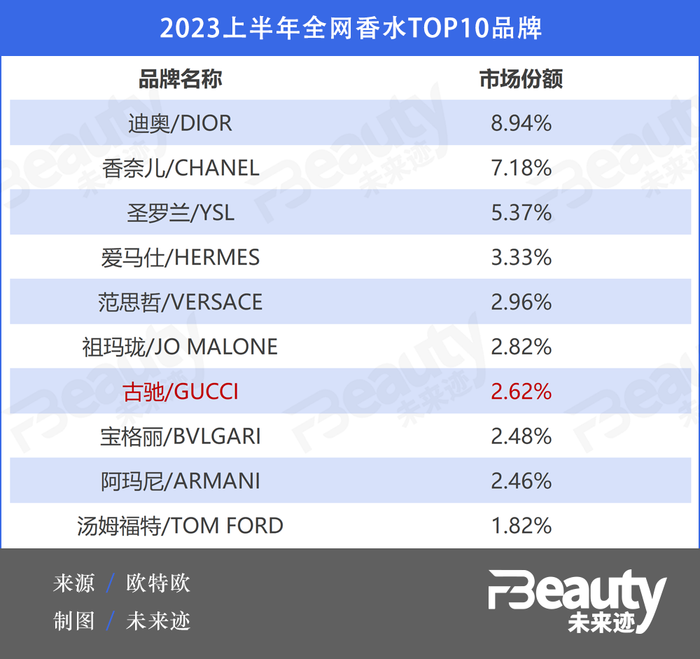

除此之外,中国市场高端香水领域之争也极其激烈。2023年上半年,全网香水TOP10品牌中,迪奥排名第一,占据8.94%的市场份额。科蒂旗下诸多香水品牌,仅古驰/GUCCI一员入榜,市占率为2.62%,位列第七。

作为护肤界的“新人”,香水界的巨头,科蒂想要一边稳固在香水领域的地位,一边在护肤领域从0-1,着实不是一件简单事。

不久前,科蒂新上任三个月左右的中国区负责人陈旻离职,相关职务由科蒂亚太区执行副总裁陈立乙担任。集团曾对外表示,希望能够打造本土化团队,带来更多的本地观察。陈立乙的上任,也体现了科蒂在中国市场持续本土化运营的决心。

2024财年,科蒂将持续向高端化妆品领域扩张,并利用现有品牌和新品牌构建全面的护肤产品组合。除了继续在传统产品类别和渠道中推出新产品外,还将扩展到运营经验较少的产品类别和渠道。

财报还提及,公司转型过程中,科蒂将继续发力战略重点。集团着重提及,要通过优质产品和精选消费美容品牌扩大在中国市场和旅游零售的业务。

面对未来,科蒂预计下一财年核心业务将在6%—8%的中期目标区间内增长。不久前,科蒂还在筹备巴黎二次上市事宜。可以看出,集团的市场信心正在逐步恢复,“转型期”阵痛被逐渐抚平。但若想实现进一步的突破式增长,还需在中国市场进一步发挥品牌组合的竞争力。

评论