文|新莓daybreak 张芮白

编辑|翟文婷

一年的低糜过后,阿里云、腾讯云终于重回增长轨道。

8月10日晚,阿里巴巴发布2024财年一季度(自然年2023年Q2)财报。这是阿里宣布启动「1+6+N」组织变革、阿里云宣布拆分上市后的第一份业绩报告。

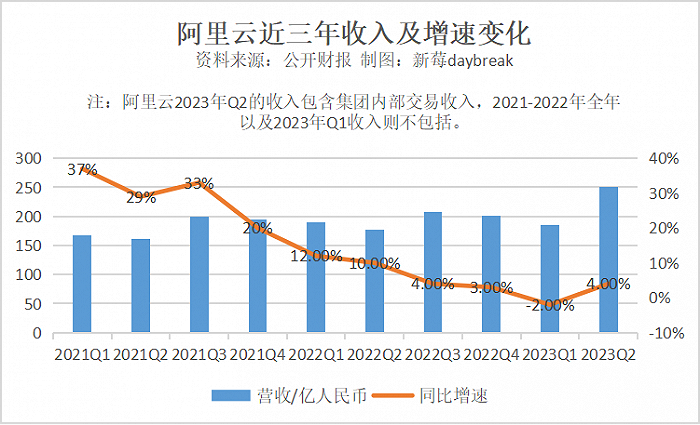

2023财年Q4,阿里云同比还是负增长,新财季一改颓势,终于交出一份令人重拾信心的答卷:

阿里云营收251.23亿元,同比增长4%;经调整后EBITA利润3.87亿元,同比增长106%,实现连续11个财季盈利。

就在财报发布的3天后,钉钉宣布从阿里云分拆,成为独立「N」公司。这被外界解读为给阿里云上市铺路。

阿里公布财报一个星期后,腾讯也交出2023年Q2成绩单。2018年930变革之后的几年里,腾讯云所在的「金融科技及企业服务业务」收入占比和增速都备受关注。

2021年Q4,「金融科技及企业服务业务」收入在总收入占比达到33.26%,首度超过游戏收入,成为腾讯集团名副其实的收入压舱石。

刚刚发布的2023年Q2财报中,这部分营收486亿元,同比增长15%,连续两个季度实现双位数增长。这是久违的向好消息,整个2022年,腾讯集团和各分部收入增长几乎都停滞,甚至增速为负数。

不论阿里云还是腾讯云,经历高歌猛进的规模扩张之后,差不多同时遭遇增速乏力,甚至各有各的困境。

阿里云换CEO,高调降价;腾讯云则从上到下宣布战略调整,「被集成」贯穿2022年一整年。

这些动作初见成效,从两家公司的财报增速能看出,重点是持续增长。

腾讯云:砍亏损,出海,推行业大模型

腾讯云所在的金融科技与企业服务分部,连续两个季度实现双位数增长,这是一次触底反弹。

2022年四个季度,腾讯金融科技与企业服务收入同比增速分别为10%、1%、4%和-1%。而在2018-2021年,这一数字始终保持在20%以上,且是腾讯收入增速最快的分部。

转变从内部开始。砍亏损,被集成,加强自研是腾讯云2022年的主题。

这一转变可以追溯到2020年。那一年,腾讯不再单独公布腾讯云的收入。正是在这年,华为云在中国公有云IaaS市场上超过腾讯云,拿下第二的位置。

激烈的竞争促使云厂商「大包大揽」,提供更大的打折力度,这严重导致了利润率的下降甚至亏损。根据中信证券的测算,2020-2022年,腾讯云毛利率均为负值,分别为-14%、-7% 和-7%。

马化腾拍板决定,「毛损毛亏的业务,实际上是没用的,还是要靠产品来决胜。」他反对做同质化严重的项目,而强调专注自身的优势。一年多的战略调整最终反映在了财报层面。

腾讯财报显示,今年上半年,腾讯云企业服务业务收入同比增速转正,并在Q2实现低双位数同比增长。

如果按腾讯金融科技及企业服务业务的测算方法,连续两个季度14%、15%的同比增速,都超过了腾讯整体业务11%的增速。

战略调整之后,腾讯云将重心放在了更容易实现标准化、高利润的PaaS和SaaS层面,反映在财务的数据是,毛利得到一定提升。2023年Q2,腾讯金融科技及企业服务毛利为186.65亿,同比增长32.61%;去年同期毛利为140.75亿,同比增速为4.88%。

国内增量难寻,腾讯云也将目标瞄准海外。

东南亚市场是第一站。在国际云厂商在东南亚市场份额超过70%的情况下,腾讯云要思考如何切入。

腾讯云总裁邱跃鹏说,中国云厂商总体来看产品并不弱,价格有优势,服务还更好。这些综合因素造就了中国云厂商在东南亚的竞争力。

新加坡直播SaaS公司Belive负责人曾坦言,选择腾讯云的直接原因是它能支持在八个平台同时直播,但国际厂商做不到。

目前,腾讯云在东南亚游戏、直播、音视频市场占据优势,2023年上半年在东南亚等国际市场保持两位数增长,合作伙伴驱动收入同比增长66%。

除了「被集成」,向海外要增量,大模型同样被腾讯云视为新的增长引擎。只不过,腾讯云是以行业大模型的形态切入。

腾讯云 MaaS,是基于TI平台打造的「行业精选模型商店」,面向包括金融、文旅、政务、传媒等十大行业。客户基于基础模型,加入自己的场景数据,就可生成专属模型。

腾讯云智能负责人吴运声说,相比于通用大模型,行业大模型更加具象,如果与腾讯在产业互联网多年的经验和数据结合,能够以与此前不一样的方式,解决很多行业问题。

这是未来,但在实际落地中仍然有许多技术难点需要突破。正如吴运声所说,大模型跟产业结合还处于比较早期的阶段。

阿里云:价格战,押注大模型,拆钉钉

阿里云太需要一次大的增长了。尽管该季度增速回正,但4%并不算大的增幅,同样的季度,2021-2023财年二季度的数据分别是59%、29%、10%,起码均是双位数。

而这样的低速甚至失速笼罩了阿里云去年一整年。

改善阿里云财务数据,被认为是「云钉一体化」解散的原因。因为钉钉成本高、盈利难,一直在拖累阿里云的收益。

云钉一体化中没有「谁是负累」,更多是双方基于客观现实考虑后的一种共同选择。阿里云覆盖的大客户,为钉钉提供资源输送。反过来,钉钉客户上传的企业数据,会带动更大的服务器需求。

2022年的云栖大会,钉钉总裁叶军晒出一份成绩单:2022年4月到6月,阿里云和钉钉双付费客户数同比增速达到了30%。

但是之后,绑在一起,有点互为掣肘。阿里云锁定HC,钉钉没法招人。而钉钉大量免费客户,给阿里云带来财务负担。

如果算上与钉钉的拆分,这已经是张勇亲自上阵半年内,连烧的第三把大火,之前是价格战和大模型。

4月,号称阿里云史上最大规模降价,主要利好中小企业。也有行业人士认为,张勇更看重的是生态池,是长期价值。

被张勇同样视为长期增长引擎的是人工智能,它甚至承载了张勇更多的野望:「这是一个增量的机会,各行各业的公司都希望利用人工智能来提升他们的服务。」

今年4月,阿里云正式推出大语言模型「通义千问」,随后便在这一领域开始了紧锣密鼓的布局。

两个月后,阿里云音视频AI产品「通义听悟」上线。用户可以随时随地高效完成对音视频内容的转写、检索、摘要和整理。

接下来的7 月,阿里云推出AI绘画创作大模型「通义万相」,辅助人类进行图片创作。大模型模态逐渐从文本延伸至多模态。

在精尽大模型产品之外,阿里云将大模型生态繁荣视为首要任务。

8月,阿里云宣布两款70亿参数的通用模型开源、免费、可商用,全面降低模型使用门槛。而在此之前,阿里云的开源AI社区魔搭已集聚了200多万AI开发者、1000多个优质AI模型,模型累计下载总量超过4500万。

至此,阿里云的AI布局逐渐清晰,既促进行业生态发展,又能在AI的机会中获利。正如张勇所说:我们让所有做云服务的提供商、所有做AI的公司和它们的模型都使用阿里云提供的基础设施。

摆在面前的似乎是一幅美好蓝图,但还在等待成为现实。阿里系的「妙鸭相机」算是送来第一缕春风,只是这个产品出自大文娱事业群,不是阿里云或是钉钉。

评论