文|直通IPO 王非

8月31日,优优绿能于深交所创业板顺利过会。而这也意味着,A股即将迎来“充电模块第一股”。

据悉,优优绿能总股本为3150万股,本次IPO拟发行不超过1050万股,占发行后总股本比例不低于25%,由此推算其发行市值约28亿元。而募集的7亿元将用于充电模块生产基地建设项目、公司总部及研发中心建设项目、补充流动资金。

值得注意的是,优优绿能于2022年6月进行辅导备案,就在此前一个月获得小米智造突击入股。

此外,优优绿能的大客户也选择投资该公司,其中的两大客户更是贡献了公司近半的收入,但公司就其入股与关联交易的信息披露有所不足。

于是在上会期间,优优绿能与大客户之间的关联交易公允性和销售规模的合理性、外销毛利率高于同行可比公司等事项遭到上市委问询。

三位老同事创业8年,获小米1.15亿突击入股

优优绿能董事长、总经理柏建国,出生于1979年,毕业于中国矿业大学,拥有硕士学历。自2004年7月开始,他先后在多家公司任硬件工程师、高级硬件工程师、副总工程师、副总经理。

值得一提的是,优优绿能的两位董事邓礼宽、钟晓旭,同样是“70后”,三人的工作经历高度重合,共事时间恰好10年。2015年6月,三人同时从格里贝尔离职仅三个月后,就注册成立了优优绿能。

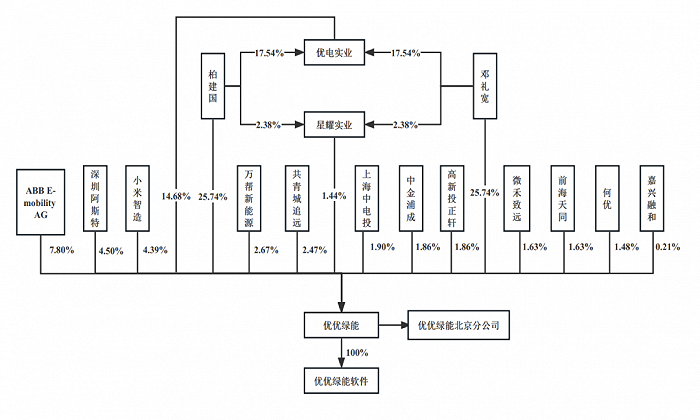

IPO前,柏建国和邓礼宽为一致行动人,两人均直接持股25.74%,并通过优电实业、星耀实业间接持股,合计持有公司56.70%的股权,为公司的实际控制人。

来源:优优绿能招股书

IPO后,柏建国和邓礼宽直接持有优优绿能19.30%股份,并通过间接持股合计受益约42.51%,按照28亿元的发行市值计算,两人身价近12亿元。

成立以来,优优绿能共完成7轮增资入股。其中,小米智造的突击入股尤为引人关注。

自雷军2021年3月宣布10年投入100亿美元开启造车以来,不到一年半的时间里,小米就已在动力电池领域,先后投资赣锋锂电、蜂巢能源、中航锂电、卫蓝新能源等多家电池企业。

2021年9月,以小米智造为主体,雷军成立了一只规模为100亿元的新基金。天眼查App信息显示,截至目前,小米智造对外投资事件已达27项,主要以A轮融资为主,涉及汽车软硬件及电池材料等领域。

在小米智造早期的三次低调出手中,就有一家锂电池电解液供应商法恩莱特。而这也标志着小米开始将目光转向更为上游,更为重要的细分领域,小米造车版图也得到进一步延伸。

伴随新能源汽车行业的高景气度,优优绿能的业绩在报告期内大幅提升。于是在2022年5月,小米智造低调入股该公司,就显得顺理成章了。

招股书显示,小米智造按照投前估值25亿元,以1.15亿元认购优优绿能新增138.30万元注册资本,交易价格为83.33元/股,持股比例达到4.39%,投后估值约26.2亿元。相较于半年前,估值暴涨118%。

小米智造在优优绿能IPO后持股比例为3.29%,按照28亿元的发行市值计算,账面价值约0.92亿元,浮亏超2000万元。

年入近10亿净利润近2亿元,两大关联方贡献近半收入

优优绿能主营业务为新能源汽车直流充电设备核心部件的研发、生产和销售,主要产品为15KW、20KW、30KW、40KW充电模块,主要应用于直流充电桩、充电柜等新能源汽车直流充电设备。

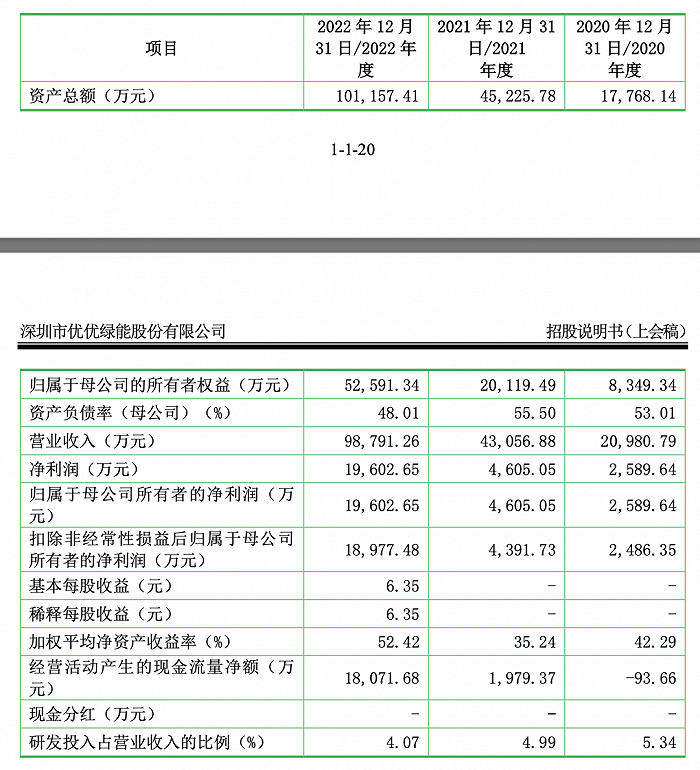

招股书显示,2020-2022年,优优绿能营业收入分别为2.10亿、4.31亿、9.88亿元,复合增长率达116.99%;净利润及归母净利润分别为2589.64万、4605.05万、1.96亿元;扣非归母净利润分别为2486.35万、4391.73万、1.90亿元。

来源:优优绿能招股书

报告期内,优优绿能的研发投入分别为0.11亿、0.21亿、0.4亿元,在总营收中占比分别为5.34%、4.99%、4.07%。

截至2022年底,优优绿能研发部共有129人,占员工总数比例为44.03%,公司及子公司已获授权发明专利11项、实用新型专利25项、外观设计专利6项、软件著作权32项,另有1项韩国专利。

2023年1-6月,优优绿能实现营业收入6.12亿元,同比增长84.85%;净利润及归母净利润1.29元,同比增长144.72%;扣非归母公净利润1.23亿元,同比增长144.87%。

优优绿能预计,2023年1-9月公司营业收入同比增加45.11%-60.39%,净利润预计同比增加41.84%-62.10%,扣非归母净利润预计同比增加42.09%-62.27%。

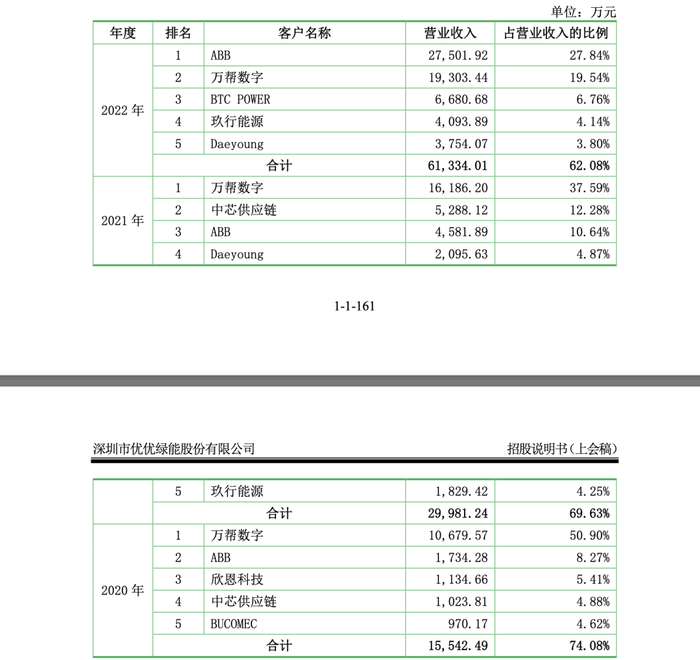

报告期内,优优绿能向前五大客户的销售收入分别为1.55亿、3.00亿、6.13亿元,占营业收入比例分别为74.08%、69.63%、62.08%。

需要注意的是,优优绿能前五大客户中的ABB、万帮数字、玖行能源、欣恩科技或其关联方均持有公司股份。

来源:优优绿能招股书

IPO前,ABB持有优优绿能股份7.80%,万帮数字则持股2.67%。

以2022年为例,上述两家公司分别为优优绿能贡献了2.75亿、1.93亿元的营收,占营业收入的比例分别为27.84%、19.54%,几近一半。

下游客户入股一向是监管层关注的重点,因此,上市委会议要求优优绿能说明上述客户入股发行人的商业合理性与价格公允性,是否存在未披露的特殊利益安排等。

*直通IPO ID:zhitongIPO

评论