文|野马财经 张凯旌 于婞

编辑|武丽娟

发布半年报的次日,君实生物(688180.SH)就收到了技术元老冯辉博士的辞呈。

根据公告,冯辉因个人原因,已于8月31日申请辞去首席运营官及子公司所任职务,随后,冯辉将被调任为公司非执行董事。

君实生物强调:冯辉的离职不影响公司核心技术的完整性,不会对公司现有研发项目进展产生实质性影响。

作为一家生物制药公司,君实生物目前有3项正在销售的药物,分别是拓益、君迈康和民得维,今年上半年分别实现营收4.47亿元、6800万元、1.1亿元。其中拓益是我国首个上市的国产PD-1单抗,民得维则是今年2月刚刚上市、国内第5款获批的新冠口服药。

不过,制药的风光并不能掩饰资本市场的“失落”。过去十年来,君实生物一直未摆脱亏损的境地,公司股价也出现了“上市即巅峰”的走势,自2020年A股上市至今累计跌超82%,目前市值375亿元。

连续十年亏损,技术人员还在不断流失,君实生物的故事还能怎么讲下去?

冯辉离职,去年薪酬500万

作为君实生物的核心技术人员之一,冯辉在进入公司前就有不俗的履历。

冯辉本科毕业于清华大学,2003年已取得阿尔伯特爱因斯坦医学院分子药理学博士学位。在加入君实生物前,其还曾先后在HumanZyme和MedImmune(阿斯利康附属公司)两家公司任职,担任抗体发现和蛋白工程部门的科学家。

而君实生物,则是冯辉回国后创业的起点。2014年12月,君实生物曾向当时的CFDA(国家药品监督管理局)正式提交了一款自主研发的抗PD-1单克隆抗体注射液JS001的临床试验申请,成为国内企业的首例。这款仅用时两年研发便上报临床的药物,正是现在的拓益。

“当时国际上还没有一个抗PD-1单克隆抗体药物获批,所以我们就想借着肿瘤免疫的势头,让君实生物能够迅速成长起来。”冯辉曾表示。

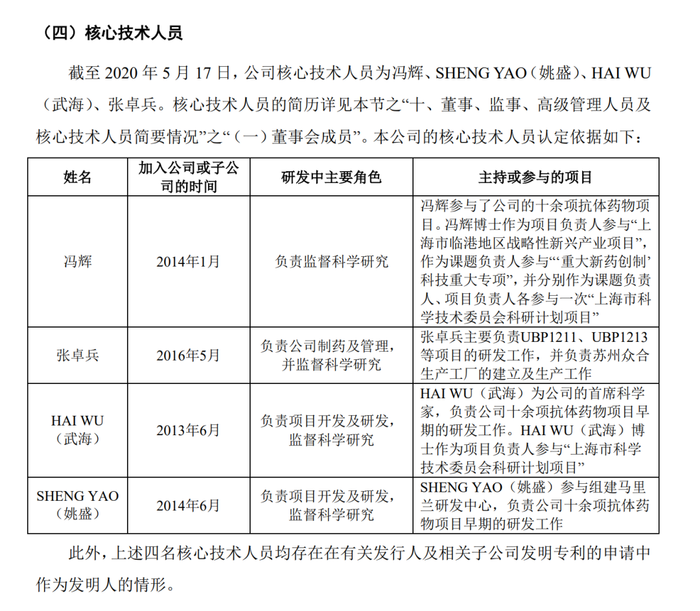

在此背景下,冯辉成为了君实生物在《招股书》中提到仅有的4名核心技术人员之一。另外三人是已经于2020年辞任副总经理的武海,以及目前代替冯辉工作的张卓兵、姚盛。其中,冯辉加入公司的时间也是除武海外最早。

《招股书》还称,冯辉参与了公司的十余项抗体药物项目,并作为项目负责人和课题负责人,参与了多个“产业项目”、“重大专项”、“科研计划”。

来源:君实生物公告

作为技术元老,冯辉也获得了公司丰厚的回报。年报显示,2022年冯辉从公司获得的税前报酬总额为499.57万元。同时,截至今年上半年,冯辉还持有君实生物1.34%股份,以9月4日收盘价计算,该部分股权价值约5.14亿元。

虽然君实生物在宣布冯辉离职的公告中表示,公司研发团队较为稳定,整体研发实力未因冯辉离职产生重大不利变动,且目前冯辉已完成与张卓兵和姚盛的工作交接,但IPO时公司的核心技术人员已经有一半卸任也是不争的事实。

香颂资本董事沈萌表示,IPO时,个别人员的定位可能存在一定偏差,所以离职是否对研发产生影响、产生多大的影响,取决于其具体工作职责。如果只是负责内部运营,那么假如企业治理机制完善,受影响的程度就有限。

需要注意的是,今年上半年君实生物的研发团队亦有所缩水,人数已经从去年同期的1009人降至854人,占公司总人数比例也从32%降至30.81%。公司对研发的投入,也从去年同期的10.62亿元,同比下降10.7%至9.49亿元。

研发总费用减少了,可是其在总营收中的占比却提升了近30%。背后是君实生物业绩没能形成正反馈,收入利润双双出现了下滑的情况。

近十年亏超81亿,募资190亿够“烧”吗?

冯辉辞职前,君实生物刚刚公布了2023年半年报。

今年上半年,君实生物实现营收6.7亿元,同比下降29.21%;归属于上市公司股东的净利润-9.97亿元,与去年同期相比亏损还有所增加。公司经营活动产生的现金净流出12.26亿元。

对于业绩变化,君实生物表示,报告期内药品销售收入大幅增加,但与礼来制药、Coherus的合作协议相关的许可收入及特许权收入减少,故本期营业收入同比下降。

而现金净流出大幅增加,则主要系上年同期曾收到与礼来制药合作的 JS016(埃特司韦单抗)项目海外市场里程碑款。

事实上,亏损对于君实生物来说已经是“常规操作”。自公司创立以来已有十余年的时间,君实生物从未真正摆脱亏损的局面。2013年至今年上半年,公司累计净亏损已超81亿元。

来源:Wind数据

这也是不少创新药企业的“通病”,公司为保持核心竞争力,必须消耗大量资金进行研发,而如果短期内看不到新药上市对业绩提振的效果,企业只能通过资本市场不断“续命”。

2015-2019年挂牌新三板期间,君实生物完成7次定增,募资合计18.08亿元;2018年12月公司登陆港交所,募资26.24亿元;2019年、2021年,公司两度完成港股配售,募资25.79亿元;2020年7月,公司又完成科创板IPO,募资48.36亿元。

今年6月,君实生物还决定奔赴瑞士发行GDR。通过这一手段,君实生物希望能募资34亿元,投向“创新药研发”等项目。

据《证券市场周刊》,如果算上GDR,以及A股定增,君实生物公开市场股权融资金额已高达190.24亿元。而截至上半年,公司账上还躺着48.81亿元货币资金。

这些钱够“烧”吗?截至上半年,君实生物还拥有超过50项在研药品;与此同时,公司已上市的药品也面临激烈的市场竞争。以拓益为例,其作为国内首个上市的国产PD-1单抗药物,2022年销售收入仅7.36亿元,相比之下后来居上的百济神州同期销售额已达28.59亿元。此外,拓益进军海外的计划也频频受阻。

诚然,现在就预测君实生物的未来还为时尚早,但公司面临的风险,也不能视若无物。沈萌表示,创新药研发企业的风险是概率性的,所以没办法预测某一药企是否能成功。

老板离开金融圈跨界做药

搞研发需要钱,而搞钱,君实生物的背景也是专业的。

与大多数创新药企实控人的医药出身不同,君实生物的老板并不是业内从业者,而是从金融圈跨行做药的。

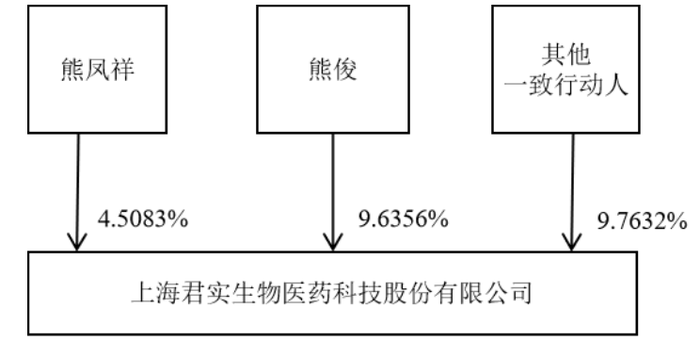

从最新年报来看,君实生物的控股股东和实控人是熊凤祥、熊俊父子。截至今年上半年,父子二人合计持有公司13.08%的股份。

来源:君实生物公告

父子二人早年的经历都和生物医药不沾边。据此前《招股书》披露,熊凤祥于1982年毕业于武汉电力专科学校发配电专业,大专学历,退休前曾任武汉气体压缩机厂工人、武汉供电局工程师、武汉供电设计院工程师。

熊俊则是地道金融圈出身,大学就读于中南财经政法大学投资管理专业,1996年毕业后历任湖北省地方税务局稽查分局科员、中经开南京证券营业部业务经理、信达资产管理公司南京办事处副经理、武汉市天和房地产营销策划有限公司执行董事、国联基金管理公司研究员及基金经理助理等。

2007年熊俊获得香港中文大学工商管理硕士学位,同年成立了上海宝盈资产管理有限公司,担任执行董事一职至今。

自立门户后,熊俊开始逐渐对生物医药产生兴趣。2011年,熊俊以投资人的身份进入了从事创新药研发的合众医药,后经多次增资,用真金白银一步步成为了合众医药的实控人。又在2014年率众合医药挂牌新三板。

而合众医药原来的实际控制人,又搞出了一家叫君实生物的公司。

君实生物依然没能逃过熊氏父子的手心,2015年在新三板挂牌后,君实生物通过换股方式最终与众合医药合并,形成新的君实生物,熊俊也随之坐上君实生物董事长的位置。

自此,君实生物开始在资本市场风生水起,2018年在港交所上市,2020年在上交所科创板上市。成为首家摘得“H+A”股的生物医药企业。

除了熊氏父子,上海檀英投资合伙企业(有限合伙)为公司的第三大股东,持股8.41%,实控人林利军在基金圈十分有名,曾被誉为公募行业最年轻的一把手。

此外,还有高瓴投资、东方证券、中金资本、国海证券等众多“大佬”参与投资。

“不懂药”的熊氏父子投资进入这个产业,目的本就直指资本市场。资本市场也曾给过非常好的反馈。在科创板上市当天,君实生物股价曾摸到220.4元/股的高位,较55.5元/股的发行价涨297%。

截至9月4日,君实生物在A股报收38.09元/股,总市值375亿元;在港股报收20.95港元/股,总市值207亿港元(约合人民币189亿元)。

2022年,熊俊及家族以11亿美元(约合人民币74.52亿元)财富位列《2022年福布斯全球亿万富豪榜》第2448位。

君实生物把融到的钱大量投入研发,如今革命尚未成功,却折损一员大将。仍在亏损的君实生物何时能取得下一个突破?

你是否买过君实生物的新冠口服药?还知道哪些创新药企的故事?评论区聊聊吧。

评论