文 | 观潮新消费 张凌寒

编辑 | 杜仲

截至8月31日,食品饮料上市企业2023年上半年报已全部出炉。

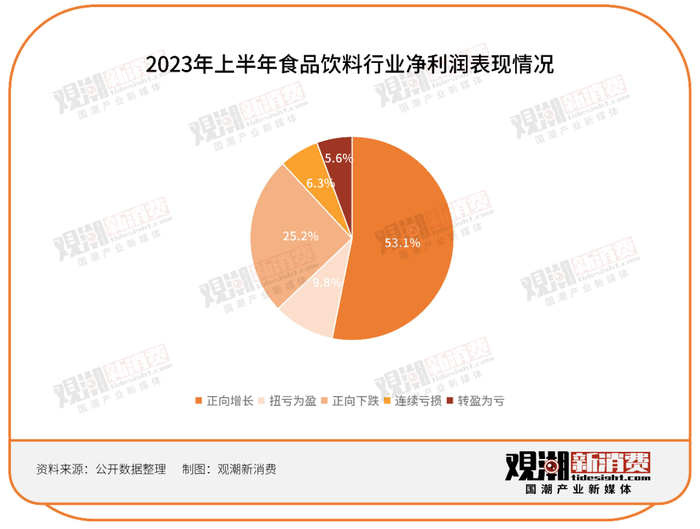

观潮新消费(ID:TideSight)整理了143家在国内外上市的中国食品饮料企业半年报。数据显示,上半年这些企业合计实现净利润1336.1亿元,同比增长15.85%。

今年以来,食品饮料板块上市公司业绩大多呈复苏态势。具体来看,共有76家企业净利润实现正向增长,14家企业扭亏为盈,合计占比约62.94%。

分赛道来看,除速冻、方便食品外,其余赛道均有过半数企业实现正向增长或扭亏为盈,表现向好,其中卤味、饮料和餐饮业更是有超过80%的企业实现快速增长。

白酒行业整体稳定增长,下半年恐分化加剧

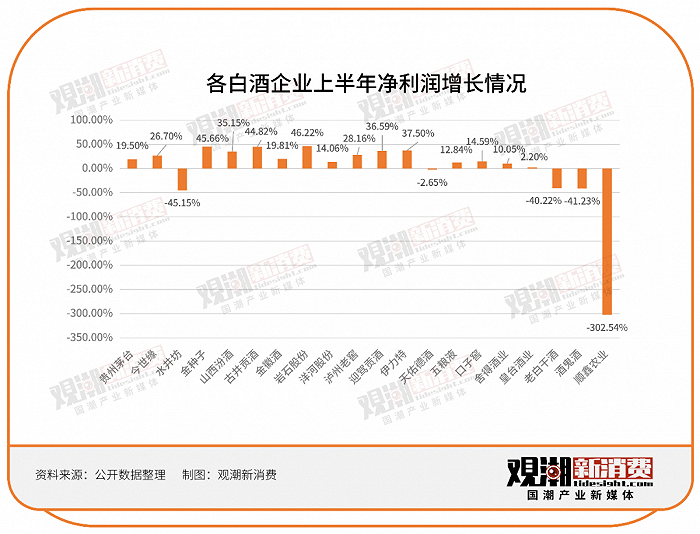

在我们整理的20家白酒企业中,共有14家企业实现正向增长,4家呈下跌趋势,1家连续亏损,1家转盈为亏。“茅五洋泸汾”上半年分别实现净利润359.8亿元、170.37亿元、78.62亿元、70.9亿元以及67.75亿元,业绩遥遥领先,稳步增长,地位稳固。

营收规模在百亿以上的企业除了“茅五洋泸汾”,还有古井贡酒,实现113.1亿元营收。古井贡酒也是除岩石股份外净利润增长最快的企业,今年上半年净利润增长率达44.82%。

相比之下,净利润同比下滑的企业共4家,分别是酒鬼酒、老白干酒、水井坊和天佑德酒;顺鑫农业转盈为亏,今年上半年净利润-8097.26万元,业绩下滑严重。

数据显示,2023年上半年全国白酒产量为209.7万千升,同比减少14.8%。产量下降,酒企营收和利润整体却出现较大增幅,表明产品整体价格有上涨,或中高端产品销售占比更大。

根据《2023年上半年中国白酒价格指数运行报告》,今年上半年全国白酒批发价格总指数同比上涨1.54%,名酒批发价格总指数上涨4.5%。

整体来看,白酒行业正向增长的趋势没有改变,特别是头部酒企多数呈现规模与利润的双位数增长,这说明名酒中高端、高端产品价格上升弥补了行业整体销量的缺失,中国酒行业结构性消费升级趋势仍在延续。

下半年,那些获得渠道支持、有效控制库存、有效实施价格管控的白酒品牌在销售旺季会获得更有质量的增长。但一些区域酒厂将处于被动局面,白酒库存和价格倒挂将成为白酒行业分化的重要因素。

葡萄酒增长动力不足,啤酒行业稳步发展

除白酒外,在我们整理的15家其他酒类企业中,共有8家企业实现正向增长,3家呈下跌趋势,3家连续亏损,1家转盈为亏。

6家葡萄酒企业中,龙头企业张裕实现营收19.67亿元,同比增长0.72%;净利润3.64亿元,同比增长1.68%。除此之外,西部创业和中葡股份实现盈利,而威龙股份、莫高实业、通葡股份均呈亏损状态。

从啤酒行业来看,近七成企业都实现了正向盈利,其中华润啤酒、青岛啤酒保持百亿规模,分别实现营收238.71亿元、215.92亿元,净利润46.98亿元、34.26亿元,稳步增长。目前,啤酒行业处于较为成熟稳定的状态,相对于白酒、葡萄酒产量下滑的现状,啤酒行业似乎并未受经济周期影响。

乳制品整体降速,稍显疲软

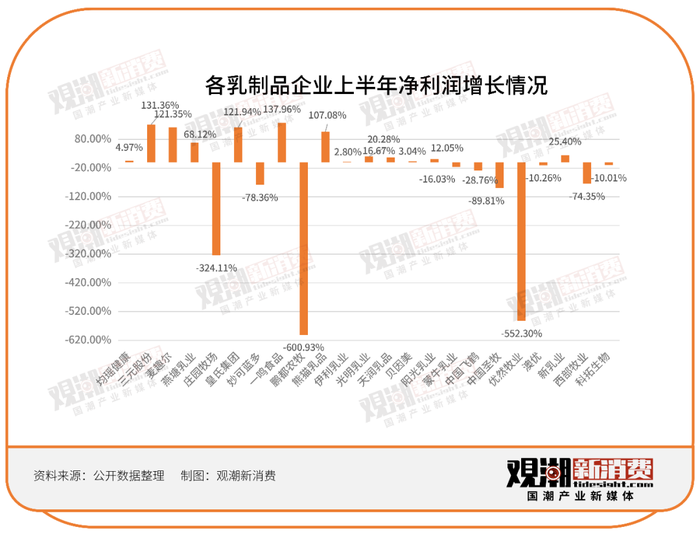

在我们整理的23家乳制品企业中,共有11家实现净利润正增长,1家扭亏为盈,7家呈下跌趋势,3家转盈为亏,1家连续亏损。

今年上半年,伊利、蒙牛、光明、飞鹤分别实现营收661.97亿元、511.19亿元、141.39亿元和97.35亿元,稳坐行业前列。这其中,蒙牛、飞鹤的净利润较去年同期有所下跌,分别下滑了16.03%和28.76%。

从上半年整体数据来看,区域奶企业绩均有所增长,这与国内奶价下行,原奶成本下降有关,特别是第三方奶源价格较低,北方过剩的低价原奶7、8个小时就能冷链运到南方。而原奶成本下降给企业留下了降价促销的空间,降价促销又加快了鲜奶市场动销,以光明乳业和新乳业为代表的南方市场受益更加明显。

净利润同比下跌的企业共7家,除上述提到的蒙牛与飞鹤,还包括澳优、妙可蓝多、中国圣牧、西部牧业和科拓生物。除此之外,有三家企业净利润转盈为亏,分别是鹏都农牧、优然牧业和庄园牧场,麦趣尔连续亏损,今年上半年亏损3736.97万元,但亏损幅度有所减小。

在原奶价格整体呈下降趋势的大环境下,大型牧场通过先进的技术和规模化效应,能够控制成本减少损失,而中小牧场则面临较大压力。因此乳业上游将进入新一轮洗牌,牧业公司的市场份额将进一步向大型企业集中,中小牧场会面临新一轮淘汰高潮。

调味品基本面向好,增长需提速

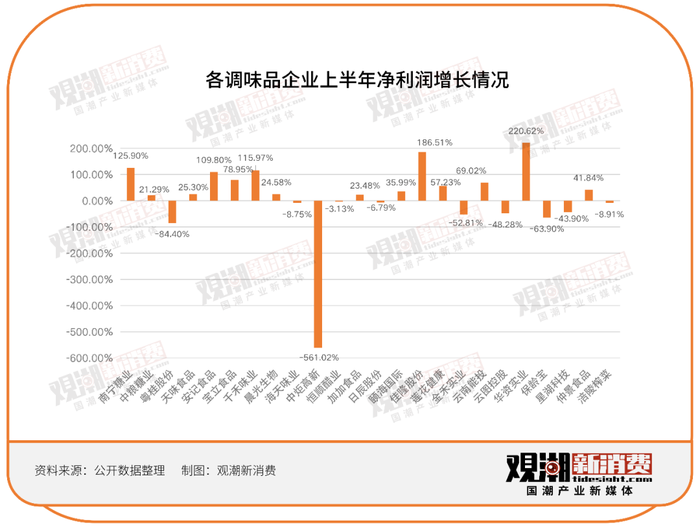

在我们整理的24家调味品企业中,共有11家实现净利润正增长,3家扭亏为盈,9家呈下跌趋势,1家转盈为亏。

今年上半年,营收达百亿规模的调味品企业共有三家,海天味业、中粮糖业和云图控股,分别实现营收129.66亿元,127.27亿元以及107.52亿元。与去年同期相比,海天味业和云图控股净利润有所下跌,下跌幅度分别为8.75%和48.28%。

净利润实现翻倍增长的企业共有5家,分别是华资实业、佳隆股份、南宁糖业、千禾味业和安记食品;呈下跌趋势的共有9家,分别是恒顺醋业、日辰股份、海天味业、涪陵榨菜、星湖科技、云图控股、金禾实业、保龄宝和粤桂股份,其中粤桂股份下跌趋势最为明显,今年上半年净利润为4039.41万元,同比下滑84.4%。中炬高新是唯一转盈为亏的企业,净亏损14.43亿元,亏损严重。

值得注意的是,2023上半年,多个细分品类的巨头出现营收和净利润双下滑,包括酱油老大海天味业、醋业老大恒顺醋业、酱腌菜老大涪陵榨菜等。3家企业半年报中均提及,2023上半年业绩仍然受到原材料成本高位运行的影响。海天味业曾经表示,2023年部分原材料,例如白糖、部分包装物等价格持续上涨,产生影响。涪陵榨菜也在报告中提及,上半年公司产品原材料青菜头收购价格较去年同期上涨约40%。

总体而言,随着经济社会活动逐渐恢复,居民消费意愿逐步回升,调味品行业的发展一片向好。尽管不少调味品企业的经营仍然面临着严峻的挑战和压力,但是调味品行业“触底反弹”的运行特征已经显现。“重启增长”,成为各调味品企业刻不容缓的事情。

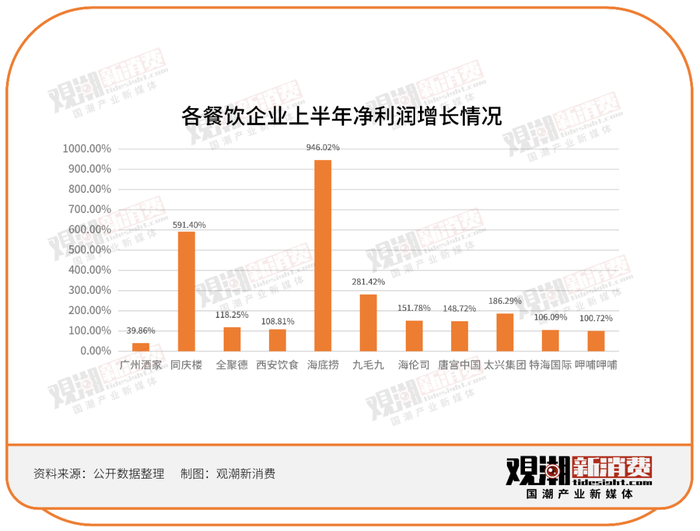

餐饮业复苏,餐企业绩亮眼

在我们整理的11家餐饮企业中,共有3家实现净利润正增长,7家扭亏为盈,1家连续亏损,但亏损收窄。

在这11家餐企中,海底捞、太兴集团、海伦司、唐宫中国、全聚德和特海国际均实现扭亏为盈,净利大幅增长。其中海底捞的增长幅度最为明显,从去年同期的-2.66亿元成长至今年上半年的22.58亿元,营收也增长至188亿元,较上年同期增幅超过23.7%。这也是海底捞自2018年上市以来交出的最好成绩单,其年中业绩最高时——2019年上半年,归母净利润也仅9.11亿元,还不及今年上半年的一半。

对于业绩的增长,海底捞主要将之归功于客流量的增加、翻台率的提升及营运改善,餐厅经营效率提升。据海底捞透露,今年“五一”假期的前三天,海底捞门店接待顾客人次同比去年同期增长约65%;在端午节的三天假期里,受出游、演唱会、夜间消费的带动,杭州、厦门、长沙等地的部分海底捞门店日翻台次数超过了9次。

曾执着于“规模化扩张”的休闲酒吧品牌海伦司,也终于扭亏为盈。今年上半年,海伦司净利润1.57亿元,虽然营收规模同比减少了18.73%,但总算实现了盈利。值得注意的是,相比于营收的增长,海伦司的门店数量正进一步下降。自2021年海伦司实行快速扩张计划之后,门店数量一度超过850家。

但2022年因为疫情等原因,海伦司只能通过关店止损。据相关数据显示,截至2023年6月份,海伦司较去年末净减少了91家门店,另有196家门店暂停运营。这意味着海伦司的关店调整进程依然在继续,而且关闭的门店大部分位于一线城市。

近期,国务院办公厅转发国家发展改革委《关于恢复和扩大消费的措施》提出,扩大餐饮服务消费,支持各地举办美食节,打造特色美食街区,开展餐饮促消费活动。在政策的推动下,今年以来餐饮消费市场持续回暖。今年下半年,餐饮企业凭借较强的品牌力和组织管理能力,未来业绩将保持强劲动力。

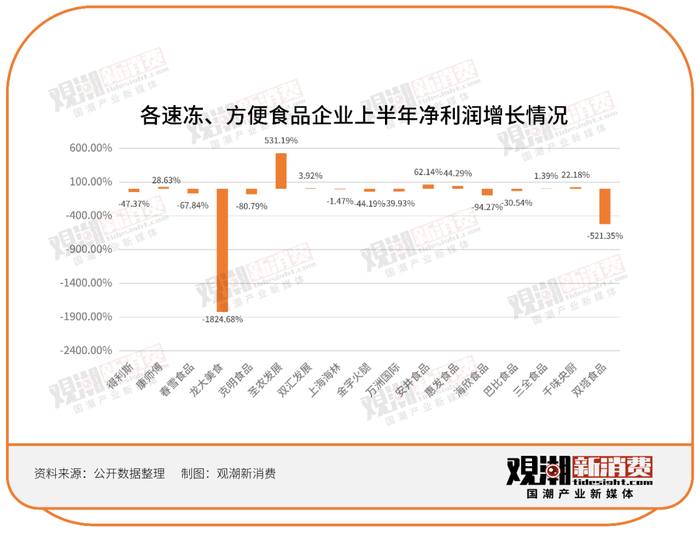

速冻、方便食品分化明显,复苏缓慢

在我们整理的17家速冻、方便食品企业中,共有5家企业实现净利润正向增长,8家有所下滑,2家连续亏损,1家扭亏为盈,1家转盈为亏。

从速冻食品来看,龙头企业安井食品今年上半年实现营收68.94亿元,净利润7.35亿元,同比增长62.14%。三全食品和千味央厨业绩有所上升,净利润分别增长1.39%和22.18%。惠发食品营收8.45亿元,净利润-3055.6万元,仍在亏损,但亏损幅度有所降低;海欣食品营收7.34亿元,净利润119.07万元,较去年同期下降了94.27%。

海欣食品披露的业绩下滑原因是,公司加大了海欣锁鲜装营销推广投入,加强了电商渠道的建设,渠道开拓过程中相关推广费用以及维护和管理商超渠道加大了促销政策,给公司短期利润带来一定压力。

从肉制品的8家企业来看,除双汇发展、圣农发展业绩有所上升以外,其余6家——得利斯、春雪食品、龙大美食、上海海林、金字火腿、万洲国际业绩均有所下滑。其中龙大美食下滑尤为明显,净利润从去年同期的3618.07万元转盈为亏,下跌至-6.24亿元。

龙大美食公告显示,由于短期内,传统业务占比较大,2023 年上半年受猪价持续低位运行及生物资产处置损失,加之资产减值的影响,导致上半年业绩亏损。但值得注意的是,龙大美食预制菜在主营业务中的占比继续提升,规模持续扩大,预制菜板块上半年实现营收9.62亿元,较上年同期增长89.42%,占主营业务收入比重提升至14.30%,增长势头强劲。

从方便食品的4家企业来看,康师傅实现营收409亿元,净利润19.23亿元,业绩稳步增长。克明食品、巴比食品业绩均有所下滑,双塔食品则持续亏损中,亏损幅度达521.35%。

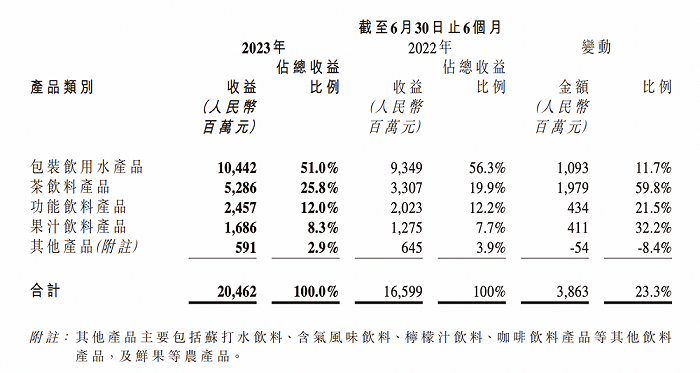

软饮市场回暖,超八成企业业绩增长

在我们整理的14个软饮企业中,共有12家企业实现净利润正向增长,1家有所下滑,1家连续亏损。

营收达百亿规模的分别是农夫山泉和统一,分别为204.62亿元和145.72亿元。从农夫山泉财报来看,以“茶π”“东方树叶”为代表的茶饮料已成为农夫山泉的第二增长曲线。今年上半年,茶饮料产品收入增长59.8%至52.86亿元,在农夫山泉总营收中的占比同比增长近6个百分点至25.8%。

(来源:2023年农夫山泉中期业绩公告)

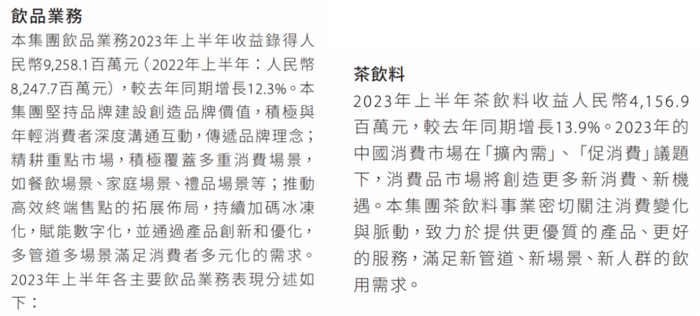

根据统一企业中国财报,今年上半年其饮品业务版块营收92.58亿,较去年同期上升12.3%,占比63.53%,其中茶饮、果汁增长动能续强,营收年比均为双位数增长。茶饮方面,上半年收入41.57亿元,同比增长13.9%。「统一绿茶」及「统一冰红茶」两款产品在上半年均做了品牌和产品升级,本次在第二季度表现均较上季度增长50%以上。

(来源:统一企业中国二零二三年中期报告)

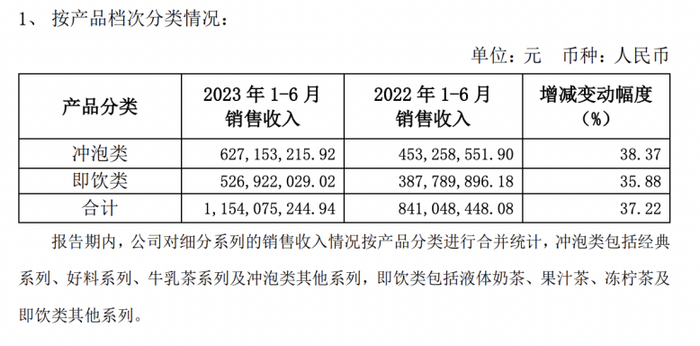

香飘飘是饮品企业中唯一业绩连续亏损的企业,今年上半年净利润-4988.89万元,较去年亏损幅度有所减小。半年报显示,目前冲泡和即饮两大业务版块的营收占比已接近,增幅也基本持平,呈现出齐头并进的发展态势。

其中,冲泡业务包括“香飘飘”经典系列、好料系列、牛乳茶等系列,上半年营收6.27亿元,较去年同期的4.53亿元增长38.37%,占主营业务收入的54.34%;即饮业务包括MECO杯装果汁茶、“兰芳园”港式茶饮、“香飘飘”即饮牛乳茶等产品,上半年营收5.27亿元,较去年同期的3.88亿元增长35.88%,占主营业务收入的45.66%。

公司坚持“双轮驱动”战略,在努力实现冲泡业务的修复增长、挖掘业务机会的同时,下更大决心加快即饮业务,培育公司战略性的第二增长曲线。

(来源:香飘飘2023年半年度经营数据公告)

休闲食品行业分化态势明显,渠道变革持续深化

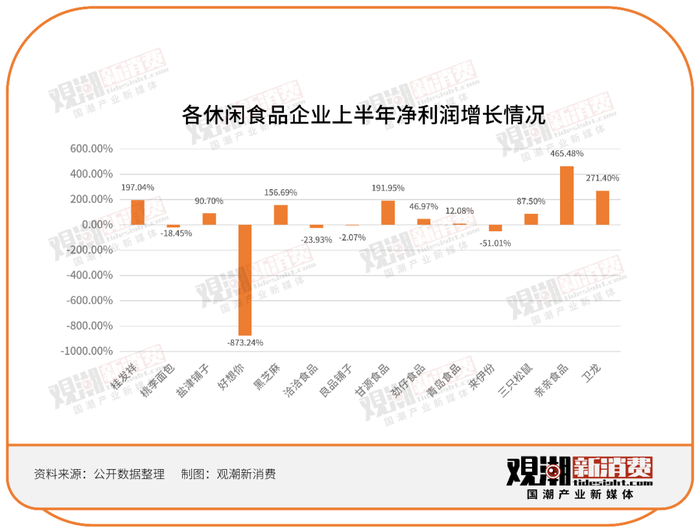

在我们整理的14个休闲食品企业中,共有7家企业实现净利润正向增长,2家扭亏为盈,4家有所下滑,1家转盈为亏。

今年上半年,亲亲食品、甘源食品、黑芝麻、盐津铺子等9家企业表现较好,这其中更是有5家企业净利润实现了超过100%的涨幅。对比之下,企业龙头良品铺子、桃李面包、洽洽、来伊份却较去年同期净利润有所下滑。

对于业绩增长的原因,甘源食品和盐津铺子公告中均提到了全渠道布局,加深与量贩零食、直播电商等新兴渠道的合作。劲仔食品公告中也透露,至今年一季度末,公司已与零食很忙、糖巢、老婆大人等超40家零食专营系统合作,覆盖终端门店约13000家。Q1公司在零食专营系统实现营收超2100万元,同比增长400%。

当下,休闲零食渠道变革正在持续深化,量贩零食店在消费者和资本两个维度上已经受到越来越多的青睐。而渠道红利的爆发大多数被体量较小、新兴的公司享受最多,现阶段量贩零食渠道下代表性上市公司则包括盐津铺子、劲仔食品和甘源食品等。渠道变革的红利也在这些企业的半年报中有所体现。

好想你是唯一业绩上转盈为亏的企业,净利润从去年同期的235.8万元下跌至今年上半年的-1823.29万元,下跌幅度最大。继剥离百草味之后,好想你产品单一化、增长动力不足等短板已经开始显现,单靠卖枣难以支撑上市公司的持续增长,导致业绩发展陷入低迷。

对于眼下的好想你来说,当务之急是谋求业绩新增量,改善业绩现状。但以半年报业绩预告情况来看,好想你的第二增长曲线似乎未能如愿支撑起业绩增长,新增量业务能否改善利润难题,依然有待考察。

卤制品全面复苏,净利润成倍增长

根据我们整理的卤制品5家企业的半年报数据,今年上半年,卤制品企业全面复苏,全部实现净利润正向增长,其中周黑鸭涨幅最为明显,从去年同期的1837万元上涨至今年上半年的1.02亿元。

从营收来看,绝味食品上半年实现营收37亿元,远超第二名紫燕食品的17.43亿元,当属行业龙头。在卤制品这五家企业中,有友食品和煌上煌的营收较去年同期稍有波动,降幅分别为1.84%和2.96%。

针对业绩未达预期的原因,煌上煌表示,报单门店数量直到5月底才达到去年同期水平,加之为赋能终端门店单店提升从而减少了无盈利的电商直播和团购等业务的开展,最终使得肉制品加工业同比下降1.66%,营收下滑。

今年一季度卤制品所用的原材料价格大幅提升,比如鸭掌、鸭翅、鸭脖等相关鸭副产品原料市场价格均大幅上涨,其中鸭掌最高涨至37.60元/kg、鸭翅涨至19.80元/kg、鸭脖涨至27.80元/kg,但从二季度开始,随着宏观经济回归常态,整体趋稳,原材料价格趋近于往年区间。

总体来看,原材料价格上涨带来的成本提升并未对卤制品行业造成太大冲击,受市场环境的影响,市场回暖,卤制品实现复苏。下半年各企业将会通过扩充产品线、增开门店、布局私域等方式继续推动企业发展。

评论