文|氨基观察

一直以来,me too都被冠以“低成本+低风险”双重优势。

的确,不需要从源头创新,me too药物的研发,核心是对化合物的结构做一点轻微变动,起到规避专利的目的。

这一路径,省去了创新药研发最艰难的步骤,例如去证明靶点有效,以及适用于哪类人群等,风险、研发成本自然直线下降。

但即便如此,部分大品种me too药物的研发投入,或许仍超出市场想象。最具代表性的,是PD-1。

截至2023年6月30日,公布PD-1研发费用的药企中,百济神州的替雷利珠位居研发榜首,投入额达到了62.91亿元,折合约9亿美金;紧随其后的是君实生物的特瑞普利,累计投入为52.44亿元。

而这,远未到烧钱的终点。对照K药,在适应症方面,国产PD-1仍有拓展空间。这也意味着,不管是百济神州还是君实生物,在PD-1领域的投入还会继续增加。

从这一点来说,这类高投入的me too药物不是谁都能玩得转。一旦实力不够,只会身陷其中,进退两难。

01 停不下来的临床投入

凡是都有两面性。

泛癌种药物之所以能够不断刷新销售记录,核心原因之一在于广泛的适应症。这一点,PD-1最为典型,从肺癌到宫颈癌,乃至淋巴瘤等,绝大部分癌种都有其发挥空间。

而这也是me too药物研发成本,居高不下的原因所在。一个又一个适应症的推进,本质就是一个烧钱大战。

那么,单个适应症的烧钱力度有多大?

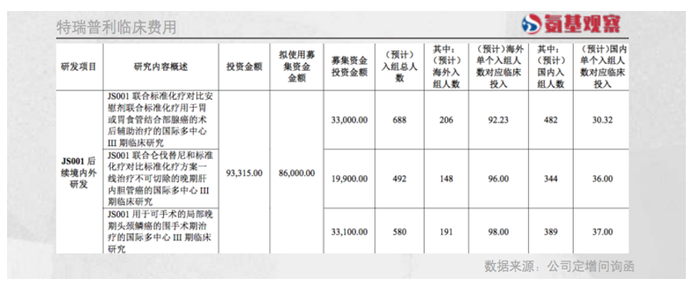

以PD-1为例,根据君实生物公布的数据,动辄3亿起步。如下图所示,联合标准化疗对比安慰剂联合标准化疗用于胃或胃食管结合部腺癌的术后辅助治疗的国际多中心III期临床研究,预计投入达到3.3亿元。

规模浩大的临床投入,与较高的单人成本密不可分。如上图所示,君实生物预计国内单个患者的投入大约在30万元,而海外患者的单人费用则达到了92万元。

对于国际多中心临床来说,海外入组规模要远远大于国内,会进一步推高临床花费。这也在国际化成都更高的替雷利珠临床费用中,得到了验证。

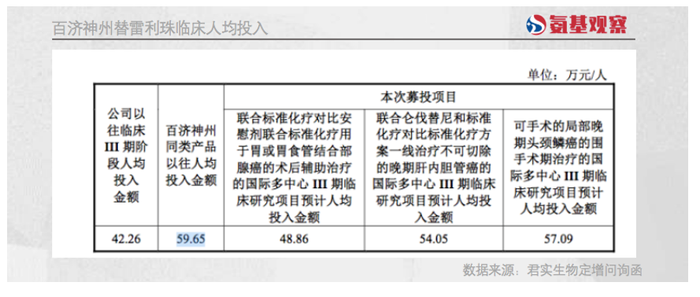

如下图所示,君实生物曾在问询函回复公告中测算,百济神州人均临床费用接近60万元。

截至目前,替雷利珠入组规模接近1.3万人,这也是为什么其临床费用已经超过60亿元的核心。

对于PD-1这类泛癌种药物来说,看得见的市场前景,吸引了众多药企布局,这种情况,药企只有不断拓展适应症才有可能保持竞争优势。这也意味着,其烧钱力度会超出市场想象。

02 必须关注的投入产出比

当然,鉴于泛癌种药物极大的市场规模,通过大规模的临床投入创造未来的利润增长点,并无逻辑问题。对成熟的大药厂来说,依靠药物销售完成对研发费用的覆盖也并非难事。

以海外大药厂的财务模型为例。今年上半年,市值最大的10家药企,毛利率中位数为74%,而这些药企的销售、管理费用中位数为24%。这意味着,在不计算研发投入的情况下,海外大药厂的“利润率”高达50%。

很显然,对于这些大药厂来说,只需大约120亿美元收入即可覆盖研发成本,而这,只是默沙东K药半年的销售额。

但对于新生代的me too选手来说,就是另外一个剧情了。

新生代药企首先要做的,是销售能力的构建,以及整体效率的提升,以尽快达到盈亏平衡点(剔除销售费用的情况下)。从过去大部分药企的表现来看,达成这一点周期可能需要5年以上。

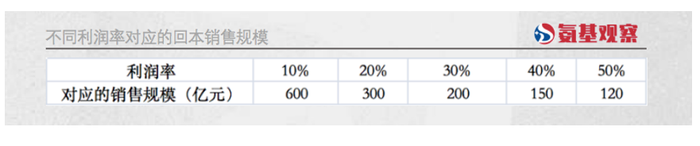

在达到盈亏平衡点之后,才是计算回本的过程。这一周期,需要尽快实现利润率的提升。毕竟,不同利润率所对应的回本销售规模是不同的。

而这也是me too药物最大的不确定性所在。毕竟,作为跟随者,并非所有的me too选手都能拿到不错的市场份额。

一方面,me too也分先后。根据“空之客”统计,在海外第二、第三名选手分别只能达到BIC药物40%、20%的高度,第四名基本就凉凉了。

另一方面,me too药物也会受到竞争对手的冲击。过去几年,国产PD-1市场份额就发生了显著变化,百济神州开始逆袭成为第一。在不断变化的市场中,不同选手的销售表现、利润率也会随之发生不同程度的变化。

这意味着,在需要大规模投入的me too药物竞争中,并非所有选手都能收获令人满意的投入产出比。

03 捷径的B面

尽管投入产出比不会令所有人满意,但不可否认,me too药物依然是一个有巨大增长前景的生意。

正如上文所说,me too药物走的是成功者走过的路,能够较大程度地避开新药研发过程中的“坑”。也是因此,同样的研发费用,me too药物产出新药的数量,会远高于真正的创新药。

上世纪末,平均每10亿美元的研发投入,日本能产出 24 个新药,而瑞士只有11个,核心原因就在于日本药企主打me too策略。

而在临床方面,me too药物凭借性价比优势,对于众多患者来说无疑也是较好的选择。

这也是为什么,第二个上市的me too选手,通常能达到BIC药物40%左右的高度。而me too药物上市时间越早,实际达到的销售额也会越高。

只不过,我们也应该看到,大品种me too药物的B面。

Me too也并非一个简单的“降本增效”的策略,其对于品类的选择、药企的能力以及竞争格局都有着极高的要求。

一旦选择了需要投入极大的品种,而自身能力又跟不上,只能不得不接受沉重又残酷的现实。

评论