文 | 巨潮 小卢鱼

编辑 | 杨旭然

近日,多家体育用品企业宣布向甘肃地震灾区捐款、捐物资进行支援,其中安踏捐赠了价值4000万元御寒保暖装备,李宁、特步、鸿星尔克捐赠了价值2000万元的御寒物资,361°和匹克捐赠了价值1000万元的御寒物资。

对于灾区群众来说,严寒天气加重了救援难度,但是对于这些捐款捐物的国产体育用品企业来说,又何尝不是在经历寒冬的考验。

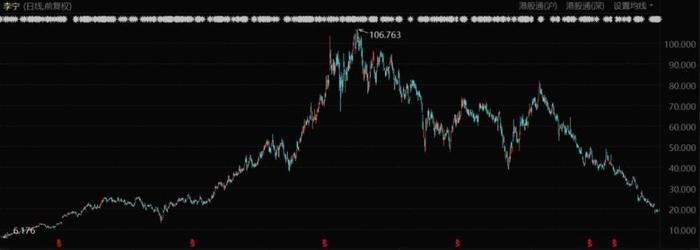

今年以来,港股体育板块经历了多次集体下跌,李宁股价年内的跌幅一度高达80%,市值蒸发2000亿元;特步双11战绩一出,股价就向着历史新低进发;安踏的总体市值虽然远高于李宁和特步,但年内股价也是从123.76元/股的高位跌回了70元/股附近。

无论是业绩下滑的李宁,还是营收、净利润双增长的安踏,都在面对着资本市场的无差别质疑。这对难兄难弟和其他规模更小的同业们所面对的,其实是整个服装行业无解的周期波动。

只是在周期困境的深层原因之上,经营上各有各的难题和困境罢了。

01 国货定位

从2018年李宁在纽约时装周走秀开始,到2021年跻身于年度消费领域五大热词中,时至今日,“国潮”二字仍然是不少品牌战略定位和营销推广的热点,李宁、花西子、喜茶等不少消费品牌都从中受益。

2018年之前几年,李宁的营收一直无法突破百亿,年营收增速在10%左右,净利润甚至在2017年出现了负增长。到2018年,李宁因为“国潮”一炮而红,产品被各种抢购,年度服装销量超550万件,营收就此突破百亿大关。

李宁股价表现(自2019年1月至今)

2019-2021年间,李宁的营收增幅分别为32%、4.2%和56.1%,净利润增幅分别为109.59%、13.3%和136.1%,可以说国潮营销不仅帮李宁打开了销量,更是提高了产品单价和毛利,企业盈利明显增厚。

安踏、鸿星尔克等运动品牌也入选了全国首批“国潮品牌”,把国潮营销玩的溜溜的。2022年安踏亮相北京冬季奥运会,为多支中国冰雪国家队打造比赛装备,在颁奖仪式等众多高光时刻增加品牌曝光。

今年9月鸿星尔克携手众多国货品牌,以京腔舞蹈、鸿耀中国开场,组织了一场充满东方审美的国际时装大秀,同时展示当代国货的科技元素。

曾经同样被视作国潮典范的花西子,今年却因为李佳琦直播间驳斥价格问题,迎来了营销大翻车,“花西币”成了网络热梗,充满东方美学的产品包装也和李佳琦的坑位费一样,被质疑为过度的营销投入。

重营销、轻产品一直是消费品牌的大忌,中国人可以为国货情怀买单,却不愿意一直为物不美价不廉的产品买单。这也是为什么在花西子翻车事件后,反而是蜂花、活力28等“土里土气”、没钱营销的国货品牌接住了最大的流量和热度。

对于国潮品牌来说,很多企业长期存在着营销费用比研发投入高的问题,比如近几年李宁为了抓住年轻人市场,请来肖战等流量明星代言,营销费用逐年递增,2020-2022年间分别花费了12.8、17.79和22.79亿元用来营销。

肖战是目前李宁运动潮流产品全球代言人

同期,李宁的研发费用分别为3.23亿元、4.25亿元、5.34亿元,在收入中的占比分别为2.2%、1.8%、2.1%。这个数据既比不上国内的竞争对手361°、特步和安踏,更是远低于耐克和阿迪达斯10%左右的占比。

要知道运动鞋服行业的竞争力,很大程度上取决于研发创新的能力。耐克首席财务官就曾直言,“高性能产品的销售超过生活方式类,中国的年轻消费者正在寻求顶级产品创新,Z世代正在成长为中国有史以来最活跃的一代。”

耐克、阿迪达斯的鞋类产品营收增长速度总是远超其他品类,在整体增长发力时也依旧是公司业绩增长的核心驱动力。而国产体育用品品牌想要缩小差距,就必须继续加大科研投入和专业运动装备市场的布局。

毕竟如今的经济环境下,肯为国潮营销和国货情怀就无脑买单的人越来越少,所有市场竞争的落脚点最终还是会回归到产品性价比上来。

02 如何高端

国产品牌和国际品牌之间,研发投入和专利数量的差距是一方面,品牌认可度和溢价的差距又是一方面,哪怕仅从毛利率来看两者之间的差距并不大。

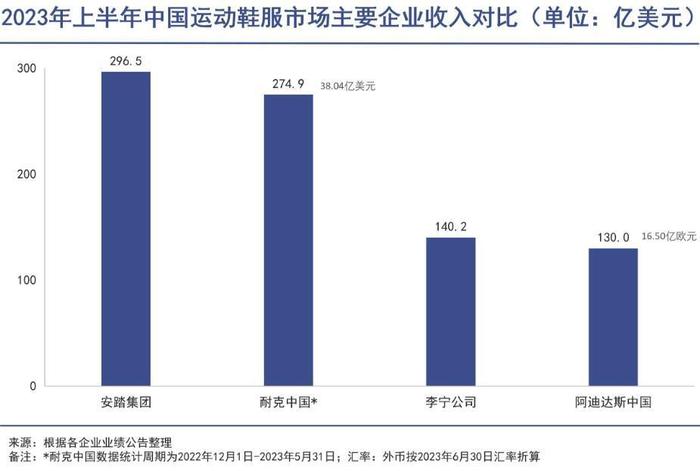

今年上半年,安踏的毛利率达到63.3%,李宁的毛利率达到48.8%,特步的毛利率达到42.9%,361°的毛利率也有41.7%。同期耐克的毛利率是43.3%,阿迪达斯的毛利率则是47.9%,并不比国产品牌高多少。

然而与销遍欧美亚的耐克和阿迪达斯相比,无论是没在财报中公布海外收入的安踏,还是去年海外收入占比不超过2%的李宁和361°,海外市场份额都低到可以忽略不计,其品牌国际影响力之间的差距可见一斑。

即便是如今接棒“国潮一哥”之称、市值远高于国内同行的安踏,想真正打开国际市场、实现全球化战略也并不容易。目前,安踏选择的方法是通过不断收购中高阶海外品牌,成功获得关注度和经营增量。

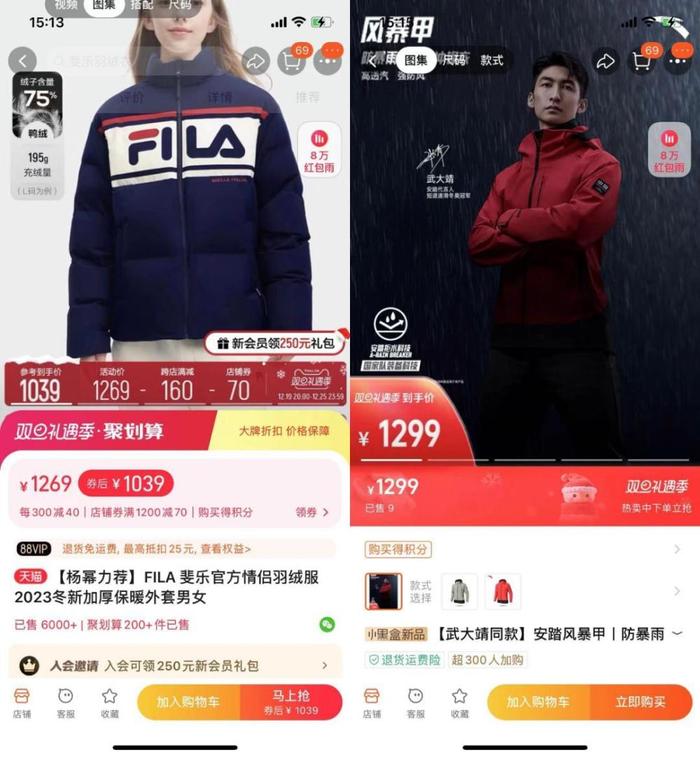

从英国买来Sprandi(2015年)、意大利买来FILA(2009年)、日本买来Descente(2016年)、韩国买来KOLON(2017年)、芬兰买来Amer Sports(2019年,旗下有始祖鸟、萨洛蒙、威尔胜等)......

安踏多品牌策略让投资者兴奋的看到了一个成功的“蛇吞鲸经营者”形象,这或许是支撑起这个草根起家的品牌市值的重要因素之一。

安踏收购FILA中国业务被视为教科书式的收购案例,FILA也从当初的烫手山芋变成了如今的现金奶牛。2023年上半年,FILA业务收益122.29亿元,占安踏总收益的41.25%,经营溢利36.38亿元,占安踏总经营溢利的47.72%。

安踏也对FILA的发展充满信心,设定了2023年-2026年的年复合增长10%-15%的目标,希望未来三年维持400-500亿的收入规模。为了完成目标,FILA将坚持高端时尚运动定位和高质量增长,持续打造“顶级品牌、顶级商品和顶级渠道”。

然而,FILA成功的背后恰恰是安踏摆脱草根形象的失败,单价1000元左右的FILA不打折也能卖出去,同价位的安踏则鲜少有人问津,毕竟品牌调性这个东西的确不是靠给产品提价就能实现跃迁的。

这也是执行“单品牌、多品类、多渠道”战略的李宁高端化受挫的原因所在。国潮红了之后,“中国李宁”品牌线的平均价格抬升700-800元;2021年推出的“LI-NING1990”系列,价格又上了一个台阶,一件大衣4000多元,比肩轻奢。

消费者的心声也很直接,“李宁1990实在过于离谱,一件衬衫1600多元,你再高端不还是李宁?”直指李宁的品牌定位,已经偏离了大众对它的定位。

所以国潮风口过去之后,李宁就开始频繁给产品打5折、3折,不然产品实在卖不动,库存周转和财务压力都会加大。但这种先提价后打骨折的行为,对品牌高端化战略来说又是一种伤害。

当然,中国企业想要走高端路线并不是一种错误,酒水、餐饮、手机、汽车等领域早已出过成功案例,只不过对鞋履服饰品牌来说,高端化之路要难走的多,现阶段李宁等国产品牌也许更需要收购、孵化一家属于自己的中高端品牌现金牛。

03 行业共性

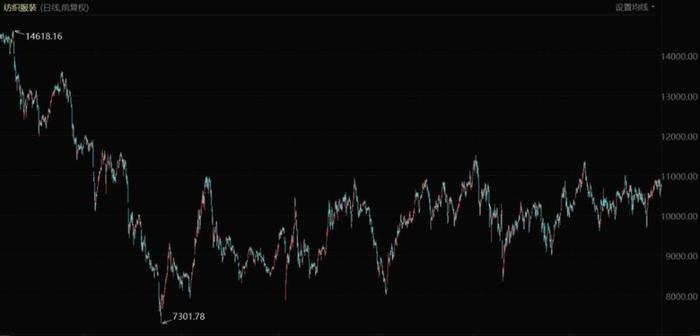

如果说走单品牌或多品牌战略、高端化或大众化路线,还只是公司决策和执行层面的问题,那么现在摆在这些国产鞋履服饰品牌面前更严峻的挑战,其实是消费萎靡下的行业周期问题。

服装行业的上游原材料是棉花、化纤等大宗商品,价格的周期波动存在传递性,下游消费者则极易受经济环境变化影响,经济下行时,服装消费的增速下滑可能较整体经济更加明显。

纺织服装指数(自2017年3月至今)

贸易战开打不久,A股纺织服装板块指数就从2017年的超过14600点跌到了2018年的7300点左右,并且直至今日板块指数都在低位徘徊,受到经济环境变化的冲击较大。

当经济复苏的时候,服装行业通常又会出现库存挤压问题,老款跟不上当季的流行趋势,导致行业修复落后于经济周期。

随着疫情结束、市场复苏,今年国内头部的运动鞋服品牌普遍实现了业绩增长。根据2023年中期业绩,李宁实现营收140.19亿元,同比增长13%;安踏实现营收296.45亿元,同比增长14.2%;361°实现营收43.12亿元,同比增长18%;特步实现营收65.22亿元,同比增长14.8%。

看似不错的营收增长背后,库存问题难以掩盖。2022年时,安踏的平均库存周转天数高达138天,是李宁的2.4倍,现金循环周期(企业在经营中从付出现金到收到现金所需的平均时间)为109天,是李宁的3.6倍。

因为李宁在2022年就选择了加大零售终端和线上渠道的折扣力度以积极消除库存产品,然而情况却没有发生根本性好转。2023年上半年李宁的存货约21.2亿元,同比增长7.25%,平均存货周转天数由2022年的55天上升至57天。

耐克同样需要担忧其不断上升的库存水平,截止今年5月,耐克的库存再次升至84.5亿美元,虽然与2022年相比库存增长速度明显放缓,但资本市场普遍认为耐克尚未摆脱困境,进而影响到了耐克的股价。

无论国内国外,鞋履服饰品牌们似乎总是无法一直拿捏住消费者的喜好,开动机器生产的时候,永远也无法说清这些产品最终是变成攻占市场的利器,还是变成压垮现金流的大山。

究其原因,穿衣虽然是刚需,但“衣”的市场足够饱和,品牌竞争惨烈,企业想要获得更多消费者就只能保持物美价廉而放弃溢价,想要获得行业地位就只能不顾库存和亏损的风险来扩张门店,祈祷自己不要重复已经倒下的同行的故事。

然而在这个全世界都缺乏增长、说不清明天和意外谁先降临的时间段里,经济复苏的速度和消费者的意愿喜好一样难以预测,从野营到citywalk再到滑雪,从帐篷到瑜伽裤再到军大衣,消费热点变化太快,一次风潮能贡献的收入又太少。

所以即便做成中高端服饰品牌又如何呢——今年Tory Burch、MK等国际轻奢品牌的日子一样不好过。对李宁安踏等企业来说,也许冬天才刚刚开始。

评论