界面新闻记者 |

界面新闻编辑 | 许悦

10元-20元一杯,这个价格带是中国连锁奶茶品牌最拥挤的赛道,集中了像古茗、茶百道、一点点、霸王茶姬等门店密度最高的品牌,而这个价格带的奶茶也在近期迎来上市潮。

1月2日,古茗控股有限公司(以下简称“古茗”)向港交所递交了上市申请。如果讨论江湖地位,在现制茶饮品牌最集中的10元-20元中间价格带,古茗处于头部序列。

招股书引述的灼识咨询报告显示,按2023年的商品销售额(GMV)及门店数量计,古茗均是中国最大的大众现制茶饮店品牌,也是全价格带下中国第二大现制茶饮店品牌,市场份额约18%。截至2023年12月31日,古茗全国门店数量已达9001家,即将成为蜜雪冰城后首个突破万店的现制茶饮品牌。

古茗也首次向公众披露了它的最新经营数据。

作为以加盟模式为主的品牌,古茗也主要靠向加盟商销售水果、茶叶等原材料,以及泡茶机、制冰机等设备来赚钱,报告期内这部分收入占比均在8成左右。

招股书显示,2021年至2023年前9个月,古茗营收分别为43.84亿元、55.59亿元和55.71亿元,经调整利润分别为7.696亿元、7.881亿元、10.445亿元。其业绩增长主要归功于门店网络扩张,报告期内古茗门店数量分别为5694家、6669家和8578家。

这个体量当然无法与处于中低价格带、有3.5万家门店的蜜雪冰城相提并论。蜜雪冰城在同一天递交的招股书显示,2022年全年以及2023年前九个月,蜜雪冰城分别实现了136亿元与154亿元的营业收入,同比增长31.2%及46.0%;上述期间净利润分别为20亿元与25亿元,同比增长5.3%及51.1%。

但如果在相同价格带品牌中横向对比,进入2023年以后,古茗的发展明显进入快车道。

古茗的直接对手茶百道在2023年8月递交的招股书显示,2022年茶百道的营收为42.32亿元,净利润9.64亿元,截至当时,其门店数量为6361家。而在当时,古茗的门店数量6669家门店,两个奶茶品牌门店规模相当,营收和利润水平也没有明显拉卡差距。

但到了2023年9月,根据灼识咨询的报告,古茗的门店数量已经超过8500家,是同一价格带中门店数量最多的奶茶品牌。

古茗的规模得以迅速扩张,原因可能在于它的下沉程度是同类品牌中最深入的。

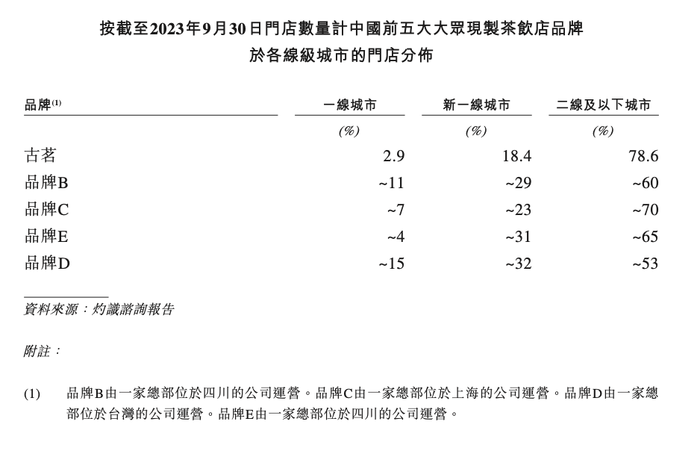

招股书显示,古茗约79%的门店位于二线及以下城市,在相同价格带前五大品牌中比例最高。截至2023年9月30日,有3287家古茗位于乡、镇,占门店总数的38.3%,而类似品牌位于乡、镇的门店比例通常低于25%。

2023年,古茗在二线及以下城市的门店产生的GMV达到147亿元,占约22%的市场份额,是该等城市的大众现制茶饮店市场中最大品牌。

而让下沉市场的加盟商们赚到一定利润是古茗渗透的基础。

2023年,古茗加盟商单店经营利润达到37.6万元,加盟商单店经营利润率达到20.2%。而根据灼识咨询报告,同期中国大众现制茶饮店市场的估计单店经营利润率为10%—15%。特别是在四线及以下城市,加盟商单店经营利润为38.6万元,为该类地区2022年年度人均可支配收入的10余倍。

品牌基因决定了古茗对下沉的重视。

2010年,古茗创始人王云安在家乡大溪镇开出了第一家古茗,这是位于浙江台州温岭市的一个小镇,是典型的下沉市场。由于当时供应链等基础设施尚处于发展阶段,能够采用新鲜水果及其他优质食材制作现制茶饮产品有限。于是王云安开始试探用高品质短保食材制作现制茶饮,并在2013年开始部署自配送模式,搭建自有供应链。

地域加密策略则帮助古茗实现门店的稳步增加。

“在一个城市,要么不开店,要么就会密集开店。”王云安曾这样对外阐述古茗的开店策略,而招股书中称,在单一省份的门店超过500家,则表示该地区具备了凸显规模效应的基础,称之为关键规模,并借助在已具有关键规模的省份所积累的经验和优势,策略性地进入邻近省份。

截至2023年底,古茗已在八个省份建立超过关键规模的门店网络,合计贡献2023年87%的GMV,在其中最早达成关键规模的浙江、福建和江西,其大众现制茶饮市场份额占比已超过45%。

而密集的门店网络大幅提高了仓储及物流的效率。目前,古茗可向97%以上的门店提供两日一配的冷链配送服务,招股书称其是中国前十大现制茶饮品牌中,唯一能向低线城市门店频繁配送短保质期鲜果和鲜奶的企业。

古茗门店的扩张是随着供应链走的,而这样的开店策略也导致直到如今古茗都还没有进入北京、上海这两个一线城市。王云安对此的解释是,对于河北及北京而言,古茗的供应链和仓库还未能触达,而上海奶茶行业竞争激烈,需要思考差异化。

但加密策略也有其隐忧。

从单店GMV看,古茗门店密集布局的成熟地区已经出现增速放缓。其大本营浙江省的门店总数已经超过2000家,占全国门店总数的两成多,但其2023年的同店GMV增速已经只有5.1%,低于全国同店GMV增速的9.4%,更远低于其他省份同店GMV增速的12%左右。

招股书的风险因素中,古茗也表示“可能无法维持或增加门店的销售额及盈利能力”。因为在现有地域市场扩大业务范围及加强门店网络密度的策略可能非故意地导致加盟商之间的竞争,在现有门店附近开设新门店可能会导致消费者流量分流,从而可能降低现有门店的销售业绩。

“随着我们继续扩张,该等竞争压力可能会抑制我们的整体销售增长,从而影响我们的业务、财务状况及经营业绩。”古茗称。

而古茗的未来仍然打算继续门店扩张以争夺市场地位。目前,古茗已进入全国17个省的消费市场,预计未来将进一步走向全国,并持续强化供应链能力、数字化运营能力。

评论