文|来咖智库

提起古茗,不少读者可能会感到陌生。相比较喜茶、奈雪的茶、蜜雪冰城、COCO、茶百道等脍炙人口的品牌而言,古茗似乎是一家比较小众的品牌。

然而打开招股书你会惊讶地发现,原来古茗是一家拥有9001门店,商品销售额(GMV)192亿元的品牌。此外,古茗还号称是中国最大的大众现制茶饮品牌,以及全价格带下中国第二大现制茶饮店品牌。

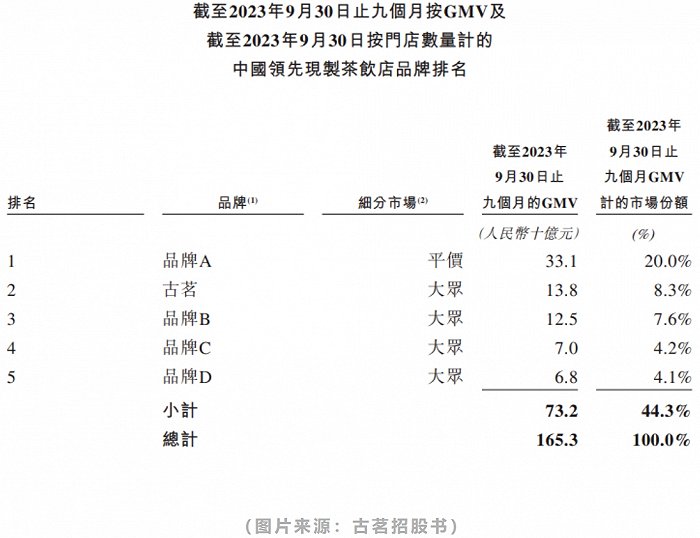

有读者会觉得古茗所谓的“中国第一”有点扯,从数据来看似乎也是如此。门店数量方面,蜜雪冰城的数量已经超过3.6万家,是国内唯一一家突破3万家的现制饮品商,而古茗还在为突破1万家而奋斗;营收方面蜜雪冰城2022年全年及2023年前9个月分别实现135.76亿元和153.93亿元收入,古茗同期营收则为55.59亿元和55.71亿元,相差甚远。不过古茗在招股书中很巧妙地将蜜雪冰城的细分市场定义为“平价茶饮”,自己则处在大众现制茶饮市场,因此获得了该细分市场的中国第一。

01、古茗还是“有点东西”

尽管在赛道排名上,古茗耍了点“小心机”,但不可否认的是,古茗从浙江温岭起家,走到今天即将登陆港交所主板,显然是有点东西的。

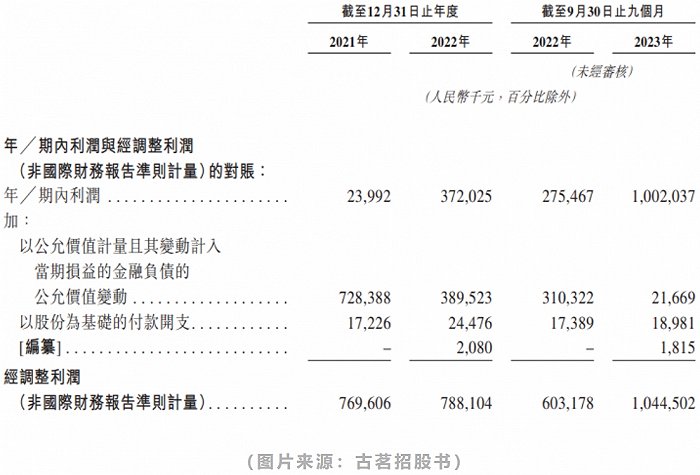

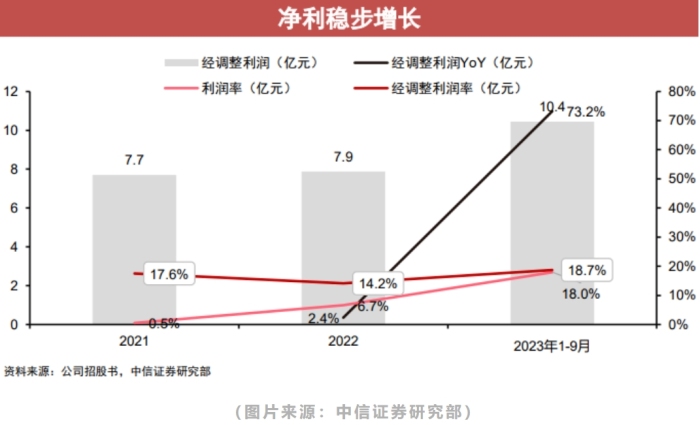

从利润方面来看,虽然古茗的营收远不及蜜雪冰城,但是利润增长率就显得非常感人了。根据招股书中的数据显示,古茗的利润增幅还是很有亮点的:2022年全年古茗的利润为7.88亿元,而到了2023年仅前九个月就已经干到了10.45亿元,如果对比2022年和2023年的前九个月,利润增长率高达73.2%,利润表成长性十足。

打法来看,古茗也向公众成功展示了两大策略:

一是走农村包围城市路线依旧适用。目前古茗仍然在北京和上海没有门店,且古茗在二线及以下城市的门店数量占总门店数量的79%,有38%的门店位于远离城市中心的乡、镇。相比较发家于乡镇的“雪王”已经走到台前,古茗仍然躲着“隐秘的角落”里深耕着下沉市场,也就是这样的下沉度,拿到了前面提到的利润增长;

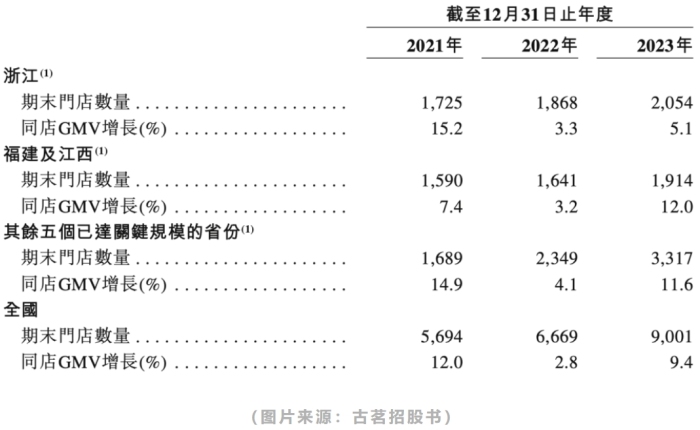

二是重者恒重。之所以前文提到很多读者对古茗没有感知,是因为古茗开店的策略前期基本上就是围绕着长江以南进行,甚至就是绕着浙江转。招股书显示,2023年在已经建成的规模以上八个省,贡献了古茗全年87%的GMV。古茗还在招股书中提到,自己向97%以上门店提供两日一配的冷链配送,平均配送成本仅占GMV的约0.9%,根据灼识咨询报告,远低于行业2%的平均水平。这与开店地域紧密相连也有着很大的关系。

02、下沉市场的搅局者or王者?

单纯从产品价格来说,古茗的客单价为14.76元,蜜雪冰城为7.36元,后者显然“更具性价比”,如果从感性角度分析,低价的产品更容易在下沉市场存活,尤其现在到处都在宣扬年轻人消费降级之类的,怎么看古茗都没啥市场。但是从招股书来看,古茗在下沉市场不仅经营得非常顺利,而且获得了可观的利润,似乎有点反直觉。

仔细看看就不难发现,古茗在下沉市场铺的开好主要得益于加盟商赚得爽。

简单来说,古茗的加盟商单店经营利润达到人民币37.6万元,加盟店单店经营利润率达到20.2%,而根据灼识咨询报告,同期中国大众现制茶饮店市场的估计单店经营利润率约为10%-15%。特别是,在四线及以下城市,于2023年,实现人民币38.6万元的加盟商单店经营利润,为该等地区2022年年度人均可支配收入的逾10倍。

爽不爽看效果。截至2023年9月30日,在开设古茗门店超过两年的加盟商中,平均每个加盟商经营3.1家门店,75%的加盟商经营两家或以上加盟店。

这说明开古茗真的能赚钱,加盟商自然愿意“用脚投票”。出来混都是要赚钱的,这年头品牌厂家能不收割加盟费,还能带着小弟们一起喝汤吃肉,已经比绝大多数“品牌”不知道高明到哪去了,一来二去下沉市场门店越开越多,位置越开越下沉。

03、古茗的“隐忧”

虽然古茗在根据地大本营的八个省下沉市场已经很牛,但并不代表此时就可以躺了。放眼全国,古茗仍然有十几个省市市场处在“真空状态”。这些地方说好听点叫未来的机会,说不好听也有可能“绞肉机”,甚至成为“致命一击”。

按照一般发展规律来看,古茗迟早会进入这些市场。然而这些市场中,外有强敌虎视眈眈,内有规模管理难度加大,尤其是开拓一些人口并不密集的地区,前文提到的远低于同行业的物流成本也将被大幅削弱,是否会拖累古茗整体利润率水平尚属未知。

对于古茗来说,想要守住自己的基本盘不被对手掀翻,只能选择走出去,主动攻入对方的腹地中,把战火引过去。所以,扩张是古茗唯一的选择。

另外,古茗登陆港交所后的前景也不够明朗。2021年6月30日,号称“新式茶饮第一股”的奈雪的茶登陆港交所,结果当天就发生闪崩。要知道,2021年的港股还是具有打新赚钱效应,同年快手上市曾经让中签的人大赚了一笔,而奈雪的茶上市当天,如果跑的稍微慢点都可能亏钱。现如今的港股市场资金流动性远不如2021年,古茗上市后的表现如何将难以预测。

此外,据弗若斯特沙利文数据显示,中国饮品店行业2017-2022年的CAGR高达21.5%,显著高于软饮料行业的4.1%,且预计到2027年现制茶饮市场规模将提升至人民币4845亿元,占 2027年饮品店行业市场份额的69.5%,预计 2022-2027年CAGR仍高达19%。

在这样市场形势一片大好的情况下,奈雪的茶仍然在亏损,而且股价走势“没有最低,只有更低”,目前仅2.88港元。一向自诩高端的奈雪的茶上市后表现如此,对于古茗上市后的走势是否存在影响,仍然是个未知数。

结语

招股书显示,中国的现制饮品市场正蓬勃发展,相比较成熟的市场,具有庞大的增长空间。根据灼识咨询报告,2022年中国的现制饮品人均年消费量约为18杯,而美国、英国及日本则分别为322杯、222杯及167杯,反映现制饮品市场在中国具有巨大扩张潜力。

中国现制饮品市场GMV由2017年的人民币1,488亿元增至2022年的人民币4,213亿元,复合年增长率为23.1%。预计到2027年,市场GMV将进一步增长至人民币10,312亿元,成为下一个万亿级市场。此时古茗们寻求上市,显然在为下一轮竞争做准备。

评论