记者丨曾仰琳

消费金融行业首现注册资本金达百亿的公司。

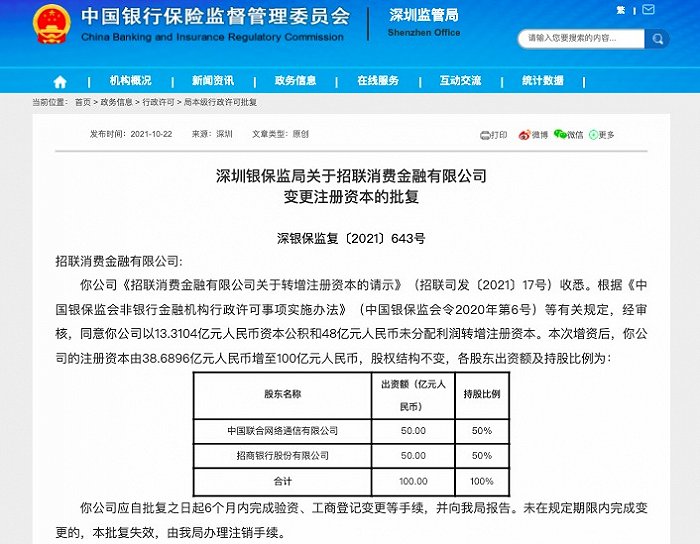

10月22日,深圳银保监局官网披露,同意招联消费金融有限公司(下称“招联消费金融”)以13.3104亿元资本公积和48亿元未分配利润转增注册资本。

本次增资后,招联消费金融的注册资本由38.6896亿元增至100亿元,股权结构不变,联通和招商银行持股比例均为50%。

增资完成后,招联消费金融将超越蚂蚁消费金融有限公司80亿的注册资本金,稳坐消费金融行业“头把交椅”,成为行业首家注册资本金达百亿的企业。

增资完成后,招联消费金融将超越蚂蚁消费金融有限公司80亿的注册资本金,稳坐消费金融行业“头把交椅”,成为行业首家注册资本金达百亿的企业。

招联消费金融相关人士对界面新闻记者表示,增资是为进一步满足资本充足率等监管要求,更好地提升公司流动性管理水平。

招联消费金融此次增资动作引发市场猜测,是否意味着此前启动的上市研究工作将有新的进展。

易观高级分析师苏筱芮表示,消费金融公司的增资举动是一种常态操作,一方面是为了夯实资本实力,以更好地在未来进行业务规模的扩张;另一方面则是为了增强抵御风险的能力,对于其品牌的提升亦有加成作用。不过,像招联消费金融此次采取了大手笔增资,类似情形在业内较为罕见,推测其大幅增资的背后或与上市计划这样的重大事件存在一定关联。

界面新闻此前曾报道,3月19日,招商银行公告称,该行董事会审议通过了《关于招联IPO及收购招商永隆所持招联股权的议案》,启动招联消费金融上市研究工作,具体上市方案成熟后再行提交董事会审议。

在议案中还披露,招商银行拟收购同为“招商系”招商永隆银行所持招联消费金融25.85%股权。收购完成后,招商银行持有招联消费金融50%股权,招商银行集团持有招联的股权仍维持在50%不变。

7月30日,银保监会公告同意招商银行受让招商永隆银行持有的招联消费金融公司25.85%股份,变更完成后,中国联通、招商银行将各持股50%。行业普遍认为,该股权变更是为了满足上市要求而做的准备工作。

公开资料显示,招联消费金融成立于2015年3月6日,是我国第一家在《内地与香港关于建立更紧密经贸关系的安排》(CEPA)框架下成立的消费金融公司。该公司旗下拥有“好期贷”、“信用付”两大产品体系,前者为互联网现金借贷产品,后者为互联网信用支付产品。

2021年上半年,招联消费金融营收、净利润和总资产均位列榜首,其营业收入为73.9亿元,同比增长22.7%;净利润为15.42亿元,同比增长166.7%。截至2021年6月末,其总资产为1298.43亿元,较年初增长19.9%。

评论