文|满投财经

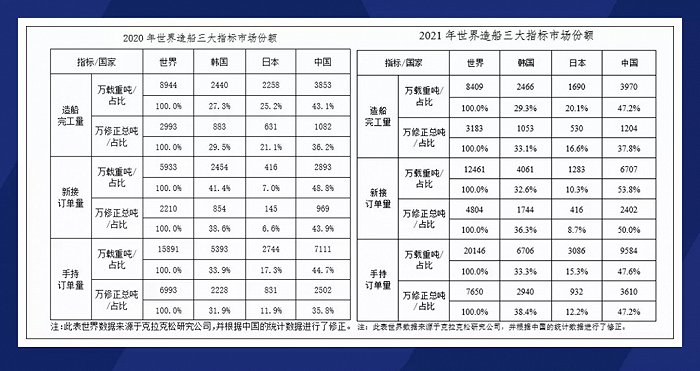

1月16日,中国船舶工业协会(CANSI)公布了2021年造船行业全年的运行数据。数据显示,中国造船业三大指标在2021年继续保持全球第一,实现了“十四五”的开门红。

造船业三大指标,造船完工量、新接订单量和手持订单量。2021年,我国造船三大指标国际市场份额分别为世界总量的47.2%、53.8%和47.6%,世界份额与2020年相比分别增长4.1、5.0和2.9个百分点。

数据显示,以新接订单量修正总吨计,自2008年中国新接订单成为世界第一以来,除2011年和2018年略低于韩国外,其余年份中国新船订单始终保持世界第一。2021年中国的新接订单量较2020年同比增长131.84%到6707万载重吨,实现“三连冠”。全球的新接订单总量为16461万载重吨,同比增长177.45%。

(数据来源:中国船舶工业协会)

2021年,全球的造船景气度高涨,新船需求大幅反弹,以至于新船价格自今年年初以来就持续上扬。根据中国船舶工业协会公布数据,截至2021年12月底,克拉克森新船价格指数收于154点,环比与11月持平,同比上涨28点。此前,克拉克森新船价格指数连续上涨了12个月,与2017年3月最低点的121.4点相比,上涨约27%。

(数据来源:中国船舶工业协会)

01贸易复苏与运力不足的矛盾,推动船舶市场繁荣

2021年全球船舶市场为何如此暴涨?克拉克森研究认为,暴涨是由2021年全球贸易需求复苏、包括港口拥堵在内的严重物流中断、船队运力规模增长温和等因素共同推动。

根据克拉克森研究发布的《2021年航运市场总结与展望》,全球的贸易复苏自2020年底开始并延续至2021年。截至2021年中,全球海运贸易量就已恢复至疫情前水平,预计2021年全年贸易量将达到120亿吨,同比增长3.6%。全球海运贸易的前景总体上较为健康,预计2022年全球海运贸易量仍将继续增长3.5%,达到124亿吨。

在全球经济复苏的过程中,全球物流及供应链却普遍遭受破坏,多地严重的港口拥堵导致市场实际活跃运力短缺。以集装箱船为例,其拥堵指数曾一度达到37.5%的峰值,而疫情前平均水平为31.3%。

面对全球复苏的贸易需求,全球物流中断使得运力不足,同时2021年全球船队运力维持低速增长无法补给短缺的运力。2021年全球船队运力增长2.9%至22亿载重吨,低于近10年来的平均增速4.1%,且预计2022年运力增速仍将进一步放缓。

全球运力的紧张,推动航运价格大涨;高需求、高运价促使船东增加新船订单,全球船舶市场迎来2021年的繁荣。如今2021年已经结束,从上图的新船价格指数来看,去年12月底的新船价格指数环比增长就已经暂停,国际物流中断的情况也将逐渐缓解,2022年船舶市场的高景气会就此结束吗?

02造船业新一轮超级周期尚未明朗,但造船企业值得期许

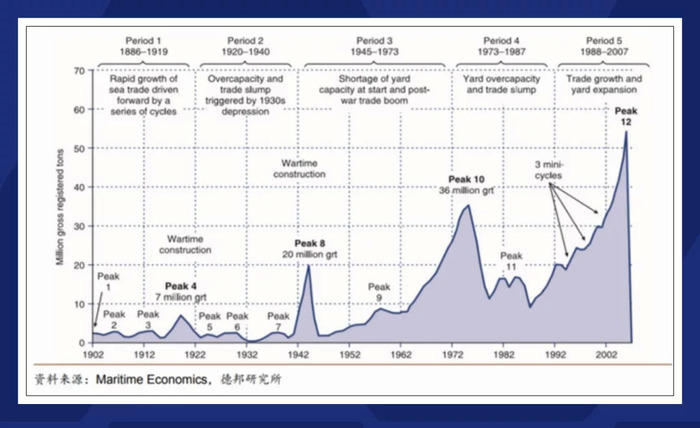

从国际船舶市场的周期性特点来看,造船行业的周期非常漫长,一个完整的周期时间跨度将近三十年时间,复盘过去百余年,造船行业曾有四次景气周期。

第一个景气周期是在1915-1919年,钢结构蒸汽轮船兴起,对帆船的技术替代提速,海上贸易持续发展;同时叠加一战对船舶的需求拉动明显,造船业迎来第一波景气高峰。战争过后,需求降低,战后重建使得船厂产能扩张致使供给过剩,又遇到三十年代爆发的经济危机,造船行业陷入整整二十年的低迷期。

1940-1945年,经历了二十年的沉寂,上一周期的船舶基本陈旧,迎来替换需求;且长时间的低迷让此前过剩的产能逐渐清出;二战期间船舶需求也再次达到顶峰。因此船舶行业迎来了第二轮的景气周期,行业出现供不应求的局面。

1945-1975年,虽然二战的结束导致造船需求急速下降,但进入60年代后,欧洲及日本战后经济复苏较快,带来的贸易回暖持续为船舶制造行业提供新的需求,造船行业很快恢复生机,1973年新接订单来到新的高位。

1987-2007年,这一时期上一周期的船舶再次老化。同时全球经济强劲复苏,中国作为新生力量开放化程度加深,对全球经济也起到显著拉动作用,特别是中国第二产业的飞速发展催生了对钢铁、有色金属和能源等原材料的旺盛需求,并由此带动了海运业务的繁荣;船舶行业迎来再次迎来长达20年的繁荣周期。

2008年的金融危机让全球经济下行,运价大跌,船舶行业的第四轮景气周期宣布结束,并拉开了船舶行业十年低谷期的序幕。2020年以来疫情的爆发却改变了这一现状,疫情期间海运运费的上涨让人瞠目结舌。正常来说,疫情应该会造成全球经济倒退,需求萎缩,运力过剩。但世界制造业引擎中国却在此时迅速走出了疫情,由中国作为突破口向世界各地运送物资,海运订单迎来井喷需求;而之后随着全球疫情的逐渐控制,各国疫情期间压制的需求也在释放,过剩的运力迅速变成不足,航运公司兴高采烈地扩张运力,所以买船的热情空前高涨。

但观察前三次船舶行业的景气周期,每次新周期开启都会大幅超越前期,虽然去年新船价格飙升,但较2008年的高点仍有一段距离,所以造船新一轮周期的行情开启尚未明朗,最终能否进入超级周期仍是需求决定。

全球造船需求无非就是替换需求和新造船需求,船龄老旧带来的更替需求是硬性的,但当前的船舶替换时间还未正式到来,2021年航运的高景气主要是由于疫情带来的短暂供需失衡。2022年经济复苏的势头不变,但有了2021年的释放,船舶业下一个替换周期到来的时机或将放缓。除非航运碳中和能发挥超预期的作用,从而给船舶业带来大量的替换需求,否则少了庞大的贸易增量,此次船舶行业上行周期的持续性有一定的困难。

值得注意的是,由于新船订单排队和制造的周期较长,一般需要2-3年的时间新船才能交付,所以2020年以来新增长的大量新船订单量并不会迅速带动造船企业的业绩反转,新船的利润将会在2023年左右释放。利润的滞后性也使得部分造船企业的估值较低,拉长时间线来看,未来一两年造船企业的行情还是值得期许。

评论