文 | 唐伯虎

国内最大的海鲜餐厅,要上市了。

1月12日,七欣天国际控股有限公司(简称“七欣天”)披露IPO招股书,拟登陆港交所募资约2亿美元。

然而,七欣天的招股书,写得远比现实乐观。

靠“一锅两吃”开出256家餐厅

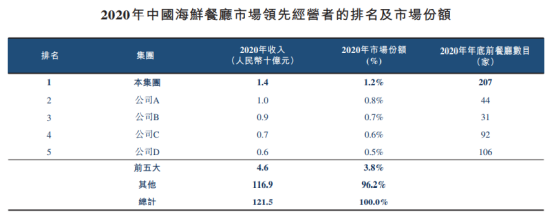

根据弗若斯特沙利文的报告,按2020年餐厅数量和收入计算,七欣天是中国最大的海鲜餐厅,在高度分散的中国海鲜餐饮市场占据1.2%的市场份额。

而这主要得益于其“一锅两吃”的打法。

2006年,阮天书创立七欣天品牌并在江苏江阴开设第一家七欣天品蟹轩,通过海鲜和火锅“一锅两吃”的吃法流传开来,七欣天逐渐在市场中打开了知名度。

所谓“一锅两吃”,就是消费者点餐后先吃到一锅炒海鲜,吃完后会再加入汤底和配菜等变为火锅。主打海鲜+火锅双重概念,成了七欣天最大的特色。

从收入构成来看,也佐证了这一点。餐厅运营一直是七欣天收入的“大头”。

2019、2020、2021年前三季度,餐厅运营的收入为10.97亿元、11.97亿元、12.29亿元,占各期收入的80%以上;其次为外卖服务,这部分收入在公司收入中占比由11.2%上升至16.4%,调味品及食材销售也贡献了少量的收入。

值得注意的是,据招股书,2021年前三季,七欣天的翻台率为2.2次/天。与海底捞、呷哺呷哺、捞王等同行相比,翻台率显然较低。

不过七欣天仍然保持了较好的利润增长。2019、2020、2021年前三季度,七欣天实现营业收入12.85亿元、14.26亿元、14.8亿元,对应净利润分别为8115.7万元、1.72亿元、2.59亿元。

目前,七欣天共有256家餐厅,皆为直营,其中在江苏经营的门店近110家,而包括江苏在内的华东地区拥有235家。

七欣天的扩张计划还在进行。按计划,2022年七欣天将开设约70家新餐厅,并将在2023年和2024年分别开设100家和130家。

但海鲜火锅七欣天的发展,真的有那么乐观吗?

藏在招股书里的风险

在看似前景一片美好的招股书中,还是暴露了七欣天的几点隐忧。

一,“一锅两吃”没有护城河

特色产品无特色,特色模式也不特色。

前面我们提到,七欣天靠“一锅两吃”的模式打出一片知名度。“一锅两吃”的模式,在最初的确能吸引许多消费者的注意,但毫无壁垒的模式,也随着同行的模仿,逐渐失去独特性,还极易产生鱼龙混杂的乱象。

此外,七欣天在招股书中提到,其优势之一是差异化的创新菜品。

蟹,是七欣天的招牌产品。一开始,七欣天主营缅甸的野生海鲜螃蟹,取名迷宗蟹。后来因行业广为模仿,七欣天更名为“波格力蟹”,意为“有战斗力的螃蟹”,代表螃蟹的优质,强壮及生猛。但渐渐地,七欣天开始广泛采用世界各国的优质野生蟹。

这样一来,虽说是优质蟹,但本质上还是没有壁垒,容易被模仿,也没有自身的独特性。

相对于徐记海鲜、唐宫等主打粤菜的海鲜餐饮品牌,七欣天最大的“特色”或许就是它的“一锅两吃”。但这样的特色一点不抗打。

在竞争越发激烈的餐饮行业,七欣天的护城河,远不如海底捞的服务、呷哺呷哺的小火锅模式、捞王的格调、太二酸菜鱼的社交属性等来得可靠。

而如果没有可靠的护城河,七欣天的份额就随时可能被侵蚀。

二,扩张谈何容易?判断过于乐观

2021年,可以说是餐饮的下行年。疫情常态化,让许多餐饮品牌措手不及,原本的“逆行扩张”也开始兜不住了。海底捞、呷哺呷哺、茶颜悦色等大品牌相继传出关闭大量门店。

在这种情况下,七欣天选择乐观看待、大幅扩张。问题是,它会成为一个例外吗?

其招股书提到,2016年-2020年,海鲜餐饮市场的年均复合增长率仅为3.5%,火锅餐饮市场为2.6%。而弗若斯特沙利文预测,2020年-2025年,海鲜餐饮市场的年均复合增长率将达到15.2%,火锅餐饮市场将达到14.2%。

这一预测,显然过于乐观了。

2016年到2019年,在没有疫情影响下,餐饮行业的年均复合增长率尚且不到10%。

这两年,疫情反复,对餐饮业的影响最为直接,餐饮业和海鲜餐饮的年均复合增长率能否达到预测的,很难说。

再往细说,七欣天主打的海鲜火锅,可以理解为是火锅中的一个细分领域。而当下,在竞争激烈的环境中,留给七欣天的市场能有多大?

首先,生存不易。2020年,我国海鲜餐饮企业数量呈现断崖式下降。由2019年的17862家下降到2020年15097家,减少了15.38%。

其次,目前海鲜餐饮业市场集中度较低,大多以个体经营为主。2020年,海鲜餐饮业排名前十的品牌的市场份额之和不足3%。

七欣天位列第一,占据1.2%的市场份额,门店200多家。排在其后的品牌,门店数量普遍在几十到一百家左右,在市场中占据的份额均小于1%。

(截自招股书)

这对于七欣天等一众入局的玩家来说,是机会,更是挑战。

七欣天总门店256家,其中在江苏拥有110个餐厅,在包括江苏在内的华东地区拥有235家餐厅,在华南地区和华中地区分别仅有3家和2家。

是七欣天不想走出去吗?不,是不太敢,也不太容易。

从调研来看,东部城市的海鲜消费量高,而且消费市场下沉渠道容易打通。而西部城市的海鲜消费量低,冷链、交通等因素的制约,也进一步加大了市场开发的难度。

也就是说,一方面,海鲜也有特定的消费市场与人群,七欣天能抢到的蛋糕始终有限。其次,海鲜运输中的不可控等因素,让七欣天要向大本营以外的地方扩张,难度要更大。

某种程度上,供应链的搭建帮助七欣天走到了今天,但这丝毫不影响它仍是前进的短板。

七欣天有一批合作供应商,2019年、2020年、2021年前三季度,分别有91名、154名、176名授权供应商。此外,其在上海、南京、晋江有三个在营仓储中心,再加之自研的低温保鲜等技术,活蟹从仓库运至餐厅的损耗率低于5%,而根据弗若斯特沙利文的资料,海鲜行业平均损耗率超过10%。

但七欣天并没有自己的养殖中心。食材采购成本不能得到较好的控制,2019年、2020年的食材采购成本分别占营收的45.7%、47.7%,成本占比最大。继续扩张,对供应链的挑战显然也会加大。

除此之外,竞争市场也大不相同。随着扩张走出去,势必要直面与海底捞、徐记海鲜、唐宫等大品牌争市场份额。

而类似在江苏开店100多家的密集打法,并不能成为长久之计。随着门店的密集分布,最终难免出现“市场饱和”。

七欣天必须走向更大的市场,与此同时就要面临边际成本增加、对供应链有更高要求等挑战。

比如说,原本不高的翻台率,七欣天也能挣钱,但随着门店数量增加,翻台率没有上去的话,那可能就要面临亏损了。当门店开到一定数量,整体运营效率自然会出现下滑,成本就会上涨。

七欣天上市,不如说它是海鲜餐饮的试金石,试试是迎来春天还是走向市场天花板。

参考来源:

1、斑马消费:七欣天对餐饮形势过于乐观了

2、搜狐财经:餐饮龙头七欣天如何增利:外包占六成 平均月薪4500元为正式工57%

评论