文|壹番财经 太史詹姆斯

喜茶裁员的消息占据了话题热点。

庆幸的是,喜茶人并没有像遭遇降薪的茶颜悦色同行那样声讨老板,而是多数选择默默躺平,如一位匿名的喜茶员工所言:“大家争着被裁的啊,名额都不够分。现在我天天‘摆烂’,生怕别人不知道我想被裁。”

和许多老板一样,偶像是乔布斯的喜茶创始人聂云宸擅长“画饼”,之前有媒体报道称,一个总监内部培训会他能把企业文化从晚上8点讲到凌晨3点,同时,聂云宸也最喜欢应届生,因为他们更容易因为他的宏图大志而上头。

但聂老板现在也有点头大,躺平的喜茶人要是再拿错饮料,出现顾客卫生投诉,600亿的喜茶估值又要掉几个亿。

老板吕良气急败坏的背后是月亏2000万的茶颜悦色,而开年搞出一波降价、裁员的喜茶,以及预亏超1.3亿的奈雪的茶,背后则是饱和的高端奶茶市场和焦虑的投资人。

01 喜茶苦求增量

对于 “裁员”,喜茶称公司是按照绩效考核对员工发放年终奖的,优化也都有业绩依据。这应该没说谎,之所以会引起员工的极大的反弹,原因或许在于原先的考核执行的未必那么严格,但现在喜茶不能不拼了。

同为高端茶饮品牌,“奶茶第一股”奈雪的茶当前股价仅为发行价的40%不到。奈雪在2月8日发布盈利预警,净亏损扩大为1.35-1.65亿元,是连续第四年亏损。

艾媒咨询数据显示,2021年全国存活超过1年的奶茶店占比仅为18.8%。但2021年新式茶饮行业共完成了32笔融资,总金额超过140亿元,融资金额再创历史新高。

《2021年中国新式茶饮行业研究报告》

这意味着在奶茶市场已经是一片红海的情况下,还有在资金支持下大量涌进来的新团队。

结果自然是卷上加卷。

“逆水行舟,不进则退。”喜茶不得不顶住压力,继续做大营收。

一方面,它通过品牌输出和对外投资在奶茶品类之外寻找机会;另一方面,喜茶俯下身子杀进了中端奶茶市场。

喜茶不但在瓶装饮料市场有了果汁茶、乳茶和柠檬茶,还投资了连锁咖啡Seesaw、植物基饮料YePlant、茶饮和気桃桃和WAT预调酒。

这样一来,喜茶和元气森林做起了对手。

元气森林线下冰柜喜茶四面出击的打法真的行得通吗?至少目前看来和巨头还难以比肩。

去年双十一期间,元气森林高居天猫饮料品牌第二名,喜茶并没能出现在前十名榜单内。

的确,以喜茶的专业营销团队和强横的资金实力,强推一个新品牌不在话下。但在瓶装饮料市场打造具有自我造血能力的品牌,依然不是一个可以轻易完成的任务。

外面的世界很美好,但明智的做法还是立足自身,喜茶又盯上了奶茶的下沉市场。

本来,喜茶进攻下沉市场的武器是子品牌“喜小茶”,但效果并不理想。时至今日,喜小茶仍然困居珠三角一隅。

无论是做喜茶还是喜小茶,聂云宸都坚持要在一二线城市布局,这或许是最大的败笔,因为这些城市还能开店的只有边缘位置了。

在一线城市,喜茶没有占据的市中心好点位早就被星巴克们布局了,喜茶坪效的下降也就不足为奇了——喜茶2021年10月的点均收入和坪效同比2020年同期分别下降了35%和32%。

喜茶开始转换思路,暂停拓店步伐,通过降低已有品类的价格向中端市场强力进攻。据报道,在最近的这次裁员中,门店拓展部门减员50%正是这种策略转变的缩影。

为了扩大收入,过去一年,喜茶付出了净利润负增长的代价;为了上市更稳妥,聂云宸不得不在资本面前牺牲劳动力。

不过,对于目前求变的喜茶来说,高端奶茶市场的竞争形势还是相当有利的。

沙利文报告显示,2020年喜茶的杯均单价在25-30元之间,是新茶饮品牌中最高的,紧随其后的奈雪的茶和茶颜悦色。

为了年底冲业绩,老对手奈雪不得不加大折扣力度,在去年12月推出了6周年限定储值卡,充100得150。重回亏损的奈雪,难以在价格战面前有什么作为。

从2020年6月的230家疯狂扩张到去年底560家店的茶颜悦色,也因为误判了形势,陷入了老板和员工的内讧,无暇他顾。

另一个高端品牌乐乐茶已经被“深度了解内部情况、业务数据和状况”的聂云宸“彻底、完全、坚决放弃”了,内心直言“根本构不成威胁”。

高端市场稳固的喜茶现在似乎看到了进击中端的最佳时机。

02 强攻中端,撕掉“高端”标签

数据显示,在整个奶茶市场,越是高端的品牌市场份额就越低。

最低端的蜜雪冰城市占率是11.52%,高居榜首;中端品牌CoCo都可、书亦烧仙草和古茗分别是10.0%、7.88%和 7.54%;最高端的喜茶和奈雪的市占率分别只有3.71%和2.73%,实在是曲高和寡。

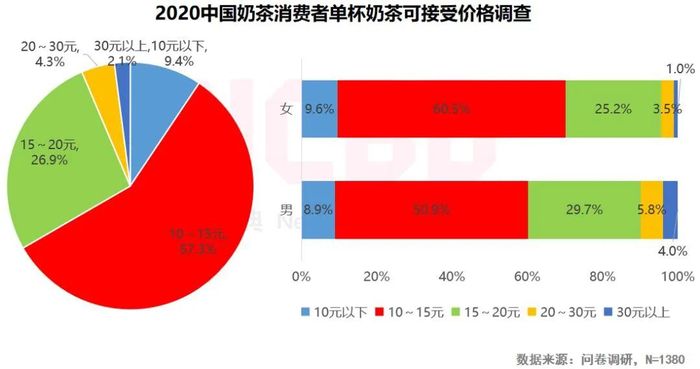

NCBD(餐宝典)发布的《2020-2021 中式新茶饮行业发展报告》数据也表明,消费10-15元单杯奶茶的消费者占比为57%,其次是占比27%的15-20元区间。这意味着,10-20元的中端奶茶市场占比高达84%,这个区间也拥有最多的茶饮品牌。

《2020-2021 中式新茶饮行业发展报告》

喜茶杀进的中端奶茶市场是个“蚂蚁市场”,这里面不存在巨头。巨头却很可能在品牌优势的加持下实现“降维打击”。在这个品牌忠诚度不如高端的市场,带着品牌感光环的喜茶优势明显。

目前,喜茶逐渐在强调“自己不是高端茶饮”,而在以往的宣传中,喜茶会强调自己是“中国新茶饮高端市场的引领者”。

今年年初喜茶的这一波降价的幅度在1-7元不等。降价后,喜茶的纯牛乳茶只卖15元,纯绿妍轻乳茶13元,可加奶盖、雪顶的绿研牛乳茶是18元,而中端市场的竞品茶百道和古茗的轻如茶分别是19元和16-17元。

纯绿妍茶降为9元,是喜茶第一款10元以下的单品。喜茶据此几乎和主攻蜜雪冰城实现了划界而治,价格区间囊括了全部的中端市场。

都知道降价就能打进新的市场,但能这么玩的只有喜茶。

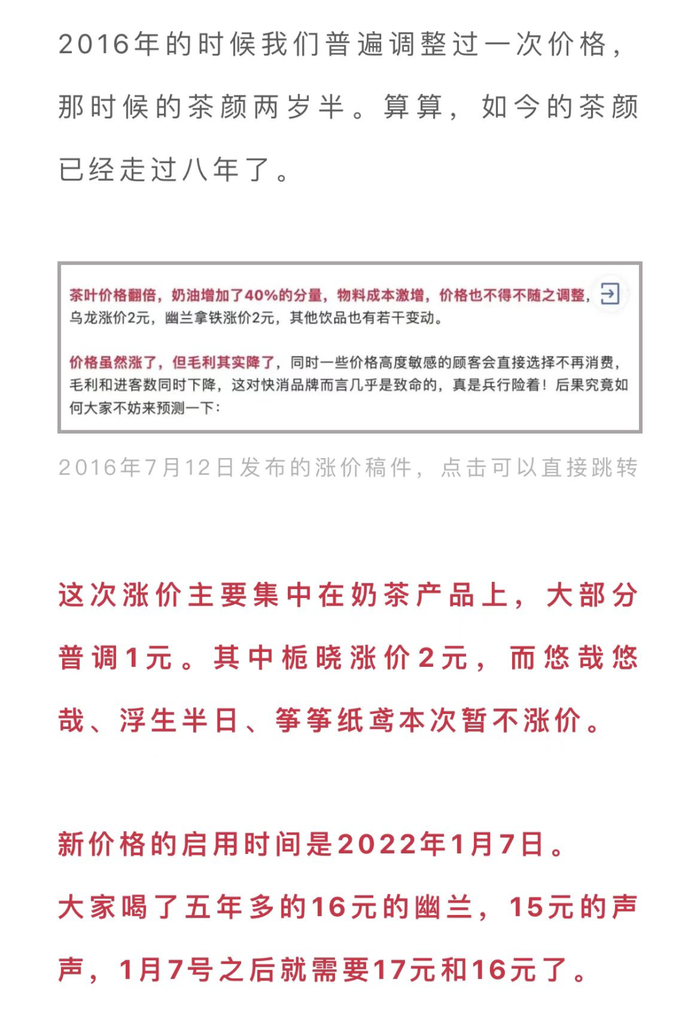

从去年底开始,包括奶茶在内的众多饮品都撑不住了,纷纷涨价:瑞幸咖啡悄悄上调了外卖咖啡单价2-3元;茶颜悦色部分茶饮上调1-2元;香飘飘也宣布部分产品涨价。

茶颜悦色官方微信

成本端什么都在涨。上游原材料成本在上涨:水果、鲜奶、椰乳和糖浆的价格不断拔高。这部分占到奶茶成本的40%左右。此外,包装耗材和金属零件等物料成本也在增加。门店租金、人力成本和配送成本仍居高不下。

而疫情也在冲击着奶茶店的门店销量。

除了逆势扩张,喜茶也亟待完成和奈雪的茶的切割。

久谦咨询的数据显示,喜茶、奈雪两家的客群重合度极高。可能仅仅是因为一家排队,消费者就可能直接去旁边的另一家。

喜茶的降价是对奈雪的进攻:奈雪的霸气葡萄售价28元、霸气芝士草莓是32元。降价后的喜茶纯多肉葡萄只有25元、纯莓莓只有25元。

当然,奈雪也没有坐以待毙,从1月17日开始搞起了为期一个月的“轻松购”优惠。参与活动的美式和拿铁咖啡的售价都仅有9元,降价幅度在5-7元。

另一方面,撕掉“高端标签”的喜茶也要在品牌形象上和仍留在高端的奈雪割席而坐。看看奈雪在股市上的表现,喜茶只有这样做才能给自己的潜在投资人提供更多的兴奋点。

喜茶终于不得不撕掉“高端”标签,开始弯下腰赚中端市场的大钱了。

03 时间不多了

2021年3月30日,聂云宸发了“今年没有任何上市计划”的朋友圈。他没说谎,那今年呢?

2019年,聂云宸给喜茶规划了两条路:一条是做大规模、影响上下游,成为像美团、天猫、京东、亚马逊那样的平台;另一条则是做成可口可乐、星巴克、麦当劳那样的超级品牌。

但是,“病急乱投医”的喜茶正在走两条路之间的折中路线。

喜茶现在在同一家门店,既做高端,又做中端,无疑会造成品牌价值的稀释。

属于高端的服务正在消失:芝芝绿研不再能免费换牛乳茶,而是需要加4元;青提爆柠的双倍果肉在改了菜单之后也少了很多……

所以,喜茶的最优策略应该是在中端市场带来收入增长,而品牌价值还没有受到太大影响之前上市。

不同于蜜雪冰城这样缺乏消费者忠诚度的低端品牌,喜茶用多年的资源投入和苦心经营打造出的超级品牌,在疫情常态化的大背景下反而成了一种甜蜜的负担。

2012年,聂云宸开出第一家“皇茶”店的时候,每周照例给当时不多的几个员工打鸡血:“咱们这个是皇茶在全球开的第一家店”。那年,他只有19岁。

聂云宸应该感到庆幸的是,他在2021年选择了苟住,新增门店没超过200家。从大胆逆势扩张到默默品尝苦果的,不只有茶颜悦色的吕良,还有海底捞的张勇。

聂云宸这次没有发“不上市”的朋友圈,他的投资人抢着替他回应了。美团龙珠创始合伙人朱拥华对媒体说,“喜茶两年内不考虑上市。”但喜茶如果能马上上市,独自投了B轮的朱总应该不会介意被打脸。

靠年轻人起势的喜茶,也掏不动年轻人的钱包了。

评论