文|翠鸟资本

万科A(000002.SZ)披露最新业绩,用“惨淡”二字形容毫不为过。

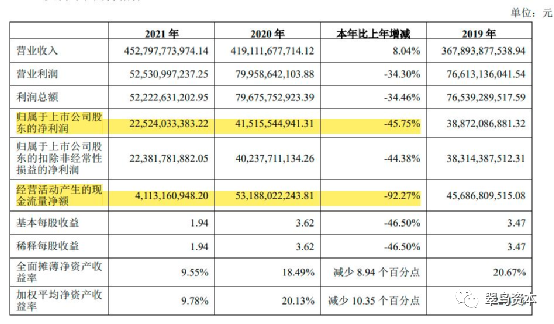

其最新年报显示,2021年万科实现营业收入4528亿元,同比增长8%;归属于上市公司股东的净利润225.2亿元,同比下降45.7%。

作为A股市场的“元老”级公司,上述业绩是万科上市第三次净利润下滑,前两次还是在1995年和2008年。

然而,万科年报中却给出了诸多“反直觉”的信息,投资者应该如何应对?大资金是否早已先行一步改变了基本面判断?

穿透年报

先看万科2021年报中的几个数字:

归属于上市公司股东的净利润同比下滑45.7%,主要源于开发业务毛利率下降、投资收益回落以及计提资产减值损失;

净负债率29.7%,长期处于行业低位;

有息负债总额2659.6亿元,同比增长2.9%,其中长期负债占比提高至78%;

来自房地产开发及相关资产经营业务的营业收入为4299.3亿元,占比95.0%;来自物业服务的营业收入为198.3亿元,占比4.4%;

整体毛利率21.8%,同比下降7.4个百分点;

拟合计派发现金股息人民币112.8亿元,占公司2021年合并报表中归属于上市公司股东的净利润的比例为50.06%。以2021年末公司总股份数 11,625,383,375 股计算,每 10 股派送人民币 9.7 元(含税)现金股息。

通过上述关键的基本面数据,有可以总结出两个特点:

第一,营收增长,业绩下滑,毛利率仍面临压力。

公司毛利率面临一定压力,公司毛利率同比下降7.4pct至21.8%,投资收益同比回落,叠加分别计提存货减值和其他资产减值31.2亿元、4.1亿元,造成对权益净利润的影响。叠加当期结算收入保持增长,同时已售未结资源规模有所减少。

第二,净利润出现历史性下滑,分红比例超过净利润半数。

公司在年报中也坦言:近几年来,土地市场竞争激烈,对行业毛利率水平造成明显影响,尽管公司在行业中较早意识到高速增长终将结束,但惭愧的是,我们的行为未能坚决摆脱高增长惯性。当追逐规模仍然流行、土地争夺愈演愈烈的时候,部分城市的投资追高冒进,对市场判断过于乐观,一些项目的投资预期没有实现,导致毛利率下滑。

3月31日,万科董事会主席郁亮向股东致歉:“2021年万科业绩表现不好,让股东失望了,在这里我向52万名万科股东表示道歉。”他检讨企业发展策略,带头回购股票,并自愿放弃奖金降薪近90%。

大比例分红谁是最大赢家?

万科净利腰斩的情况下,今年将分红利比例由35%升至50%,分红数额高达112亿元。

实际上,万科是A股唯一一家连续三十年进行现金分红的上市公司,可谓非常豪气,也是在基本面掉头向下时,继续进行大手笔分红的公司。

值得注意的是,万科大股东突然加持这家公司。

年报显示,第一大股东深圳地铁集团有限公司增持万科,期末参考市值高达640.8亿元,持股量占流通股比例升至33.37%。

这意味着112亿元现金分红中,超过三分之一的数额都由深圳地铁拿走,第一大股东成为了最大的赢家。

此外,分红背后万科有一个很大的“底气”:货币资金1493.5亿元。货币资金对于短期债务的覆盖倍数为2.5倍,较2020年末提升约0.2倍。万科连续13年保持经营性现金流净额为正,存量融资的综合融资成本为4.11%。

中央汇金减仓

2018年三季度,前十大股东中首次出现了中央汇金,持股数量达到1.896亿股。

中央汇金成立于2003年,代表国家依法行使对国有商业银行等重点金融企业出资人的权利和义务,主要对国有重点金融企业进行股权投资,以出资额为限代表国家依法对国有重点金融企业行使出资人权利和履行出资人义务,实现国有金融资产保值增值。

长达三年多的时间里,中央汇金的持股量都没有变化,直至2021年四季度末,出现首次减持,减持至1.855亿股。

从公司股价K线图来看,万科的股价高点出现于2018年1月,在当年12月跌至低点,中央汇金抄底,并一直持有。

但万科股价并未创出新高,然而2021年抱团股解崩,万科股价再次不断下探,甚至比2018年末低点还要低。

估算发现,中央汇金持有万科三年多以来,股票的持仓收益几乎没赚到钱,但分红收益不错,大概有3亿多。

房地产的黄金时代已成过去式,其实,万科管理层的道歉、降薪意义有多大呢?客观地说,行业已不在风口上,这是人力无法扭转的,顺势而为吧。

评论