文|面包财经

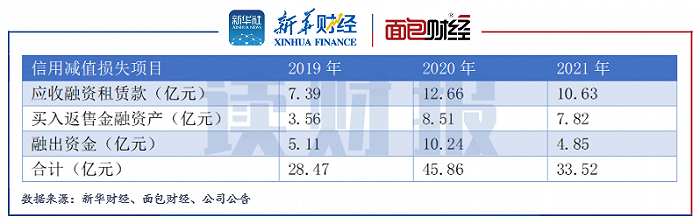

海通证券2021年年报显示,公司确认信用减值损失33.52亿元,损失金额居41家上市券商首位。2019年以来,海通证券的信用减值损失金额持续位居行业前两名。

从细分科目分析,应收融资租赁款已连续三年成为公司产生信用减值损失的最主要来源,研究发现,海通证券的融资租赁业务子公司海通恒信为港股上市公司。2021年,海通恒信出售办公室大楼和2架飞机,合计作价约20亿元。

此外,买入返售金融资产和融出资金也是海通证券确认信用减值损失的主要风险点。2021年,海通证券买入返售金融资产占总资产的5%,融出资金占总资产的10%,较上年占比分别下降约3%和1%。当期,公司的买入返售金融资产利息收入为22.03亿元,同比减少超两成。

中国证监会披露的2021年证券公司分类结果显示,海通证券被分为BBB级,2020年公司的评级为AA级,公司评级降幅较大。分类结果的出具主要以证券公司的风险管理能力和持续合规状况为基础。

应收融资租赁款:产生超三成信用减值损失,子公司向海通出售物业超14亿元

2019年以来,应收融资租赁款所产生的信用减值损失是海通证券信用减值损失的最主要来源,融资租赁业务主要由公司子公司海通恒信进行。期间,公司应收融资租赁款产生的信用减值损失占总金额的比值呈上升趋势,至2021年,该比例已超过三成。

图1:海通证券信用减值损失主要构成

2022年一季度末,海通证券的应收融资租赁款为295.16亿元,较上年年末减少11.82%。2019年以来,公司的应收融资租赁款金额规模持续下滑,但相应产生的信用减值损失却不见明显跌势,在2020年一度高达12.66亿元,而2021年亦产生了超10亿元信用减值损失。

图2:海通证券应收融资租赁款

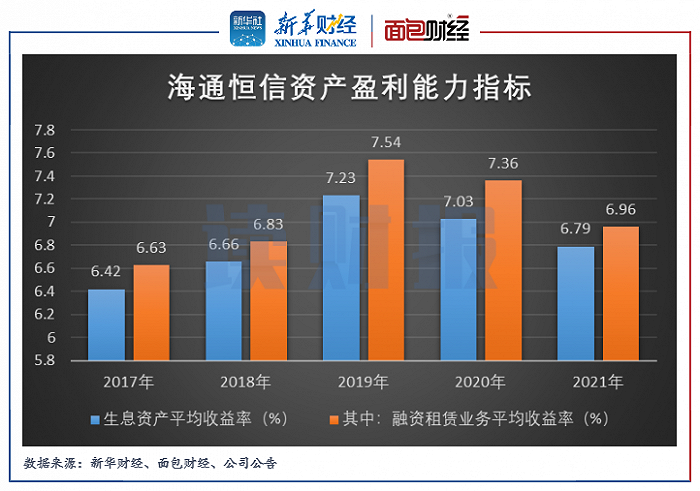

研究发现,海通证券融资租赁子公司海通恒信的资产盈利能力有所下滑。2021年,该公司的生息资产平均收益率和融资租赁业务平均收益率分别为6.79%和6.96%,同比分别下降0.24个百分点和0.4个百分点。

图3:海通恒信资产盈利能力指标

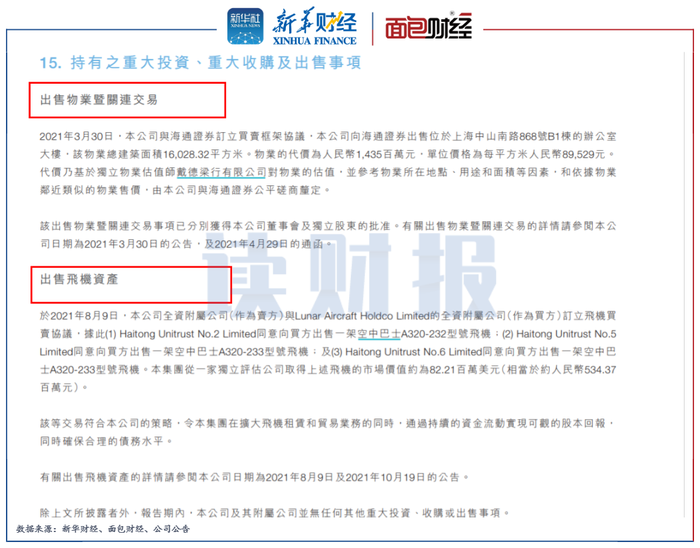

此外,根据海通恒信2021年年报,该公司当年发生两次重大的出售事项,一次是向海通证券出售办公室大楼,一次是出售2架飞机,上述资产的评估价值分别为14.35亿元和5.34亿元。

图4:2021年海通恒信重大出售事项

截止2021年末,海通恒信母公司海通恒信金融集团有限公司产生的商誉账面价值为20.47亿元,是海通证券账面商誉的主要组成部分。数据显示,该笔商誉并未发生减值,但如若产生减值损失,或对公司的盈利能力产生不利影响。

买入返售金融资产:规模收缩致使利息收入下滑,涉多起未决诉讼

2022年一季末,海通证券的买入返售金融资产为376.19亿元,较上年年末下降5.39%。2018年以来,公司的买入返售金融资产规模及占总资产的比例整体呈下滑趋势,公司或意欲控制该业务所带来的信用风险。

但实际效果或略显不佳,2021年,公司买入返售金融资产规模同比下降约三成,但由此产生的信用减值损失仅同比减少约8%。截止2021年年末,约定购回式证券交易客户的平均履约保障比例为217.95%,较上年年末下降约57个百分点。

图5:海通证券买入返售金融资产规模及占比

由于买入返售金融资产规模的缩减,海通证券由此产生利息收入相应减少。2021年,公司买入返售金融资产利息收入为22.03亿元,同比减少24.61%。

图6:海通证券买入返售金融资产利息收入

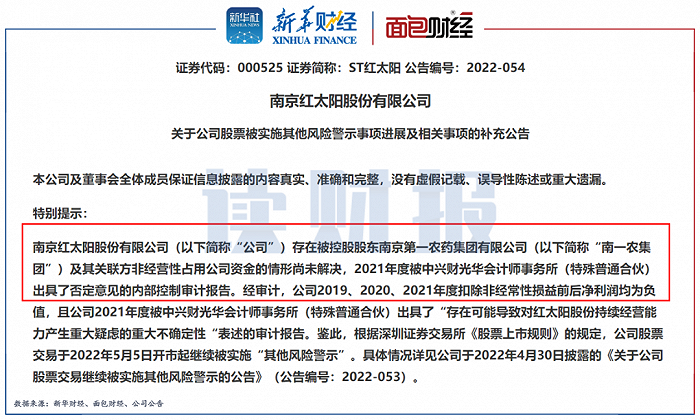

根据2021年年报,当期海通证券和海通资管均身陷与与南京第一农药集团有限公司的质押式证券回购纠纷案,涉案本金分别为3亿元和3.2亿元,涉及的质押标的为ST红太阳(证券代码:000525)。2021年6月,南一农公司已被法院裁定破产重整。

海通证券及其资管子公司均选择与南一农公司发生质押式证券回购业务,且选择质押的标的股票ST红太阳亦因连续三年净利润为负且存在控股股东南一农公司占用资金的情形,而被实施其他风险警示。在进行质押式证券回购业务时,海通证券及其子公司或在选择交易对象和质押标的方面不够谨慎。

图7:海通证券质押式证券回购纠纷案涉及标的股票被实施其他风险警示

融出资金:规模同比微增但产生的信用减值损失下降超五成

2021年,海通证券融出资金导致的信用减值损失为4.85亿元,同比下降52.63%,是当期公司信用减值损失金额总体减少的主要原因。当期期末,公司融出资金为752.23亿元,同比微增近3%。

2021年,公司融出资金利息收入为53.26亿元,同比增长超两成,利息收入同比增速高于融出资金规模的同比增幅。

图8:海通证券融资融券余额、融出资金利息收入

海通证券的融资融券业务形成了融出资金。2021年年末,海通证券客户因融资融券业务向公司提供的担保物公允价值为2716.89亿元,同比微增2.73%。截至报告期末,公司融资融券存量负债客户的平均维持担保比例为282.40%,同比增长3.21个百分点。

值得注意的是,海通证券的评级在2021年出现大幅下降,由AA降至BBB,连降两级,该评级与公司的风险管理能力及合规管理水平有关,也从侧面反映出公司或应加强风控及合规管理。

评论