文|品牌数读

老乡鸡、乡村基、老娘舅跑步上市,纷纷为中式快餐行业打开了新局面。

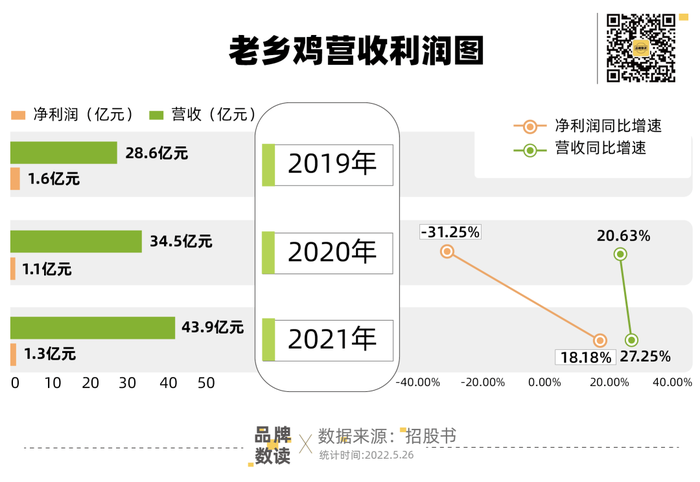

近日,中式快餐品牌老乡鸡发布了全新招股书。数据显示,自2019年至2021年间,这个成立于2003年的安徽本土快餐品牌三年间的营业收入分别为28.6亿元、34.5亿元和43.9亿元,净利润分别为1.6亿元、1亿元和1.3亿元,实现了连续三年盈利。

曾几何时,老乡鸡董事长束从轩曾对外喊话,“我们要把店开到中国一线市场,和洋快餐们正面刚。”

然而,大本营安徽占据了老乡鸡超七成的营业收入,却透露出了中式快餐品牌全国化的艰难。事实上,不论是成立于1996年,二次冲击上市的乡村基,还是成立于2000年,正在接受上市辅导的老娘舅,都同样囿于一隅,前者振翅西南,而后者则盘踞华东。

而在这之前,乡村基、老娘舅、老乡鸡已分别获得了多轮融资,超过20年的品牌沉淀和多家资本助力也让此次上市潮显得水到渠成。“中式快餐系统的成功和品牌的崛起在今天的时代是个确定性很高的事情。”加华资本创始合伙人宋向前曾对外坦言道。

但这些中式快餐品牌上市之后的出路,终将是攻克区域性的“紧箍咒”,从而立足全国。对于他们而言,标准化、南北口味差异,都是摆在他们面前的难题。

米饭品类跑步上市

创立至今,老乡鸡先后完成两轮融资。

2019年5月,加华资本向老乡鸡投资约2亿人民币,品牌彼时的估值约为40亿元;麦星投资和广发信德于2021年12月分别向老乡鸡投资8900万元和5000万元,这一Pre-IPO轮的估值约为180亿元人民币。

短短两年半内,估值暴增近5倍背后,资本赌的是老乡鸡的高增长。

数据显示,老乡鸡在2020年及2021年的营收同比增速分别为20.63%及27.25%,净利润同比增速分别为-31.25%及18.18%。疫情黑天鹅虽然使老乡鸡2020年的净利增速放缓,但连续三年正向盈利的成绩单让老乡鸡有望获得进入A股的入场券。

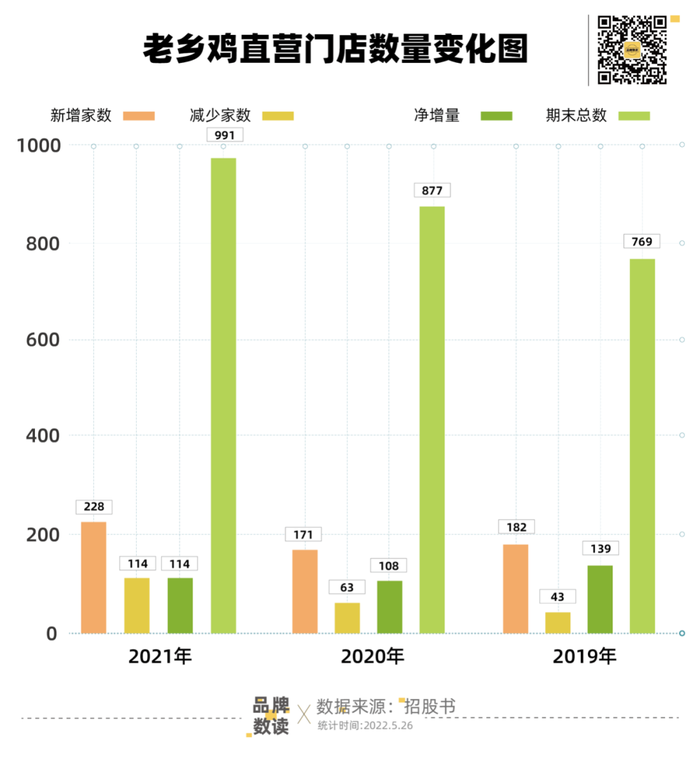

而与营收数据同步增长的则是老乡鸡的全国门店数量。招股书显示,目前,老乡鸡旗下门店总数为1073家,其中,991家为直营门店,82家为加盟门店。同时,在过去三年间,老乡鸡直营门店则以每年超100家的净增量快速扩张。

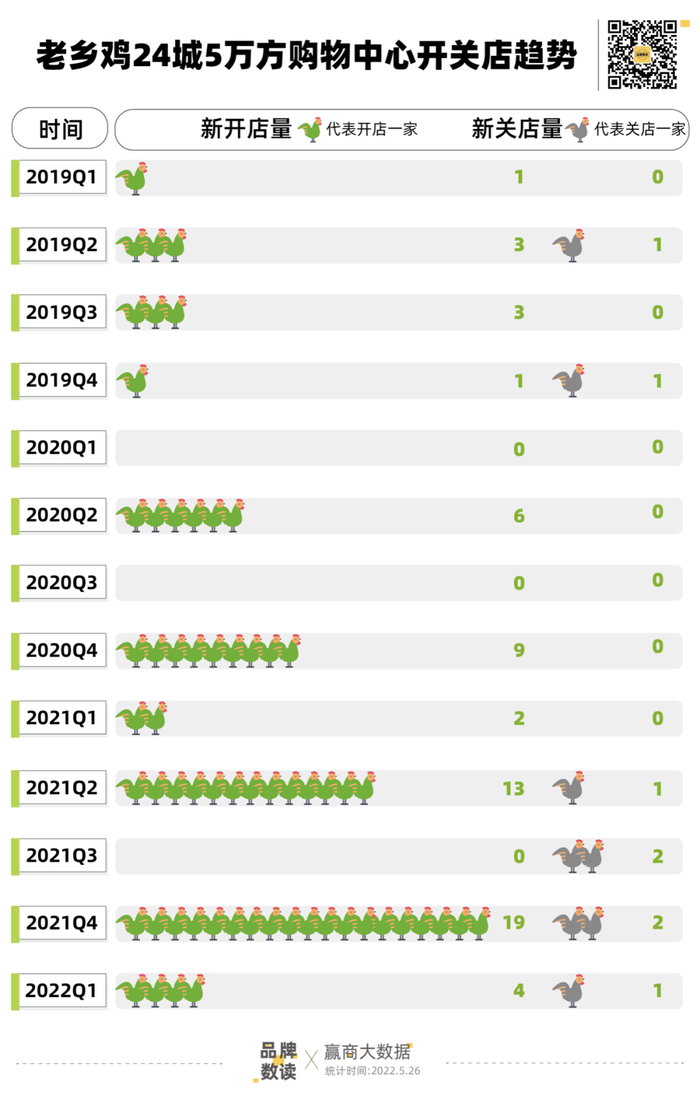

赢商大数据显示,2019年简快餐发展上行,整体开关店比>1。2020上半年,简快餐整体开关店比降至0.78,但连锁品牌开店比1.22,逆势上扬。而老乡鸡在购物中心的新开门店数量显著上升。

作为老乡鸡的潜在竞争对手,乡村基也在冲击港股前做出了最后的冲刺。

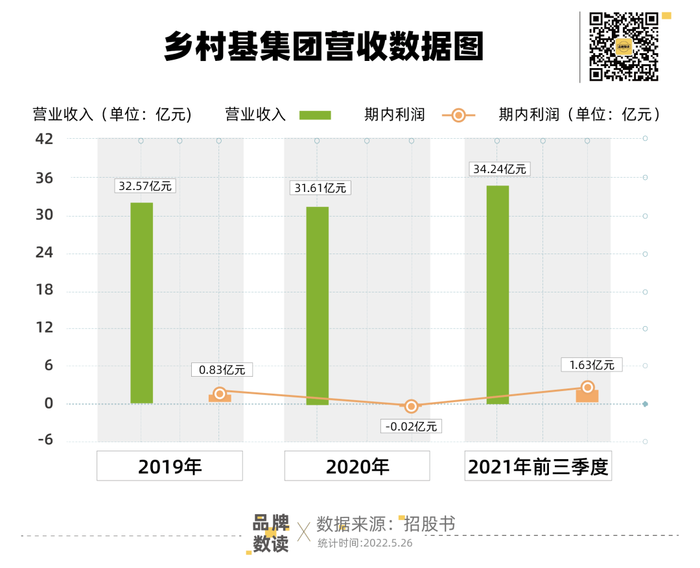

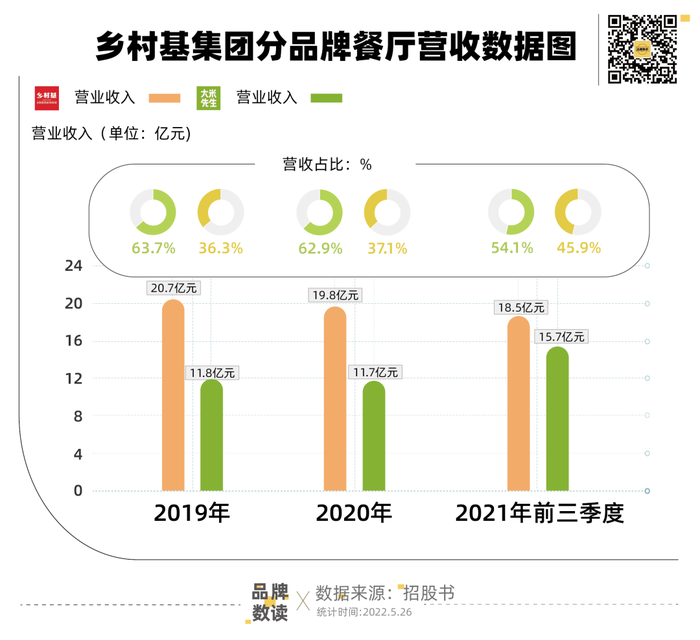

招股书显示,乡村基集团于2019年、2020年及2021年前三季度的营收分别为32.57亿、31.61亿和34.24亿,并在2020年出现净利润亏损的情况之下,于2021年扭亏为盈。

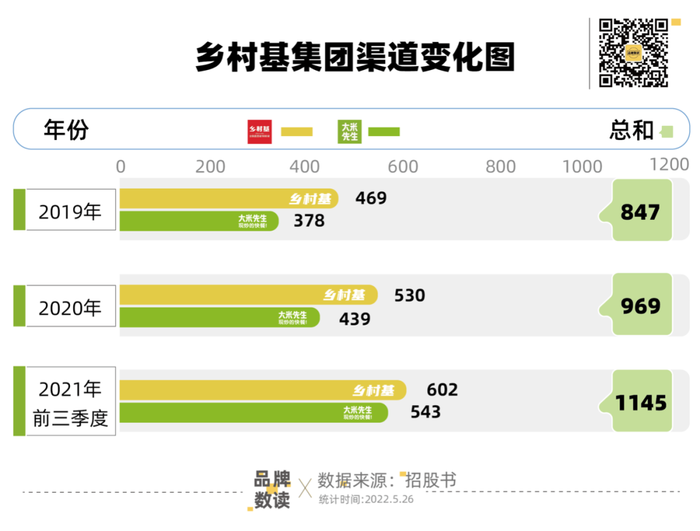

截止2021年9月30日,乡村基及旗下大米先生共有1145家直营餐厅。其中,乡村基门店数为602家,大米先生门店数为543家。而乡村基集团同样以年净增量超100家的速度,持续扩张。

虽然已落后一拍,老娘舅也在去年9月末同中信证券签署上市辅导协议,拟A股挂牌上市。不过,随着乡村基和老乡鸡先后冲进“千店俱乐部”,仅有约400家直营店的老娘舅无论是营收规模还是门店体量都与前两者有着不小的差距。

“多个米饭品牌IPO确实会促使资本更看好餐饮行业,有利于餐饮企业的融资。”煲仔皇创始人薛国巍曾向品牌数读(ID:winlive2019)表示道,“米饭品类一直都是快餐的大赛道,但米饭相较于其他品类运营难度更大、需要长时间的积累,所以最近这几个IPO的品牌都是20年以上的老品牌。未来还有可能IPO的米饭类快餐要从目前已经有一定规模和成立十年以上的品牌里去找,不太可能会出现网红品牌。”

区域化困局

长时间打磨供应链及门店运营力,无疑为中式快餐头部品牌构筑了较高的护城河,但前期积累起的区域性优势,也将成为这些品牌突破天花板的桎梏。

成于安徽,困于安徽,老乡鸡在自己的家乡如鱼得水,但向外扩张时却显得水土不服。

在2019年至2021年三年间,老乡鸡来自安徽市场的收入占比始终处于较高水平,分别为 82.01%、79.97%、70.65%,而位于安徽的门店数占比更是高达63%。“公司目前依然存在着营业收入主要来源于安徽地区的市场集中风险。”老乡鸡对此承认道。

2021年,老乡鸡集团旗下湖北老乡鸡、江苏老乡鸡、上海老乡鸡、浙江老乡鸡、广东老乡鸡、北京老乡鸡、青岛老乡鸡等地方子公司的亏损金额分别达3842.30万元、3898.54万元、2240.14万元、1390.04万元、2940.48万元、2021.57万元、108.45万元。

虽然,地方子公司的亏损可能是由于疫情影响、新店投入等多个因素所构成,但这也在一定程度上透露了老乡鸡在进入全国市场时水土不服。

与此同时,远在千里之外的乡村基则在为如何跨出西南区域而烦恼。

源于重庆,乡村基位于川渝地区的门店数占比高达93.9%,其余门店则分布于陕西、贵州及云南等地,拥有明显的区域分布特征。

而浙江品牌老娘舅的地域性分布则更为显著,门店仅分布在江苏、安徽、浙江、上海等四个区域。

据《雀巢餐饮2021中式餐饮报告》统计,中式快餐占中式餐饮份额24%,2020年市场规模达7425亿元,2021年预计为8408亿元。处于一个上升期的赛道中,纵然,乡村基、老娘舅、老乡鸡已列入争抢“中式快餐第一股”的队伍中,却仍未跑出一个全国性品牌。

究竟原因,一方面是中式快餐标准化、品牌化的难度较高。

传统中餐在增加及创新菜品种类的过程往往面临极为复杂的制作流程。而老乡鸡目前生产加工基地主要位于合肥,受限于新鲜及短保食品的销售半径,老乡鸡也不得不与安徽区域深度绑定。

另一方面,则是南北口味的差异较大。如果一开始以地域作为一种标榜,虽然定位清晰,但无形中也给自己加了一层“束缚”。

符合川渝口味的乡村基以及满足江浙一带食客需求的老乡鸡及老娘舅都免不了受到来自区域性差异的市场冲击。

番茄资本卿永曾对产品效率表达了自己的见解,“对于餐饮品牌而言,每增加一个SKU,从养殖、种植、生产、加工、仓储、冷链到门店呈现都会受到牵连,表面上只是增加了一个产品,但在后端其实需要做一系列的努力,这些都有可能降低餐饮品牌的利润率,并影响其发展速度”。

而2021年乡村基和老乡鸡分别为4.76%和3%的净利润率与餐饮行业7%~8%的平均净利润率相比仍有增长的空间。

打开全国大市场

显然,无论是老乡鸡、乡村基还是老娘舅,都在寻求破局之法。

“标准化是做任何一个品牌之前首先要解决的问题。”一位中式快餐集团的高管告诉品牌数读(ID:winlive2019),“为了做一个全国规模的连锁品牌,我们必须要保证产品的口味稳定性和出品准确性。”

目前,乡村基已经分布拆分了烹饪流程,并逐步搭建了门店、供应链、数字化管理等高度标准化,而老乡鸡全产业链直控、中央工厂生产品控、标准门店赋能系统等也让其成为了一个系统性的中式快餐。这些,都为他们的全国化带来了更多可能。

而围绕福建大本营深耕的猪角·闽南猪脚饭则对品牌数读表示道,“米饭品牌的标准化难度较高,但如果能聚焦单一品类,就能较好地解决标准化的问题。不过,单一品类能够覆盖的人群也有限,因此在单一品类冒出头后,还要丰富产品线,提升竞争力。同时,在保留产品核心要素的基础上,也要进行本地化改良,提高各地消费者对于产品的可接受度。”

开放加盟与上市募资,也是老乡鸡的方法之一。

2021年,加盟业务虽然仅占老乡鸡总营收的1.9%,且目前来看多以安徽、江苏门店为主,但如此也让老乡鸡充足了弹药,腾出精力着眼全国。

而此次IPO募资背后也能看到老乡鸡全国布局的决心,3年新开700家门店的目标之下,上海、南京、苏州、深圳、北京、武汉、杭州等地都成为了被重点提及的目标市场。

同时,为了打破区域限制,乡村基在2011年孵化的大米先生则呈现出更强的跨区域潜力,不同区域的门店数量更为接近,而这也让大米先生在集团营收中呈现出了明显增势。

招股书显示,大米先生在集团营收占比一路上升,从36.3%升至45.9%,与之对应的则是乡村基从63.7%的营收占比下滑至54.1%。事实上,从2019开始,乡村基的翻台率就难以超越3,而大米先生的发挥则更为稳定,从3.3一路攀升至4.2。

老娘舅则早在2013年就已完成特许经营备案,在未来的渠道布局上,或许也会尝试新的模式。

不过,对于中式快餐未来的机会点,在薛国巍看来,“中国的细分品类很多,机会也很大,只要挖掘出自己的竞争优势和商业模型,都有可能从小品牌发展成大品牌。”

参考文章

1、陈述根本:老乡鸡的上市路,难成肯德基

评论