文|新摘商业评论 文林

近日,比亚迪执行副总裁、汽车工程研究院院长廉玉波在接受CGTN主持人蒉莺春访谈时透露,比亚迪将会为特斯拉提供电池产品,并声称与马斯克是好朋友。

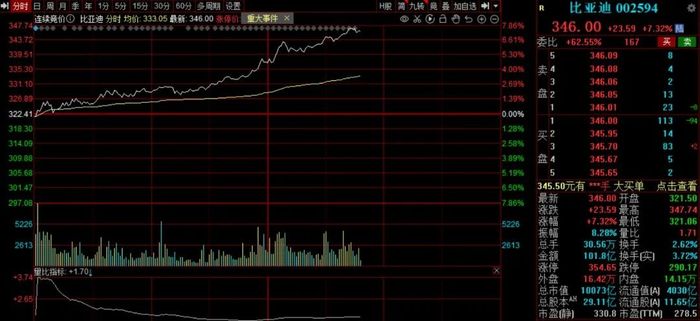

此消息一出,当日比亚迪股价大涨3.98%是意料之中,但受影响最大却是特斯拉的电池供应商宁德时代,早盘一度暴跌7%。

更有趣的是,尽管6月9日,特斯拉相关人士针对此事回应表示,“我们没有听到这个信息。”但第二天比亚迪的股价仍旧大涨,总市值突破万亿元,连带着汽车整车及产业链个股集体大涨,多股涨停。

当新能源车企也开始抢“电池”这门生意,作为国内动力电池制造商巨头的宁德时代,还能否招架得住?

01 “迪王”来了

其实,关于比亚迪与特斯拉合作的消息由来已久。

去年8月份就已经有传闻称,比亚迪将在2022年第二季度向特斯拉提供刀片电池;今年年初的消息则是,搭载比亚迪电池的特斯拉车型已进入C样测试阶段,比亚迪也获得了特斯拉10GWh的电池订单。

但是,介于两家企业竞对的关系,再加上隔空叫板了多年,消息没有官方盖章承认之前,不少人都还是持怀疑的态度。

而这次廉玉波院长在采访中主动透露合作信息,不仅证实了之前的传闻,也说明两家合作已经有了非常积极的进展。结合之前两次消息释放的内容和时间节点来看,很可能已经完成了A样的电芯测试和B样的电池包测试,进入到了最后的C样“装车测试”阶段。

对于把比亚迪纳入电池供应商列表之内,特斯拉自己也有着充分的理由。

首先是成本问题。

去年中旬,搭载宁德时代磷酸铁锂电池的Model Y标准续航版发布时,购置税减免补贴后实际售价27.6万元起。但经过几番调价后,如今其价格已涨至31.69万元,不到一年时间涨幅高达4万多元。电池成本是其中不可忽视的重要原因。

然而就在大部分新能源车企动辄1万-3万元不等的调价时,比亚迪对旗下车型仅仅是涨价了1000-7000元。显然,比亚迪对于动力电池的成本控制,有着较强的信心。这也让想做“电池成本降低50%以上”的“廉价特斯拉”的马斯克抛出了橄榄枝。

与比亚迪合作,既能采购到更便宜的磷酸铁锂电池,又能倒逼原供应方们压低价格,何乐而不为呢。

其次是分摊风险。

对于车企来说,同一零部件对应多个供应商是常规操作。既能分散供应风险,又能防止被供应商“卡脖子”,这对追求极致效率又掌握新能源行业最高话语权的特斯拉而言,优中选优向来是挑选供应商的原则。

此外,近年来,也有越来越多的新能源车企为避免对宁德时代的过度依赖,开始积极与多家电池供应商接洽,开拓二供、三供电池供应商。比如广汽埃安的主要电池供应商,已经从宁德时代改为中航锂电;小鹏汽车也将亿纬锂能、中航锂电纳入供应商库......

最后是寻求升级。

与新的供应商合作,尝试新的电池解决方案,也是特斯拉在寻求更高产能和安全性上的一次探索。

02 “宁王”被围猎

尽管电池成本影响着特斯拉的选择,但其也不是唯价格论者,合作比亚迪,也是从多方面评估之后所做的决定。

例如在电池工艺上,比亚迪和宁德时代分别推出了CTP和刀片电池。

CTP技术的优势有电池包体积利用率提高15%-20%、零部件数量减少40%、生产效率提升50%,投入应用后会大幅降低动力电池的制造成本。

而刀片电池的优势在于:体积能量密度提升明显,较原有电池系统可提升30%以上;节省物料、人工费用等,成本有望降低30%;由于刀片电池更薄,散热效果更好,比亚迪董事长王传福曾称这种电池“比市场上其他替代品更安全,不会着火。”

(宁德时代CTP方案和比亚迪刀片电池方案对比)

从产能供应上看,据SNE Research数据,2021年全球动力电池装机量为296.8GWh,而宁德时代财报显示,其2021年产能仅为170.39GWh。

这边比亚迪旗下的弗迪电池,截至今年年初,在全国已经有16家动力电池工厂投产或在建设,规划产能超过280GWh,到2023年更是有望突破400GWh。

可以预见,在宁德时代产能售罄的情况下,未能买到电池产能和预计现有产能不足的车企如需要另寻供应商,大概率会流向比亚迪。

此外,比亚迪与宁德时代在电池领域的市占率差距在不断缩小。

4月,宁德时代动力电池装车量市占率出现较大幅度下滑,降至38.28%。与此相对的,比亚迪的市占率相比3月提升12.94个百分点至32.18%,两者市占率仅差6.1个百分点。

(图源:中国汽车动力电池产业创新联盟)

更令宁德时代担忧的是,比亚迪的“朋友圈”还在不断扩大。

目前奔驰母公司戴姆勒、丰田汽车、福特、一汽红旗、中通客车、长安等都是弗迪电池(比亚迪旗下)的客户。据36氪报道,蔚来正在跟比亚迪深度接触,双方关于蔚来子品牌的合作探讨已经进入尾声,甚至大众汽车全球CEO迪斯“也和比亚迪电池团队开过视频会议。”

眼下,宁德时代仍是国内动力电池供应龙头,但从长期来看,变数则有很多,王位易主也未可知。即便抛开内部实力的比拼不谈,光是外部因素的影响,就已经对宁德时代造成了不小的打击。

03 动力电池市场加速洗牌

今年一季度,宁德时代净利润同比下滑23.62%,而比亚迪却靠自供优势同比大增240.59%。

同一时期业绩巨大差异的背后,一是因为今年上游原材料涨价,拉低了身处产业链中游的宁德时代的利润,二是受4月上海的疫情影响,特斯拉仅卖出1512辆,这使得宁德时代磷酸铁锂装车量占比下滑至34.29%。

反观比亚迪,电池主要靠自供,整车生产基地也分散在全国各地,受上海疫情的影响较小。因此得以在4月逆势狂卖10.6万辆车,不仅超过特斯拉登顶全球新能源车销量冠军,也助其磷酸铁锂装车量占比反超宁德时代,高达47.14%。

可见,相比于宁德时代,比亚迪的供应链相对稳定,能够抗住更多外部风险。

在政策方面,6月8日,商务部副部长王受文表示,支持国外消费者购买中国品牌汽车。这对于坚持走国际化路线,以发达国家和一流发展中国家为出口市场的比亚迪无疑是一剂重大利好。

而另一边,宁德时代则收到了欧盟提倡电动汽车电池自给自足,要求更严格管控、加工电池原料的提案声明。这意味着如果立法,将增加加工者的成本。

与此同时,车企们也开始“不安分”起来。据21世纪经济报道披露,今年3月份,蔚小理、上汽、广汽、东风汽车等19家车企增资电池企业欣旺达,这些汽车企业里,有很多企业的电池主供应商就是宁德时代。而奔驰、吉利、广汽等宁德时代的老客户们,也都在去年纷纷自建动力电池工厂。

因此,从长期趋势上看,宁德时代与车企们原本“强绑定”的关系逐渐变得松散。在比亚迪的进攻趋势下,宁德时代在动力电池板块确实面临较大的压力,需要建立新的护城河来保持其高增长率和高市占率。一旦比亚迪旗下弗迪电池打入主机厂,市占率走高将是必然趋势,届时比亚迪市值超过宁德时代只是时间的问题。

此外,如果我们把视野扩大一些,在动力电池领域还将发现更多强有力的选手。

据韩国市场研究机构SNE Research公布的数据显示,2021年全球动力电池装机量排行榜,前十名分别为宁德时代、LG新能源、松下、比亚迪、SK On、三星SDI、中创新航(中航锂电)、国轩高科、远景动力、蜂巢能源。

其中,中国动力电池企业占据6席,韩国企业占据3席,日本供应商松下一枝独秀。

一直以来,日韩电池都是宁德时代、比亚迪等中国电池企业的主要竞争对手,只是此前由于政策的隐形限制,并未真正参与到中国新能源汽车市场的发展中来。

但就在去年6月,电动汽车电池制造商“白名单”被废除,新能源汽车补贴不再受电池厂商限制,日韩电池得以在中国市场与国内动力电池企业同台竞技。

全国乘联会秘书长崔东树曾在采访中表示:“中国动力电池更大的优势在成本方面,在产品设计和技术上还存在些许差距。未来,中国新能源汽车的发展,本土电池企业还需要不断提升自己技术水平。”

可见,中日韩三国动力电池企业的竞争即将进入白热化。在这场抢位赛中,成本、规模、技术三者缺一不可,所有身处其中的动力电池供应商们都必须拼尽全力,自证实力。

或许对宁德时代来说,比亚迪的追击只是打响战争的第一枪,真正的考验才刚刚开始。

评论