文|财经无忌 山核桃

预制菜——这种或许可以被成为半成品的新式加工食品正如飓风一般来袭。

在电梯内,铺天盖地的“舌尖英雄”告诉人们“人人都能轻松当大厨”;在超市冰柜内,速冻巨头安井食品与水产龙头国联水产正将预制菜的战火燃烧到线下;“省级国家队”也相继进入,全国首个省级预制菜产业投资基金在广州宣布成立......

当这飓风吹到厦门,趣店罗敏有了新故事,也有了新烦恼。最近几天,随着傅首尔、贾乃亮等明星的逃离,趣店预制菜陷入了前所未有的“原罪争议”中。没人能想到,就在大半个月前,鼓足勇气再次面对媒体的罗老板在写着“目标二十万家门店”的屏幕下给自己的企业下了一个新定义:

“趣店预制菜不是一家互联网公司,我们是一家消费公司,或者说我们是一家食品公司”。

无论罗老板的话究竟是真是假,或者他是否真的搞清楚了预制菜的模式,但这句话却恰好总结了当前预制菜江湖复杂的竞争格局:

有互联网跨界玩家,有新零售与餐饮巨头,也有在上游原料端默默做了十几年的农林牧渔企业。

根据券商研究员的预测,2022年我国预制菜市场规模将进一步达到4151.5亿元,到2025年这一数字将翻一番,逼近万亿门槛。

但在这门看似很美的生意背后,能够跑到终点的注定是少数,无论是消费端的市场教育,还是供给端的规模化难题,需要解答的问题还有很多。那些跑在前面或新入局的加工食品制造商希望告诉我们,预制菜实现了我们想要的那种“又快又好”的生活,我们不再围着灶台,人们皆是大厨。

但别忘了,在它们手中,这些半成品是工业化的产物,不是营养品,而是它们部署用来打败竞争对手的武器。

理解这场关于预制菜的战争,仍要回到线下。

从超市到菜场,预制菜打响“冰柜争夺战”

2022年的这个夏天,冰柜的故事不再属于雪糕与水。很多人都切身地感受到,在这方并不新鲜,也并不算大的售卖区域,新玩家正在到来。

明显感受到这一变化的是在超市泡了二十多年的售货员李红。喜欢逛这片区域的,多了很多看起来并不像会做饭的年轻人,这得益于头部预制菜玩家们的布局。

“哪一种更方便,更好吃?”这是李红最近经常被问道的问题。

问出这类问题的,有一部分是像陈洁这样的年轻人。被电梯广告轰炸过后,陈洁决定亲自去尝试预制菜。在水产区,她亲眼见证了预制菜的“冰柜战争”。

南京永辉超市线下门店 作者摄

不远处超市的电子屏幕上,循环播放着“吃烤鱼,就吃龙霸!”的广告语。眼前,国联水产——在这位水产预制菜巨头的冰柜里塞满了各色菜品:剁椒鱼头、风味烤鱼、蒜蓉粉丝扇贝......铺货力度肉眼可见,国联水产甚至打出了“国联预制菜,30分钟一桌菜”的口号。

南京永辉超市线下门店 作者摄

而另一边的速冻食品企业安井食品则牢牢霸占着人们的早餐场景,将代言人苏炳添与“早餐就是快”进行强绑定。2021年,安井预制菜业务营收达到14.29亿元,占比上升至14.21%,同比增长了112.41%。

南京永辉超市线下门店 作者摄

今年3月,安井砸下10亿将首个预制菜生产基地放在了湖北洪湖。签约仪式当天,安井食品集团董事长刘鸣鸣兴奋地指出:“(洪湖预制菜肴基地)将大大提升安井在预制菜肴渠道的综合竞争能力。”

中国人讲究“民以食为天”,安井却说“食以民为天”。某种程度上也确实如此,为迎合快节奏的生活,仅仅在线下的冰柜,食品制造商们试图向消费者阐述关于预制菜的理想主义:

一桌子菜都可以用预制菜完成,人人都能成为朋友圈里的烹饪大师。

比起超市里的注意力之战,有的品牌则选择偏安一隅。

顶着“预制菜第一股”的味知香大隐隐于市。在南京某农贸市场的入口,财经无忌实地探访了味知香线下门店。在不大的门面铺子里,冰柜内主要售卖调理肉制品、即烹菜等。

与股票代码一同写在墙上的是,是味知香琳琅满目的预制菜品类菜单。从产品品类来看,味知香线下门店主要以售卖调理肉制品为主。该店主向财经无忌表示,鱼丸、鸡腿等都卖的很好。在另一旁的冰柜里,鱼香肉丝等成品菜却冷冷清清。

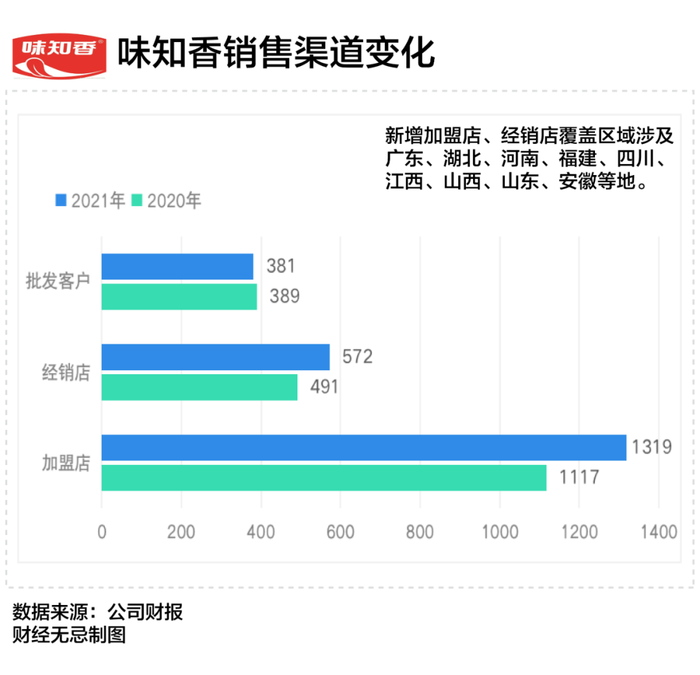

与菜市场牢牢绑定,这是从菜市场发家的味知香独特渠道策略。凭借着几十年的渠道经营,截至2021年,味知香已在线下已形成了“1319家加盟店,经销商572家”渠道网络。

南京味知香线下门店 作者摄

“二次创业”的陆正耀也将“舌尖英雄”一路开到了小区门口。你能在这一预制菜品牌商身上看到很多“瑞幸”的影子。比如,领券补贴、送货模式可选择“自提”或“外送”。

如果选择自提,在“舌尖英雄”的门店,你会看到以下的景象:

当订单产生,店主根据订单的菜品,从柜台的后方陈列着的冰柜里,拿出密封着的食材与调料,随后将他们装进棕色的纸袋里。不会处理这些半成品也没关系,纸袋上附有二维码,可以“扫码看做法”。

南京舌尖英雄线下门店 作者摄

在南京某“舌尖英雄”线下门店,店主向财经无忌热情地展示了店内的爆款单品。

“我们家的羊排很好吃。”她手指着冰柜上方的图画,向财经无忌描述羊排的肉质。“还有宫保鸡丁,但现在已经卖完了。”

从咖啡、小面再到预制菜,陆正耀的创业生意与趣店罗老板惊人的相似,在预制菜这一风口之上,二人再次相遇,也同样饱受争议。

时间拨回7月中旬的厦门,罗敏用一分钱的酸菜鱼开启了预制菜的“价格战”,那时的他或许没能料到之后事件的走向。在那天的战略发布会上,罗老板讲述了很多关于预制菜的理想主义,比如“让用户使用我们产品每天多一个小时”,比如“做一件事情更利他的事”。

线下战争也好,创始故事也罢,这些都充满着理想主义色彩。但预制菜背后涉及的是一个更为庞大的命题,它不是某一个品类的问题,不是针对某一类消费者的问题, 而是中式餐饮工业化的难度问题。

某种程度上,预制菜只是中式餐饮工业化这艘轮船上一面旗帜,让这面旗飘起来,首先要让轮船动起来。

To B or To C,可能是两门生意

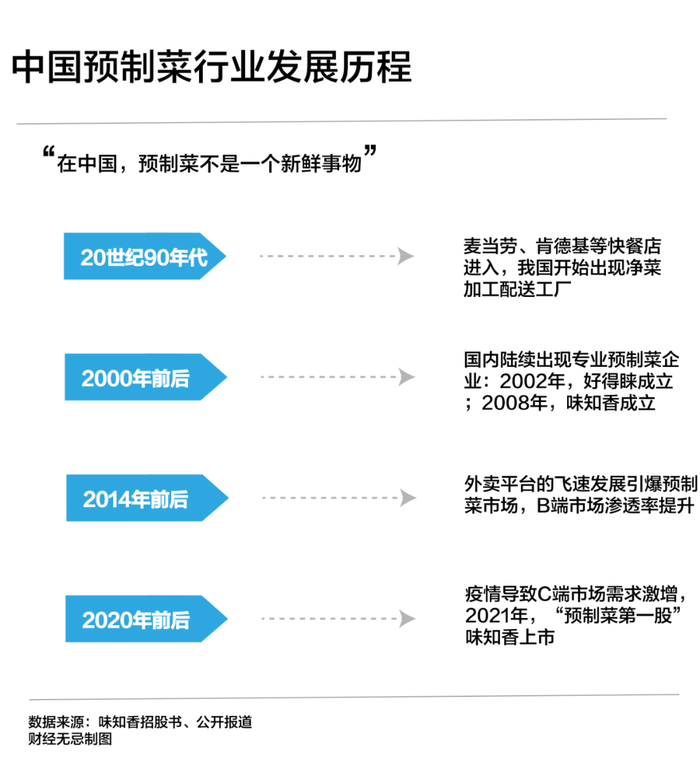

事实上,预制菜其实并不是一个新鲜事物。

上世纪九十年代,随着麦当劳、肯德基等西式快餐进入中国,净菜加工厂配送工厂就开始出现。如果打开麦当劳、肯德基的供应商名单,从鸡肉、蛋挞到油条,涌现出一批如圣农、千味央厨等供应商企业。

与此类专注给终端品牌打工的企业不同,在千禧年初,国内陆续出现专业的半成品菜生产企业。好得睐与味知香两家诞生于苏州的半成品生产企业先后成立,线下是此类企业的主场优势。

彼时的中国预制菜市场远远没有如今这般兴盛。普通的中国老百姓对预制菜的概念大多集中在初级加工的食材:逛个超市,顺便在冰柜里挑些鱼丸;抑或是进入菜场,随手买一些腌制过的鸡腿或肉丝。

改变往往与时代相关,每一代餐饮人都需要一场外部的革命,外卖平台的快速发展与点燃了预制菜产业发展的导火线。随着餐饮连锁化趋势,餐饮企业对标准化的要求越来越高,直接拉动了B端的预制菜需求的提升。

C端的需求则直接来源于反复的疫情,省事便捷的预制菜能让厨房小白也能烧出一桌好菜。

BC两端的需求高涨,让预制菜成为了一门炙手可热的生意。 企查查数据显示,十年以前,预制菜相关企业注册量还不到两千家,十年以后,到了2021年爆发增长至近6万家。

热度还在上升。仅2022年上半年,新增注册企业达到了1020余家,增速达42.7%。

坚定的投资人对于预制菜信心十足。一位投资人认为,预制菜背后承载着中餐工业化的重任:

“肯德基麦当劳的汉堡和鸡腿,可以风靡全世界,那我们的红烧肉能不能做到?这都是预制菜的市场。“

据不完全统计,2021-2022年,我国预制菜行业融资事件有20余起,融资金额达数百亿元。

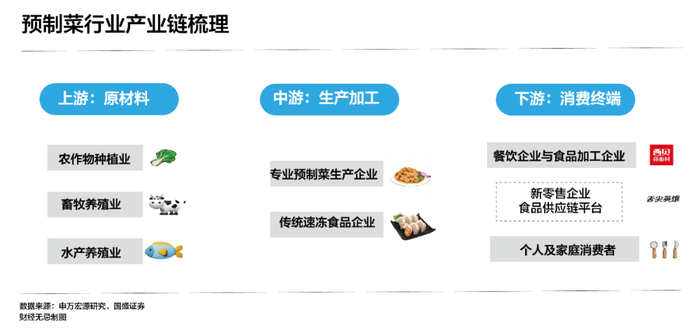

一条较为清晰的预制菜产业链也就此形成。

上游是那些有着成熟经验的原料供应商,在原料源头上卡起了别人的脖子。中游则是专业预制菜企业与速冻食品类企业,他们擅长深度加工,渠道布局也是他们一直在做的事。

而靠近消费者的下游则涌现出一大批C端玩家:一类是跨界零售企业盒马等,一类是如趣店、舌尖英雄等互联网玩家,还有一类则是如海底捞、真功夫一样的餐饮企业。他们更接近善变的消费者,更能拿捏中国人的味蕾变化。

正如上文所说,预制菜在中国并不是什么新鲜事物,摆在行业玩家面前的也只有三条路:

一、要么,只做B端,做品牌幕后的“打工人”,靠规模化走量,尽管毛利比C端少,但好在稳定。

二、要么,只做C端,将门店开到消费者面前,靠品牌溢价,有足够的加价空间,但如何拿捏消费者的口味也成了一门玄学生意。

三、要么,两条腿走路,BC两端双管齐下,大多数的企业似乎都沿着这条路径,上中游呈现出双向渗透的趋势。

比如速冻食品巨头安井在近年来将企业战略调整为“BC兼顾、双轮驱动”,在疫情影响下B端餐饮企业表现疲软时,选择向C端寻找新曲线。国联水产则是退出了海鲜预制菜品牌“小霸龙”。在回复投资人的提问时,管理层明确表示,2022年公司将积极拓宽C端渠道,加速预制菜C端市场渗透速度。

但预制菜的B端与C端,可能是两门完全不同的生意。

在B端,酒店、连锁餐饮、中小型餐饮企业以及外卖行业构成了B端庞大且具备确定性的市场。

为什么是确定性?因为预制菜确实能降低餐饮企业的成本。在我国头部连锁餐饮企业中,真功夫、西贝等企业使用预制菜的比例已达到了80%以上。

作为all in预制菜的代表,西贝创始人贾国龙更是直接带着以自己的名字命名的预制菜“贾国龙功夫菜”亲自上阵,在各大场合为这场中式餐饮革命摇旗呐喊。

但尽管需求是确定的,但大B与小B之中存在需求的差异,这也考验着预制菜企业的能力。

在以酒店、连锁餐饮为主的大B端,更注重产品的品质、定制化与差异化,这就要求预制菜企业需要具备一定研发以及售前售后能力,此类客户粘性强,是典型的封闭式渠道。

而小B端则不同。区别于酒店、连锁餐饮等更注重差异化能力,中小餐饮企业和外卖企业为主,更追求产品的标准化与性价比,SKU越多越好,价格越平价越好。

因此,不难看出, 预制菜的B端生意更看中玩家的综合实力 ,不仅要有足够的渠道力保持与B端的联系,毕竟中国餐饮市场十分分散;另一方面,还需要有产品研发能力与供应链能力,保证产品既可以个性化定制,也可以批量规模化。

一半火焰,一半海水,在C端却是另一番景象。

在预制菜的C端生意里,大多数的玩家都会讲述渗透率的故事。比如,罗敏曾说:“普通的老百姓其实接触预制菜接触的不深”,因此渗透率也是市场押注预制菜C端未来的重要锚点。

但就目前而言,与B端的确定性需求不同,C端预制菜目前仍属于低频消费。 来自iResearch数据显示,2021年用户每周购买预制菜产品频次大多在1-3次。

也就是说, 在C端,预制菜需求并不刚性,市场教育也尚处于初级阶段。

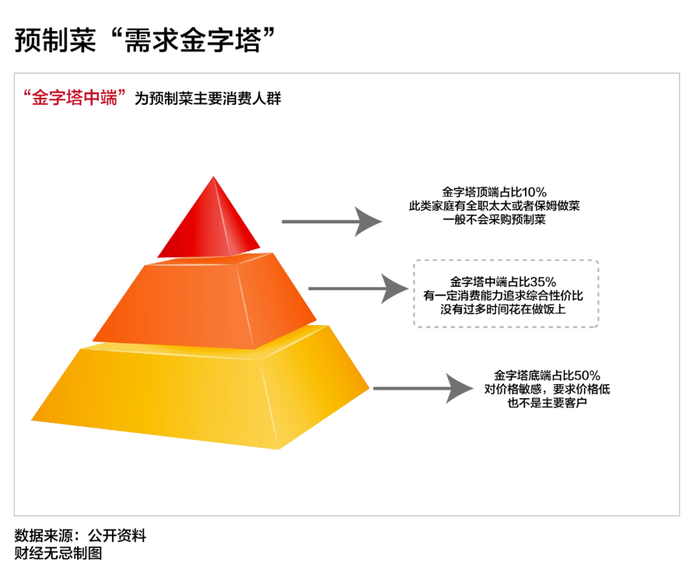

导致低频的原因一方面是C端需求金字塔决定的。

从消费者画像来看,预制菜定位的消费人群并不是头部的10%的全职太太或者保姆,也不是底层对价格极为敏感的人群,而是中层有一定消费能力,追求综合性价比,而且确实没时间做饭的人。根据券商分析师的测算,这类C端消费者在2025年占预制菜市场整体的比例大概在三成。

另一大原因则是终端预制菜品牌力的欠缺。 一位南京本地“舌尖英雄”店主告诉财经无忌,目前门店的订单仍是以外卖为主,大多也是年轻人来买。“大多数人还不知道(这个牌子)”。该店主这样表示。

但假如一家预制菜企业,既能满足B端的复杂需求,又能在C端打出品牌,让B端与C端心甘情愿吃下“半成品”,这家企业就能高枕无忧了吗?

答案当然是否定的。在中国博大精深的餐饮江湖上,预制菜的故事其实已经上演过无数遍了。

预制菜的囚徒困境:源自中式餐饮工业化之痛

在中国,做餐饮是一件难上加难的事情。

关于中国预制菜的未来,在研究者眼中,其实有两种模式:一种是美国模式,另一种则是日本模式。

美国预制菜的发展得益于速冻技术、人口密度与工业化程度的大幅提升。在《美国增长的起落》一书中,作者详细描述了加工食品企业的繁盛:

“从街头小贩到街角杂货店,都在出售现在看来不适合人类消费的食物。”

美国家庭早已熟悉了与预制菜共存的日子。每个家庭每周消费的肉食中,有2磅鱼肉和1磅鲑鱼,每周的乳制品消费包括1磅黄油、1磅奶酪和16个鸡蛋。谷物类食品则包括7块面包、49个面包卷、2盒饼干和1盒早餐谷物类食品。

在这些躺在超市货架的预制菜背后,是包括雀巢、Sysco、康尼格拉等大型综合类食品集团的助推,这些美国龙头企业的模式大多数通过多品牌运营与横向并购完成扩张。

而与中国同属东亚圈的日本走的却是另一种路径。

二战后日本资源与食物极度短缺,日本政府开始大力发展冷冻食品业务。而随着经济复苏,居民消费需求增加,到了二十世纪六十年代左右,女性外出工作人口大幅增加,日本经济进入高速增长期,人们开始离开餐桌,转向餐厅和外卖服务,冷冻食品随即在B端快速渗透。

在这之中,在规模经济的指引下,包括日冷集团在内的龙头企业通过收购其他中小企业提高市占率,整个日本预制菜行业的市场集中度不断攀升,从2005年到2016年,CR3从51.4%增长至59.0%,CR5从70.1%增长至79.2%。

但回到中国预制菜江湖,情况则复杂许多。

一方面,中国美食文化博大精深,八大菜系组成了中国餐饮市场的SKU。 比起美国人的冷冻披萨和预制沙拉,日本人的炒饭、拉面与天妇罗,中餐复杂的菜品与口味体系很难让任何一家预制菜企业实现无所不包。

另一方面,则是中国餐饮市场的分散性。 以味知香为例,尽管线下门店数量已经超越竞争对手,但市场份额还不到1%。

再次创业的罗老板有一句话说的很对,在问及20万家线下门店的目标时候,罗老板认为:“不仅在前端没有一个品牌来了解,在后端也没有人做这样一个事情。”在他看来,小到夫妻店都是潜在的机会。

对于中国预制菜而言,存在着一个典型的囚徒困境: 没有一家企业能做的了庞大的SKU,也没有一家企业能掌握极为分散的线下渠道网络。

或许可以这么理解,大多数的餐饮从业者都没能摸出消费者与市场的套路,而工业化似乎又是唯一能讲的故事。

毕竟,没有一个做餐饮的人不眼红肯德基与麦当劳。因为在疫情之下,你二舅开的面馆可能会倒闭,但你家门口的肯德基却一定不会。

在不确定的时代里寻找确定性,以预制菜为代表的工业化产品也自然成了餐饮人最好的寄托。

而要想实现工业化,必须先迈过规模化的门槛。

券商研究员们尽管在研报中写满了对预制菜前景的期待,但在建议关注企业里,大多还是将重点放在了那些速冻食品企业身上。

以安井食品为例,其滚动市盈率为60.71倍,市值四百多个亿,味知香滚动市盈率为42.39倍,市值接近60亿。国联水产直到今年第一季度扣非净利润才扭亏为盈,终于走出了连续三年亏损的泥潭。

在复杂的预制菜江湖上,市场有多爱速冻企业,对比安井食品和国联水产就可以看出。安井食品营收是国联水产的2倍,但市值却是国联水产的10倍.

而速冻食品的优势仅仅在于多年在渠道、产品研发与供应链积累下的综合能力,在分散的中国餐饮市场上,人们看中它们,仅仅是因为这些速冻企业是最有可能实现规模化的一批玩家。

更为关键的是,复杂的餐饮文化早就养刁了中国人的胃。当你从选择吃预制菜开始,你就已经陷入了一种被制造的健康与忙碌中。某种程度上,这是一种带着滤镜式的人间烟火气。

在南京某舌尖英雄的线下门店里,店主向财经无忌讲述了类似的故事。这位店主拿她的女儿举例,用来形容这场热潮:

“以前我的女儿只吃外卖,但现在有了预制菜,她会花上两三百买预制菜邀请朋友来家吃饭,拍拍照也蛮好看的。”

(文中涉及受访者均为化名)

评论