文|氨基财经

随时做好临床失败的准备,是研发创新药的基本素养。毕竟新药研发九死一生的故事,我们已经见过了太多遍。

如今在大药厂们扎堆的口服SERD(雌激素受体降解剂)领域,又一次得到了验证。

日前,赛诺菲口服SERD amcenestrant联合用药的临床失败。这是继3月单药临床失败后的又一次失利。基于此,赛诺菲决定停止所有amcenestrant的临床试验。

这意味着,赛诺菲在口服SERD领域彻底认输。实际上,赛诺菲不是第一个在SERD领域失利的大药厂,也不会是最后一个。

罗氏的口服SERD也显露出了危险的迹象,今年4月其口服SERD一项临床惨遭失利。重重失败在前,口服SERD的未来布满迷雾。

这,又是否会劝退国内包括益方生物、山东罗欣、浙江海正以及正腾康生物科技等希望入局的种子选手呢?

“理想”的掘金之地

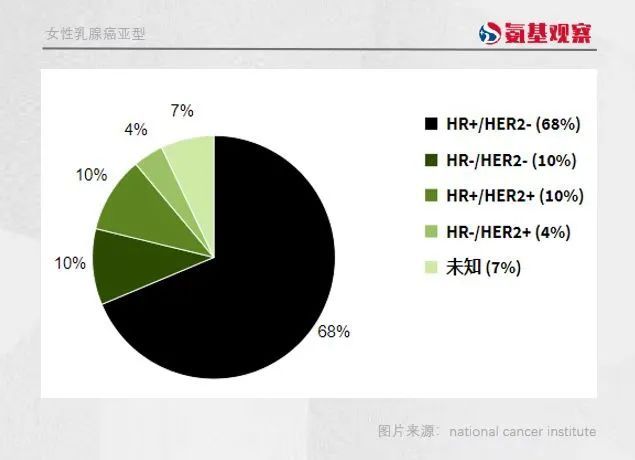

口服SERD备受药企关注也可以理解,毕竟其针对乳腺癌适应症患者规模最为庞大的亚型——HR+/HER2-,达68%。

所谓HR指雌激素受体。当癌细胞表面表达雌激素受体时,就可以被定义为HR+。

雌激素受体能够调节多种生理过程,例如细胞的生长、增殖、发育和分化。当雌激素受体为癌细胞所用时,就成为了癌细胞增殖的“帮凶”。因此,将癌细胞表面的雌激素受体降解或者抑制,就能够抑制肿瘤的生长。

针对HR+/HER2-乳腺癌的主要治疗手段是内分泌治疗,虽然选择性雌激素受体降解剂(SERD)并非首选,但地位举足轻重,市场规模也并不小。

SERD药物获批的仅有一款氟维司群,专利到期之前年销售额一度突破10亿美金,成功跻身重磅炸弹行列。但氟维司群的缺点显而易见:

首先,氟维司群的给药方式是肌肉注射,需要每月到医院进行注射,患者的依从性较差;

其次,目前批准的氟维司群剂量为500mg,使用更高剂量的氟维司群,可能会实现更好的雌激素降解,但肌内注射的给药途径限制了氟维司群加量的可能。

最后,氟维司群对ESR1突变患者的疗效并不好。

因此,如果能将氟维司群的缺点加以改进,研发出生物利用度更高、受体降解能力更强的口服SERD,必然会获得丰厚的回报。

此前杰富瑞的分析师预计,口服SERD如果能够成功问世,这类药物的市场价值至少在70亿至80亿美元之间。

也是如此,赛诺菲、罗氏、阿斯利康、礼来等全球大药企纷纷加入了口服SERD的研究中。

现实中的巨头屠宰场

不过,理想很丰满,现实很骨感。如今的口服SERD非但没能让巨头们掘金,反而成为了巨头们的埋骨之地。

在口服SERD上损失最为惨重的是大药企赛诺菲。

今年3月赛诺菲宣布,与单药内分泌治疗相比,SERD口服药amcenestrant治疗HR+/HER2-的局部晚期或转移性乳腺癌的II期临床研究,没能达到无进展生存期这一主要终点。

不过,当时的临床失利并没有给amcenestrant的未来彻底判了死刑。虽然单药失败了,但是还有联合疗法这根救命稻草在。

赛诺菲表示,还将在不同肿瘤特和使用不同标准的早期乳腺癌患者中,探索amcenestrant的疗效。

好景不长, 8月17日赛诺菲宣布名为AMEERA-5的三期临床试验中,amcenestrant联合CDK4/6抑制剂palbociclib,没能在晚期ER+/HR2-乳腺癌患者中达到预定的使用界限。

这也为amcenestrant的研发画上了一个句号。赛诺菲心灰意冷,将停止amcenestrant的全球临床开发计划。

对于赛诺菲来说,amcenestrant研发失败的影响不可谓不大。毕竟,amcenestrant是赛诺菲优先开发的六种产品之一,也被视为赛诺菲肿瘤管线潜在压舱石。

如今,未来压舱石惨遭塌房,赛诺菲的股价也随之大跌,截至8月17日收盘赛诺菲股价跌幅为5.87%。

赛诺菲不是口服SERD领域的第一个失败者,在其之前,阿斯利康、恒瑞医药等药企均已销声匿迹。

也不会是最后一个失败者。无独有偶,今年4月份,罗氏在一季度财报中透露,SERD药物Giredestrant在治疗乳腺癌的II期临床试验中没能达到改善无进展生存期的主要终点。

罗氏并未因为这次失败而砍掉Giredestrant管线。目前,Giredestrant正在进行另外两项III期试验,一项是与辉瑞的哌柏西利联合作为转移性乳腺癌的一线治疗,另一项为辅助治疗早期乳腺癌。

有一次失败的经历在前,叠加赛诺菲的失败的阴影,无疑也让Giredestrant的未来迷雾茫茫。

胜利者也一无所获

当然,口服SERD药物研发也有成功例子,但也实属“偶然”。

2021年12月,Radius公布了口服SERD药物Elacestrant的临床三期数据:

在总人群和ESR1突变患者中,与标准治疗组相比,Elacestrant将患者中位无进展生存期从1.91个月延长到了2.79个月,将疾病进展或死亡风险显著降低30%;

在ESR1突变亚组患者中,与标准治疗组相比,将中位无无进展生存期从1.87个月延长到了3.78个月,将疾病进展或死亡风险显著降低45%。

Elacestrant已于6月向FDA提交了新药的上市申请,用于治疗ER+/HER2-晚期或转移性乳腺癌患者。

虽然Elacestrant成为了第一个疗效高于氟维司群的口服SERD药物,但是投资者对此却并不买账。在Elacestrant临床数据公布后,Radius 股价反而大跌44.3%。

因为在入组患者上,Elacestrant要求极为苛刻,需要患者接受了 1-2 线内分泌治疗,接受化疗次数在一次以下。

且入组患者中,有47.8%的患者携带了ESR1突变患者,这就可能导致在适应症上Elacestrant只能用于ESR1突变患者。

这一部分患者群体要小得多,因而Elacestrant的想象空间也就大打折扣。

此外,从临床数据上来看,虽然Elacestrant达到了临床终点,但在总人群中仅仅给患者带来了不到一个月的生存期延长,对于患者来说,这是否具有临床价值还值得商榷。

今年6月份,Radius以8.9 亿美元的价格私有化。看起来,即便Elacestrant抢占了先发优势,实力不够硬也还是不能让投资者认同。

后来者的路怎么走?

虽然口服SERD药物充满变数,但仍然还有不少玩家蓄势待发。

海外,阿斯利康的AZD-9833和礼来的LY3484356都已经启动了三期临床研究。国内,研发进度较快的益方生物,也已经进入了临床一期。

但是,对于这些玩家来说,不得不面对一个现实的问题,口服SERD的未来还有未来吗?

从研发角度来说,赛诺菲的折戟虽然并不意味着,已经为口服SERD画上了问号。但对于后来者来说,必然会十分忐忑。

对于众多药企来说,是像Radius一样收紧入组人群要求“苟”到成功,还是像罗氏、赛诺菲一样坚持到最后,也是一个需要深思的问题。

退一步来说,即便口服SERD能够在国内上市,其后续的商业化预期也要画上一个问号。

原因在于,目前氟维司群专利期已过,国内正大天晴、豪森药业的仿制药已经纷纷上市。拼价格,口服SERD的优势并不比氟维司群大。

拼效果,目前看来,首个成功Elacestrant的效果没有比氟维司群高出太多。这种情况下,患者是愿意选择价格更优惠的85分产品,还是愿意选择90分的高价产品,答案还未可知。

打铁还需自身硬,口服药SERD的未来如何,最终还是要取决于药企能将出多将其口服SERD效果提高多少。

评论