文|红餐网

距离味知香上市已经过去一年多,作为“预制菜第一股”,味知香的市场表现究竟如何?本文尝试从味知香的发展现状来分析其布局预制菜赛道的优劣势。

2021年4月27日,味知香在上海证券交易所正式上市,成为A股第一家半成品菜上市公司,可谓是风头无两。

如今,时间过去一年有余,“预制菜第一股”味知香竟然不香了?遭股民吐槽“你的自信来自哪里?”

股价连跌一年,股民吐槽“你的自信来自哪里”

近日,有投资者在互动平台上对味知香提问称:“你说要深耕主业做大做强,为社会行业发展做贡献,你的自信来自哪里?线下发展缓慢,线上做不过,新产能迟迟不见公布,不要拿国内外的消费需求作比较,文化不同消费理念也不同,国内受制于囗味的多样性,差异性,集中度末来不一定能实现较大的提升,你拿什么为(投资者)寻求更多回报?看看股值持续下跌被投资者抛弃的原因吧?”

对此,味知香回复表示:“千里之行始于足下,行业的发展尚需耐心,公司的发展尚需时日。二级市场股价波动受多重因素影响,公司一直致力于稳健经营,按照公司既定战略提升公司业绩,回报广大投资。”

投资者如此吐槽,其实也情有可原,味知香股价自2021年5月19日最高点的138.8元一路走低,截至2022年8月19日收盘,其股价为56.55元,总市值为56.55亿元,相比高点合计跌幅超过60%。

股价一路走低,不少投资者被套牢,不知何时解套,抒发抒发怨气,实属正常。

刨除二级市场的原因,与之对应的是,味知香在2021年营收虽有增长,但利润增速开始下滑。

根据2022年4月28日味知香发布的2021年年度报告显示,在2021年报告期内,味知香实现营收7.65亿元,同比增长23%;实现净利润1.33亿元,同比增长6%;扣非净利润1.224亿,同比-1.36%。

其中2021年第四季度营收1.94亿元、同比增长20.33%,归母净利0.3亿元、同比-2.9%,四季度毛销差下降、管理费用率提升导致利润增速慢于收入。

对于营收增势良好,净利润只是微增的情况,味知香解释称,报告期内,受新冠疫情零星散发、上游原材料上涨、部分期间费用增长等因素,公司净利润受到一定影响。

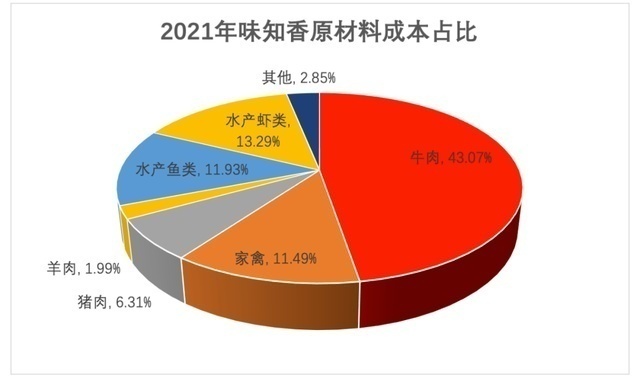

味知香原材料成本占主营业务成本的90.93%,其中肉禽类成本占比62.86%,鱼虾类占比25.22%。味知香采购的家禽类细分品种较多,其中占比较大的鸡大胸采购价格与农业部发布的白条鸡批发价相比,基本都低于市场价。

味知香虽然毛利不高,但上游原料整体较分散,具备一定的议价能力,有按月结算、款到发货、开据发票后的周四支付等3种采购账期。味知香建立了供应商名录,根据原材料性质不同,采取不同的采购策略,优化采购成本。

资料来源:味知香年报,红餐产业研究

肉禽类是味知香最主要的营收品类,占据总营收比重的70%左右,2021年实现收入5.33亿元;其中牛肉类实现收入3.55亿元,占全年主营业务收入的47.10%。

味知香从农贸市场起家,通过零售渠道(经销商和加盟店)辐射C端市场。但近些年经销商的收入的占比不断减少,其年报显示,2016年味知香经销收入占比高达72.49%,但是到了2021年,经销商收入1.30亿元,仅占全年主营业务收入的16.99%。

截止2021年底,味知香已拥有1319家加盟店,合作经销店572家,构建了以农贸市场为主的连锁加盟生态圈,近距离触达消费者。味知香加盟店营收占比也从2016年的3.71%,增长至2021年45.99%,达3.47亿,占到公司近一半的收入。

此外,味知香主要市场在华东地区,销售占比始终维持在96%以上,具有明显的区域性。为此,知味香表示,公司在建新产能战略储备,同步区域化拓展、全国性布局。

在预制菜赛道,味知香颇有竞争优势

味知香成立于2008年12月,是中国市场从事预制菜研发、制造的较大规模企业,在各大城市开设味知香门店1600余家,并且于2021年在上交所成功上市。

虽然自上市之后,股价从最高点腰斩,但味知香在预制菜赛道颇有竞争优势。

产品端:味知香产品覆盖多个品类,现有8大产品线和300多种产品品类,覆盖肉禽类、水产类及其他类,产品丰富满足消费者多样化需求。味知香产品体系以“味知香”和“馔玉”两大核心品牌为主,还开发了“味爱疯狂”,“搜香寻味”,“味知香工坊”等新设品牌。

渠道端:味知香线上线下一体化布局,加速B、C端渗透,主打C端零售,目前B端、C端大致为3∶7。截至到2021年底,味知香已拥有1319家加盟店,合作经销商572家,构建了以农贸市场为主的连锁加盟生态圈,近距离触达消费者。线上布局初具雏形,2021年公司组建电商团队,初步拓展线上渠道,产品以自营旗舰店的形式在天猫、京东等平台展开销售“味知香”品牌预制菜。2021年,电商渠道实现营收1522万元,占主营业务收入比重2.5%。2022年一季度,公司电商渠道主营业务收入占比1.1%。

供应端:味知香自建较为完善的冷链物流配送体系,配送方式以自营物流为主、第三方物流作为补充,从客户下单到产品出库、装车运输、配送签收耗时较短,形成了对于同行业其他企业难以替代的优势。

产能端:截至2021年末,味知香现有产能1.5万吨/年 (肉禽类10500吨,水产类4500吨),产能利用率为128.2%,已经实现满产满销;产销率一直保持在100%左右的水平,产销情况良好。公司上市募投建设的年产5千吨的食品用发酵菌液及年产5万吨发酵调理食品项目厂房主体工程已经完工,该项目建成投产后,味知香产能将从现有的1.5万吨/年提升至6.5万吨/年,公司产能瓶颈有望突破。

品牌端:味知香深耕预制菜行业14年,在行业中处于领先地位。在A股上市后造势能力更强,特别在华东长三角地区知名度很高,也是未来向全国进行拓展的基本保障。通过门店形象展示,给与销售网点宣传物料支持,聘请代言人,投放广告等来强化品牌定位。

味知香在2021年年报中,对公司2022年的经营规划也做出过部署,主要包括五个方向:

1、加大网络布局。

公司发展主要立足于长三角市场,进入资本市场后,品牌知名度明显提升。目前,行业空间广阔,随着行业的快速发展,市场竞争也将随之进一步加剧。公司将加大业务扩张力度,大力布局销售区域,强化营销网络建设,进一步挖掘潜在目标市场,加大市场覆盖面,提升市场占有率。

2、优化供应链。

公司通过打通上游优质采购、自有生产基地配合自有冷链物流体系快速高频配送、冷链系统保鲜把控品质与安全,为客户高效率输送优质产品,深度改善客户体验。持续致力于高效率、低成本、高质量的供应链体系建设,用优质、高效、快捷的标准不断完善自身供应模式,实现对用户需求的满足,力争为未来全国化布局奠定良好的基础。

3、加强新产品研发。

公司将专注主业,持续提升研发投入,在消费场景的基础上,针对B端和C端渠道特点,积极推新创造新需求,开辟新的利润增长点。针对公司已经占据优势的战略品类,继续迭代出新,巩固公司差异化核心竞争力。

4、BC端并进。

目前公司已建立“味知香”和“馔玉”两大品牌为核心的产品体系,分别针对C端和B端客户,满足差异化需求。坚持B、C端并进,双渠道同步发力,不断提升品牌知名度,品牌势能有待进一步释放。

5、持续打造组织能力。

随着公司业务扩张,推进战略布局落地,在多方位人才储备的基础上,公司将进一步强化组织能力打造。公司将以客户为导向,聚焦核心业务,不断优化组织结构,精干小部队作战,小单元发展,提高人效与团队协同效率。

结语

目前,预制菜赛道火热,但发展较为分散,行业集中度不高,品牌区域性等特性,加之预制菜行业的上游为初级农产品,受供需影响价格波动较大,在预制菜生产过程中,原材料在总生产成本中占比较高,导致行业易受原材料价格波动影响,这也在味知香的年报中,有所体现。

此外,部分包材、人工、物流费用都有不同程度的上涨,多数企业均有不同程度的调价以应对成本上涨压力。

在加强原料战略储备的同时,预制菜企业也必须强化供应链管理,有效提升运营效率,在持续改进中不断扩大企业效益。

评论