记者 |

继去年因计提股份支付费用导致亏损后,今年上半年,铂力特(688333.SH)又计提大笔股份支付费用,交出了一份净亏损0.39亿元的半年度“成绩单”。

在年报中大额计提股份支付费用直接致使业绩亏损,此举在A股市场并不多见。“一般来说,上市公司的股份支付可被视为高管酬劳的一部分。如果高管既得了股权激励,又拿了高工资,上市公司的净利润实打实却受到了影响,只能由全体股东去承担,是不合理的行为。”一位上市公司领域资深人士告诉界面新闻。

铂力特于2019年7月登陆科创板,上市前两年实现盈利共计1.61亿元,而2021年至今已亏掉0.92亿元。

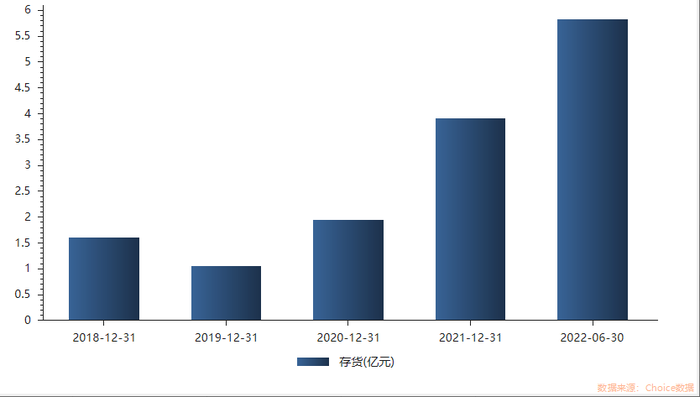

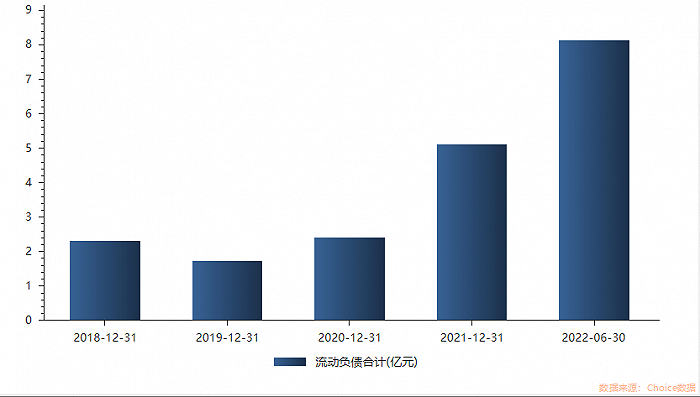

亏损同时,铂力特存货余额大增49%,流动负债大增59%,多名大股东上半年减持套现。谁真正在这家上市公司中获益?所谓“科创板3D打印第一股”的未来又在哪里?

再次计提大笔股份支付款致亏损

财报显示,今年上半年,铂力特实现营收2.77亿元,同比增长92.8%;亏损0.39亿元,上年同期亏损0.79亿元;实现扣非后净亏损0.59亿元,上年同期亏损0.89亿元。

铂力特称,公司实现营收同比增长系公司产能扩大及市场推广力度加大,3D打印定制化产品和3D打印自研设备的营业收入均实现增长所致。报告期内公司营业毛利率49.91%,较上年同期基本持平。净亏损主要系计提股份支付费用0.84亿元所致。

值得一提的是,2021年,铂力特也曾因计提股份支付费用1.73亿元,导致年内公司业绩亏损,这也是公司上市后首次年度业绩亏损。

对于铂力特上述行为,有投资者向界面新闻表示:“铂力特的这种行为,是严重侵犯中小股东权利,没有形成同股同权。因为,上市公司以提高费用,计提股权投资款,变相地将企业近年来的利润,转移到以大股东为主的少数管理层手中。看到其投资价值的中小投资者,仅仅是等了一个寂寞。在目前,监管大力保护中小投资者利益的大环境下,这种明目张胆的‘洗钱’行为非常少见”。

界面新闻记者还注意到,在去年实施的股权激励中,上市公司实际控制人、董事长薛蕾,公司三名副总经理杨东辉、赵晓明、贾鑫受益最多。按照目前股价进行估算,四人仅此次股权激励的股份市值就超2亿元。

此外,即便实行了1.73亿元的股份支付,上市公司高层身价直接飙升,2021年内相关人士获得的报酬也只多不少。

因2022年上半年铂力特未公布关键管理人员报酬情况。界面新闻对比了2021年与2020年相关数据,在股权激励中的相关人员2021年内从公司获得的税前报酬总额合计635.03万元,2020年该数值为616.88万元。

对此,一位上市公司领域研究人士认为,“一般来说,上市公司的股份支付可被视为高管酬劳的一部分。如果高管既得了股权激励,又拿了高工资,上市公司的净利润实打实却受到了影响,只能由全体股东去承担,是不合理的行为。”

值得一提的是,与去年末对比,半数上市公司大股东进行了减持套现。其中,2021年末,董事雷开贵持股2.49%,到2022年上半年末减持至2.39%;原第三大股东上海高毅持股4.7%减持至3.71%;原第五大股东西安高新风投公司持股2.9%减持至2.83%;原第四大股东西工大资管、原第八大股东萍乡博睿已退出前十大股东席位。

存货上升,负债加重

铂力特财报背后的“隐忧”不仅于此。

首先,公司应收账款同比上升。2021年末,铂力特应收账款2.82亿元,到2022年上半年末上升至3.54亿元,增长26%。

铂力特称,尽管公司主要客户多为国内大型集团公司及其下属单位、科研院所等,资信状况良好,且报告期内公司实际发生坏账损失较少,但仍存在部分账款无法收回的风险。

其次,公司更为重要的存货指标大幅上升。铂力特2019年登陆科创板,当年末公司存货1.06亿元,到2020年和2021年末分别为1.95亿元和3.91亿元,今年上半年末其存货已上升至5.83亿元。

在主业持续亏损的前提下,铂力特存货指标大幅上升,其风险不容忽视。

同样大幅增长的还有负债水平。截至今年上半年,公司账面上的货币资金余额1.35亿元,流动负债合计8.13亿元。

另外,公司2022年上半年经营活动产生的现金流量为净流出0.85亿元,同比流出增加0.13亿元。

界面新闻还注意到,在铂力特旗下五家子公司中,上半年全部为亏损或零营收状态。

评论