文|贝克街探案官 鲁镇西

2022年9月,多家造车新势力公布了8月交付数据。埃安、哪吒、零跑位列交付量前三名,同样位列同比增速前三名,分别为27021辆、16017辆、12525辆。

从排名不难发现,造车新势力的销量排名发生较大变动,高端新能源汽车市场竞争较为激烈,伴随一二线城市新能源汽车渗透率已相对较高,逐渐显现阶段性瓶颈。但是中低端新能源汽车市场空间大、竞品相对较少,而且伴随三四线城市新能源汽车加速渗透,越来越多的造车新势力集中于这一领域。

各家车企在争夺市场的过程中,也逐步向消费者更加清晰地展示了行业发展的现状。首先是智能驾驶、智能座舱尚处于起步阶段,消费者做决定时在这方面的考虑很小。其次是汽车电动化发展至今,在电机、电池还是电控等方面同质化现象越来越严重。

厂商之间想要做出差异化亮点需要较高的研发效率、较强的成本控制与较深的技术积累,比如理想在8月份销量下滑较为严重,除了公司新车型L9、L8对老车型理想ONE的客户分流外,还要面临包括AITO问界M5、M7在内的新车型瓜分市场。

AITO背靠华为这一强品牌,无论是渠道还是技术都具有较高的市场认可度,能实现当月销量破万也就不足为奇了。但是零跑的异军突起,却极大地吸引了市场的目光,甚至很多人根本都不知道这家公司。

一切,都离不开大华股份

成立于2015的零跑,单纯从销量上来看,已经连续两个月超过“蔚小理”这些一线新势力了。公司今年8月顺利通过港交所聆讯,9月20日正式招股,不可谓不快。

销量反超“蔚小理”,拿着较为靠谱的成绩单冲击港股成功,成立7年的零跑看来得有点真本事,要不然怎么这么能打?

按照公司招股书,零跑汽车的创始人朱江明,之前在大华股份担任CTO和副董事长,技术出身的老板,一般都特别喜欢以技术发家。零跑汽车目前已经掌握了自研智能驾驶芯片和CTC(cell-to-chassis)电池底盘一体化技术。公开资料显示,零跑汽车在技术积累方面如此迅速,和创始人前东家大华股份的无条件支持密不可分。

实际上,在零跑汽车的股东里,也不乏大华的身影。零跑2015年成立时,累计1亿元的注册资本,有3300万元是大华给的,创始人朱明江出资额仅为2000万。

同时,作为安防领域的龙头企业,大华股份又在摄像头、视觉算法方面具有较深的积累,而且大华子公司华锐捷已经量产了L2+级辅助驾驶系统和智能泊车系统,并在车载相机、毫米波雷达、超声波雷达、域控制器等核心零部件方面和零跑汽车合作。

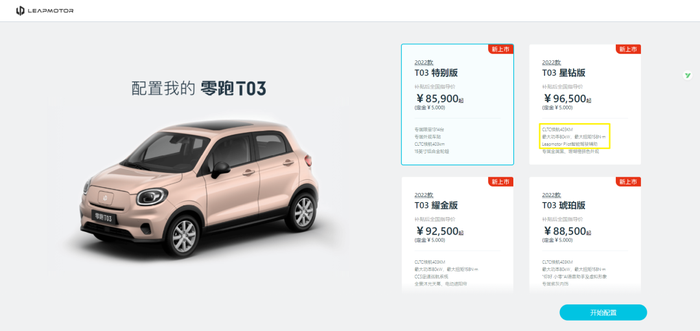

在此背景下,零跑汽车具备了“全局自研”能力,得益于大华在L2级别的现有技术积累和双方的深度合作,零跑在落地L2自动驾驶方面,节省了极大的人力物力和时间成本,最为直接的表现就是公司售价不到十万的T03,同样可以拥有L2级智能驾驶辅助等功能,而且续航里程达到400公里,这个里程用作城市代步车绰绰有余,甚至还能来个短途旅行。

如此看来,零跑的卖点就是极致的“性价比”,在电动车同质化越来越严重的今天,便宜,确实是硬道理,而且10万元以下的电动车市场,恰巧此前一直被车企忽视,零跑在这个领域占尽了先发优势。尤其是这两年油价越来越高,燃油汽车通勤成本也越来越高,用一辆价格不高,还具备L2辅助驾驶功能的电动车替换燃油车,未尝不是“持家”的表现。

而且在下沉市场“消费升级”的大环境下,不到十万元体验“最新潮”的技术,对消费者而言也颇具吸引力。正如我们4月说过的《电动车的魅力,还是低价!》。

基于上述种种,零跑销量反超“蔚小理”,自然也就容易理解了,但是销量增长,不意味公司打造了爆款,也不能帮助企业解决根本问题——盈利。

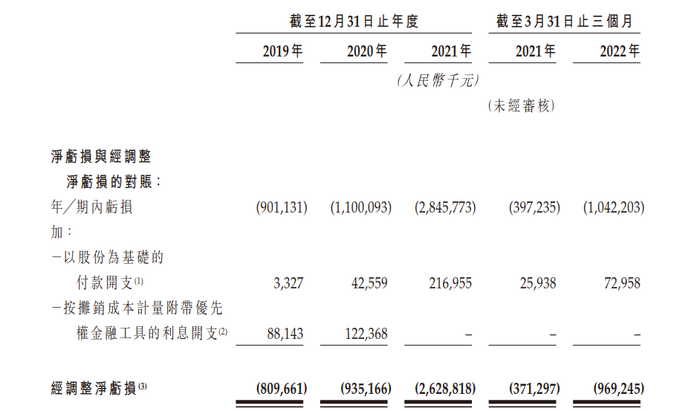

根据公司招股书,零跑2019年至2021年连续亏损,累计约为48.47亿元,不可否认,零跑确实在大华的帮助下迅速完成销量逆袭,在2021年合计交付43,748辆汽车,较2020年交付的8,050辆汽车增长443.5%。

2022年至今,公司汽车销量屡创新高,但是和其他造车新势力一样,销量并没有产生利润,今年一季度公司再度亏损9.69亿元,同比增长近3倍,不得不让市场担忧公司盈利能力是否能有效改善。

增量容易,增利难

或许是看清了现状,零跑在招股书中再次强调:“公司致力于在中高端主流市场,提供功能丰富、卓越性能、价格主要介于15~30万元的智能电动汽车”。

换言之,售价不足十万的T03根本不是公司未来发展主要方向,即便是目前已经成为国内第三畅销车型,于零跑汽车而言,也不能解决其根本问题。

截至2021年底,公司已经交付S01、T03及C11等三款智能电动汽车,若不计产量越来越低的双门轿跑S01,目前主力车型只有两款,公司未来计划以每年一到三款车型的速度于2025年底前推出八款新车型,建立丰富且持续扩展的智能电动汽车产品组合,以进一步向中高端主流新能源汽车市场渗透。

于是公司推出了最高售价近23万的零跑C11、27万的零跑C01,但俗话说“由奢入俭难”,主打性价比的零跑,中高端车型销量目前还是个迷。

未来的事交给时间,我们仅以现有数据来看,由于主打性价比,虽然零跑2019年至今汽车销量越来越高,但是公司营收水平距离“蔚小理”差距依旧十分明显。即便是营收爆量的2021年,零跑不过入账31.32亿元,但是当年蔚来的营收高达361.36亿元,尚不足后者的十分之一,且当年亏损高达28.46亿元,不客气地说,零跑2021年每卖一台车,就立刻亏一台车。

这种背景下,零跑研发经费连续三年增长,但是绝对值总和仅为13.87亿元,而蔚来仅2019年一年的研发投入就达到44.29亿元,作为零跑创始人朱江明真正的目标,特斯拉近几年的研发投入折合人民币超过300亿元,不知作为赶超者的零跑,如此研发是已经躺平了,还是觉得大华的老本儿够吃。

由此可见,零跑汽车销量反超“蔚小理”很容易,但是决定企业未来长期发展的决定因素,研发层面的投入不得不令人担忧,尤其零跑一直宣称自己是“全域自研”,即电动车从里到外全都是自己设计,但是三年的累计研发投入,尚不足以和“非全域自研”的蔚来,一年的研发投入抗衡,如何能让市场认可?

CTC还没落地,CTB技术又出现了

鉴于目前电动车行业现状,大部分消费者,尤其是下沉市场消费者,对电动车有一种天然的抵触情绪,尤其是今年先后爆出专业车手林志颖驾驶特斯拉撞击起火,混动版雷克萨斯LM起火导致一死两伤,更将电动车安全性,扔进了一个全所未有的舆论漩涡。

根据欧盟科学院院士、中国科学技术大学教授、国家“973”计划首席科学家孙金华透露了一组数据,2021年度,全国发生电动汽车火灾事故3000余起,根据接近800万辆的“纯电动”新能源汽车保有量计算,着火概率约为0.03%+,而传统燃油车年火灾事故率为0.01%-0.02%。

如何提升电动车安全性,已经不再是企业的工作重点,而是全社会关注的焦点。想要真正提升电动车安全性,降低火灾事故率,就要在电动车电池上下足功夫。

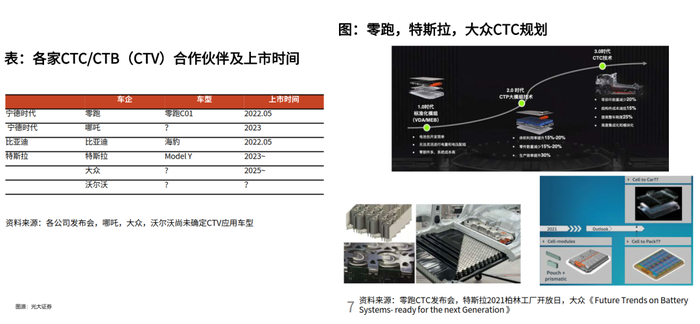

回顾动力电池发展路径,经历了从CTM到CTP、CTC后,商用电池已经从电芯集成在模组上的集成模式(CTM),演变至跳过标准化模组环节,直接将电芯集成在电池包上(CTP),采用这种模式的电池,较传统体积利用率提高15-20%,零件-40%,生产效率+50%,能量密度200Wh/kg+,但随之而来的就是安全性面临挑战。

而CTC则是电芯直接集成于车辆底盘的工艺,目前采取CTC工艺的车型分别为特斯拉22年版Model3/Y和零跑的C01,只是在CTC还没有完全落地的时候,比亚迪就推出了CTB(Cell To Body)技术——一种电池车身一体化的新型电芯集成方式。

采用这种集成模式的车型,直接将电芯集成于电池上盖,再将电池包作为整体安装至车身,即动力电池是一个整体,结构为电池上盖——电芯——托盘组成,且与车身地板是分开的。这种集成方式,较直接与车身合为一体的电池,似乎更让人放心一些。

与CTP技术相比,CTB将原来的“电池上盖-电芯-托盘”的三明治结构转向了“车身踏板集成电池上盖-电芯-托盘”的整车三明治结构,在结构上更加简化直接,减少了因车身与电池盖相连接而导致的空间损失,有望进一步提高整体的空间利用率。并且在这种结构模式下,电池不仅仅是能量体,同时也作为结构体参与整车传力和受力,能够使得整车侧柱碰侵入量减少45%。

此外,CTB技术实现了车身与电池系统的高度融合,整车扭转刚度提升一倍。搭载CTB技术的纯电动车型,车身扭转刚度可以轻松超过40000N·m/°,而整车扭转刚度的提升能够有效抑制车身振动,能够更好地在实际场景中的连续减速带、鹅卵石等特殊路况中应用。

在抗压方面,紧密排列的刀片电池、上盖板和底板组成。“类蜂窝”三明治结构具有更好的安全性,能够实现电池系统结构强度的突破,相关的测试数据表明,搭载CTB技术的海豹车型已经顺利通过50吨重卡碾压的极端测试,表明能够在更严苛复杂的条件下应用。

基于CTB的技术优势,海豹车型还采取了高电压电驱升压的方案,能够实现15分钟充电里程超300km。

而采取CTC技术的零跑,据其宣传称在开发过程中针对于智能动力CTC技术,进行了多轮严苛试验,如底部球击、挤压、热扩散等将近30项试验,确保电池安全,其中有8项安全测试结果远超国家标准。

单从宣传数据上来看,二者不分伯仲,但是叠加比亚迪刀片电池此前积累的行业口碑,CTB的市场培育速度,或许比CTC更快。只是这一切尚需实践检验,我们也将持续关注。

评论