文 | 来咖智库 龚岩

编辑 | G3007

开放加盟一小步,喜茶下沉一大步。近日,喜茶宣称,将开放加盟,在非一线城市展开事业合伙业务,并在多方面为合伙人提供支持。

昔日“浓眉大眼”的茶饮高端连锁品牌喜茶开放加盟一事,在茶饮行业里还是引发了不少的关注——此前,对低线用户的“爱搭不理”似乎让喜茶感受到了战略发展上的掣肘,要知道最近在港交所递交招股书的蜜雪冰城,依靠2万+加盟商仅在2021年就吸金超过70亿元,公司营收在2019-2021年的复合增速达101.3%。

还未上市的喜茶,不知道能否可以有相同的盈利能力,但从动作上看明显感受到了压力。今年年初先是下调了商品价格,定价均不超过30元,现在从未松口的加盟也放开了。

本质上看,加盟的放开是喜茶对自身经营策略的重大战略调整。但是,从没搞过加盟的喜茶,能抄好蜜雪冰城的作业吗?

蜜雪冰城,搞的本质上是B端的生意。

通过拆解蜜雪冰城的招股书,我们发现这家卖饮料的公司其实赚的是加盟商的钱——95%以上的收入来自加盟商,其中,食材占了69.89%;包装材料占了17.19%;设备占了6.72%。

从发展路径上看,喜茶和蜜雪冰城的基因存在明显不同,所以这个作业可能也不好抄。我们试图从以下几个方面来进行对比分析:

1、线下开店选址的思路;

2、主要的盈利模式和产品定价策略;

3、对资本的依赖程度不同。

01、完全不同的选址思路

喜茶一开始就挺进一线城市的核心商圈,在繁华的CBD或者热闹的购物中心,都经常看到年轻人在喜茶门口排长队的情况。

此前,喜茶为了维护自己高端品牌的形象,并保证品牌的稳定运营,均采用直营模式,且门店点位率先抢占一、二线城市的商超或写字楼等消费水平较高的区域。开店位置对现制茶饮店至关重要,位于人流密集点位的门店能够覆盖并服务更多的消费者,从而带来更好的业绩。另外,布店位置需考虑人流的可支配收入和消费支出水平,如高价格带的茶饮品牌往往需布局在高端商场,走性价比路线的茶饮品牌可布局在写字楼附近等。针对高端茶饮,物业开发商可能会认为具良好的品牌影响力的茶饮门店会给商场引流,因此提供更优越的店位置和更实惠的租金。

但蜜雪冰城从一开始走的就是“巷战”路线,也并没有把自己的品牌形象往“高端”、“消费升级”上去打造。开店的位置往往选择在居民区、大学周围以及靠近核心商圈的小路——在成都西南财大蜜雪冰城把店开到了女学生宿舍楼下,在北京的对外经贸大学里,本就不大的校区就有三家蜜雪冰城。

就单店面积来看,蜜雪冰城的面积要远远小于喜茶,一般只有一个点单的柜台供支付和取餐。喜茶的单店面积则要大得多,通常除了茶饮柜台还有甜品、冰淇淋的柜台,同时店面还提供了有座椅的休息区给顾客。从选址上看,喜茶周围是星巴克、瑞幸、屈臣氏等品牌,而蜜雪冰城更多与一些没有品牌的小餐饮店、杂货铺等排在一起。

简言之,喜茶是“阳春白雪”,蜜雪冰城则更“下里巴人”。

02、低价质优VS高端品质

目前,国内的宏观消费环境已经发生了大的变化。这部分我们将在第三部分展开论述,先说结论,此前一直“浓眉大眼”的喜茶和奈雪的茶都降价了。

2022年2月24日,喜茶官方公众号发文称2022年将不再推出单价在29元及以上的饮品;3月17日,奈雪的茶也在官方公众号发文,公司从1月开始已推出9-19元的“轻松系列”,在不改变原料品质的情况下每月上新单价在20元以下的新品。

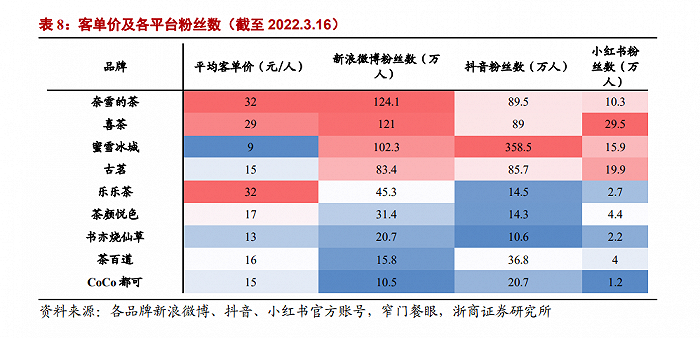

相比之下,蜜雪冰城的价格就要便宜得多,一般来说都不会超过10元。下图是浙商证券统计的各个品牌的平均客单价,其中奈雪的茶以32元/人的价格排在第一,其次是喜茶29元/人,蜜雪冰城9元/人的客单价则是最低的。

正如前文所提到的,蜜雪冰城赚的是加盟商的钱。那么为了更好地服务加盟商,控制品质,其实蜜雪冰城在供应链和物流上练了很多“内功”。公司针对供应、生产、仓储、配送、门店销售五大环节,分别制定了质量控制制度。供应商管理体系从到货验收、虫害控制、原料追溯等角度监控供应商质量。生产方面,公司制定了完善的卫生标准操作程序,仓储环境方面,公司建立了仓储物流管理制度。

首先,根据招股书,目前,蜜雪冰城已在上游重要原料产地建厂。包括四川安岳柠檬初加工生产基地,通过当地采购当地加工,减少运损降低采购成本。

其次,核心食材的自加工。公司目前在郑州还有有252亩智能制造产业园,13万平全自动化生产车间,已实现固体饮料、风味饮料浓浆、果酱等核心食材的自产自销,降本增效、保证食材稳定供给和品质。主要产品的生产工艺流程成熟,规模效应显著。

第三,自建物流。蜜雪冰城在焦作、成都、佛山、沈阳、乌鲁木齐等地建立了五大中央配送中心(CDC)以快速支持加盟商的需求。

03、用户从消费升级走向降级

进入下半年,大家更多的感受是不敢消费了。目前整体的消费环境已经发生了逆转。过去几年精准“收割”中产阶级人群的新消费赛道的体感温度,从“滚烫”跌至“冰冷”,因为大家的消费意愿都一再缩减,尤其针对超过日常刚性需求的高消费,受到的影响不言而喻。根据国家统计局数据,前三季度支撑高端消费的城镇居民人均消费支出22385元,增长1.8%,扣除价格因素,实际下降0.2%。

过去几年,在消费升级的东风之下,高端连锁茶饮品牌此前是饱受资本追捧的。从资本的层面来看,喜茶恐怕是最早获得大资本青睐的。

根据其官网信息,早在2016年喜茶就获得IDG资本及天使投资人何伯权一亿元的投资。此后,在2018年4月份,获得美团龙珠、黑蚁资本4亿元的B轮融资;2019年,腾讯投资、红杉资本中国对喜茶进行B+轮融资;去年3月份,高瓴资本和Coatue联合领投,至此喜茶完成C轮融资。喜茶最近的一次融资在2021年7月,彼时完成D轮5亿美元融资,投后估值已达到600亿元,资本阵容包括IDG资本、美团龙珠、红杉中国、高瓴等知名投资机构。

新消费与消费升级深度联动,风险投资闻风而动,资本过处,新茶饮行业迅速起势。

以另一家公司奈雪的茶为例,公司在多轮融资后于2021年6月在港交所上市,成为成为“全球茶饮第一股”。根据其招股书显示,2017年到2020年间,奈雪共完成了五轮近13亿元融资。其中,仅在2020年,奈雪就完成了三轮融资,深创投、弘晖资本和太盟投资集团(PAG)分别于4月、6月和12月向奈雪投资2亿元人民币、500万美元和1亿美元。

但茶饮,这终究是一个需要赚钱的生意。奈雪的茶呈现一直亏损的状态,让二级市场投资人根本不信新茶饮的故事。

在2018~2020年,奈雪的茶亏损分别为6973万元、3968万元和2.03亿元,短短三年累计亏损额超过三亿元。2021年6月,奈雪的茶成功敲钟。然而,其2021年年报显示,上市9个月后,亏损仍达1.45亿元。

奈雪的茶上市之后,股价一路向下,股价可以说是上市就是巅峰,从最高的19港元下跌至5港元。同样受到风险投资喜爱的喜茶,到底更像奈雪的茶,还是更像蜜雪冰城?

再对比一下蜜雪冰城,对资本的依赖度可以说是极度低。公司成立25年以来,直到2021年才进行首轮融资拿了资本的钱,2021年1月由美团龙珠和高瓴领投,CPE源峰等机构跟投。当时公司融资金额超20亿元,美团龙珠和高瓴单笔都投入10亿,蜜雪冰城投后估值达到200亿元。

结语

低价质优,是蜜雪冰城成功的核心要素之一。公司薄利多销的盈利模式吸引了庞大的粉丝基础,继而吸引更多加盟商,从而扩大渠道和门店规模,随之摊平原料固定生产成本、扩大利润空间,形成了商业生态的闭环,从而带来了极为强大的盈利能力。

而喜茶和奈雪的茶,本质上都是乘着消费升级的东风,依靠多轮融资和资本背后各种资源、力量的加持,走向了资本市场。

喜茶方便表示,开放加盟的目的是为了让更多的消费者能喝到喜茶,并强调喜茶会对事业合伙人进行严格筛选,不仅要参加培训考核,还得在门店工作超过3个月,认同喜茶的品牌精神和企业文化。

但是,从没搞过加盟的喜茶,能抄好蜜雪冰城的作业吗?

评论