记者|张乔遇

近日,上海南芯半导体科技股份有限公司(简称:南芯科技)冲上交所科创板已遭到监管两轮问询,针对公司的销售模式与客户、业务主体入股等方面提出共计22问。

上市前,阮晨杰以直接和间接的方式合计控制公司36.20%的股份,系南芯科技实控人。公司股东阵容豪华,其中红杉瀚辰持股6.55%,上市公司安克创新(300866.SZ)持股5.25%,OPPO通信持股4.17%,维沃通信持股3.46%,英特尔持股3.33%,小米基金持股2.37%,紫米电子持股1.97%。另红杉资本中国基金董事总经理WENJI JIN还任南芯科技董事。

曾陷小米自研芯片争议

南芯科技的主营业务为模拟与嵌入式芯片的研发、设计和销售,目前在电源管理领域实力较强。

公司现有产品已覆盖充电管理芯片(含电荷泵充电管理芯片、通用充电管理芯片、无线充电管理芯片)、DC-DC芯片、AC-DC芯片、充电协议芯片及锂电管理芯片。2019年至2021年,南芯科技充电管理芯片收入占主营业务收入的平均比重超75%,是南芯科技主要的收入来源。

2019年至2021年,南芯科技的营业收入分别为1.07亿元、1.78亿元和9.84亿元,扣非后归母净利润分别为-1160.96万元、-1407.24万元、2.37亿元。2021年,公司营收同比大增452.81%,扣非后归母净利润直接扭亏并多赚2亿元。

这部分业绩的增长主要来源于南芯科技充电管理芯片旗下的电荷泵充电管理芯片带来的收入。

2020年,南芯科技电荷泵充电管理芯片得到终端品牌厂商的认可开始量产出货,当年实现629.23万元收入。2021年,由于搭载南芯科技电荷泵充电管理芯片的各款手机机型陆续上市,手机贴牌厂商采购需求大幅增长,带动芯片出货量快速提升,该产品直接为南芯科技贡献了5.95亿元收入。

以2021年出货量口径计算,公司电荷泵充电管理芯片位列全球第一,升降压充电管理芯片位列全球第二、国内第一。

需要指出的是,小米在2021年12月发布了自研的小米澎湃P1充电芯片,并表示实现了行业首个大容量单电芯120W安全快充,用于小米12Pro。

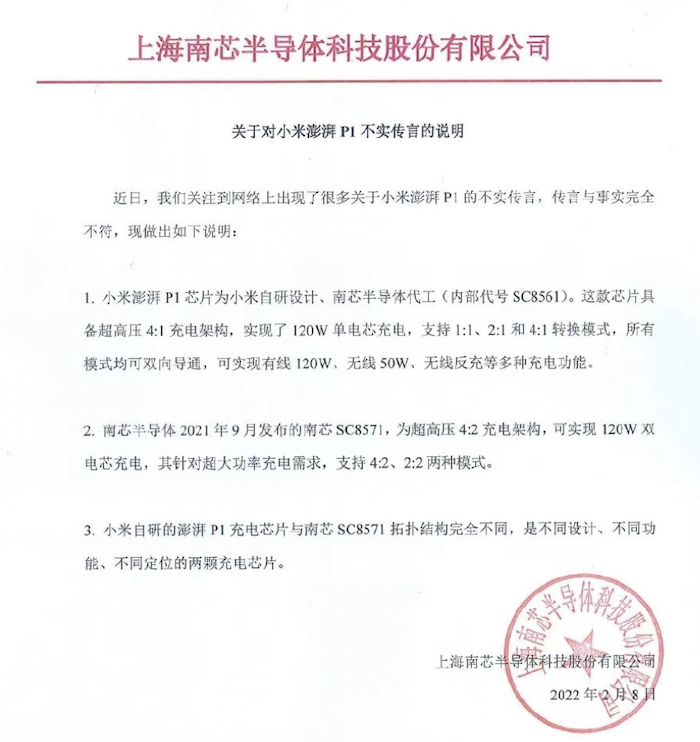

澎湃P1充电芯片发布后引发了市场高度关注,有网友晒出了一张关于小米澎湃P1电荷泵芯片与南芯SC8571的晶圆丝印对比图,该图片的曝光让众多网友对小米澎湃P1一直声称自研的真实性产生了质疑,引发了“小米澎湃P1充电芯片是买成品贴牌”的争议。2022年2月8日,南芯科技发文辟谣,表示小米澎湃P1芯片为小米自研设计,南芯科技代工(内部代号SC8561)。

据招股书披露,南芯科技采用的是Fabless模式运营,公司仅负责产业链中集成电路的研发、设计和销售环节,不直接参与芯片的生产环节。南芯科技将自主设计的芯片委托晶圆代工厂商和封测厂商完成。那么,不具有生产能力的南芯科技,又是如何帮小米澎湃P1芯片进行代工的呢?

该说明提到,小米澎湃P1芯片具备超高压4:1充电架构,实现了120w单电芯充电,支持1:1、2:1、4:1转换模式,所有模式均可双向导通,可实现有线120W,无线50W、无线反充等多种充电功能。

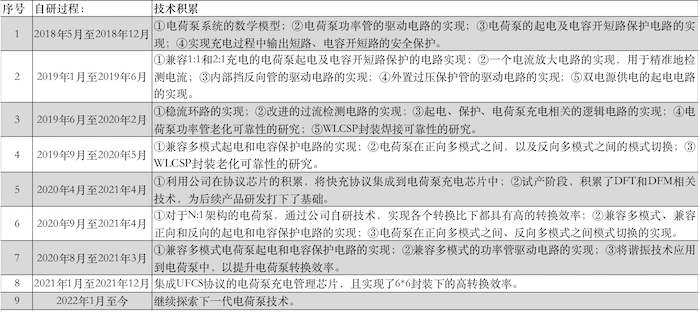

南芯科技问询函中披露电荷泵充电管理芯片自主研发过程及各阶段技术积累整理如下,公司也提到了“对于N:1架构的电荷泵,各个转换比下都具有较高的转换效率”、“多模式之间切换”等字眼,双方是否存在技术重合?

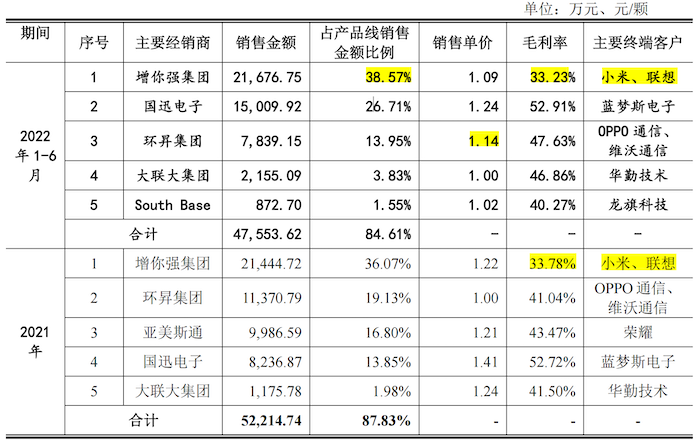

小米同时也是南芯科技电荷泵充电管理芯片的终端大客户。南芯科技所生产的电荷泵充电管理芯片恰好于2020年进入小米品牌客户,2021年、2022年1-6月,公司通过经销商增你强集团最终向小米、联想合计销售电荷泵充电管理芯片的收入占该产品总收入的比例分别为36.07%、38.57%。其中,公司对小米的销售比例分别22%、27%,可以看到,小米系公司电荷泵管理芯片的主要采购商。

此外,小米也是公司股东。发行前,小米基金持有南芯科技2.37%的股份,紫米电子持有公司1.97%的股份。小米基金与紫米电子为同一控制下的企业,实际控制人均为雷军。

给小米、联想供货价低于荣耀、OPPO

2021年及2022年1-6月,南芯科技通过增你强集团向小米、联想终端客户销售电荷泵充电管理芯片的单价分别为1.22元/颗、1.09元/颗,低于同期向荣耀、OPPO通信的销售单价;公司向终端客户小米、联想销售电荷泵充电管理芯片的毛利率分别为33.78%和32.23%,也显著低于向其他客户供货平均毛利率。

对此,公司在一轮问询函中的解释为:一方面,公司对于采购量大的客户给予一定价格优惠;另一方面,公司电荷泵充电管理芯片在小米较早实现导入和量产。公司为尽快实现批量应用,积累成功案例,价格方面有一定支持,并在产品完成导入后,后续销售保持了上述价格策略。

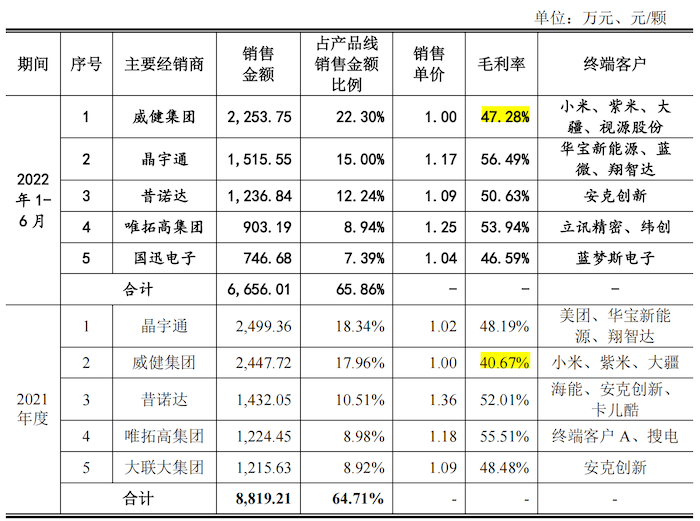

除电荷泵充电管理芯片业务外,南芯科技在通用充电管理芯片上向涵盖小米的终端客户销售的单价和毛利率也相对较低。公司表示系出于销售量及终端客户的扩展和维护考虑,产品定价方面有一定支持。

具体来看,2019年至2022年1-6月,公司通过经销商威健集团向小米、紫米、大疆等客户销售通用充电管理芯片的毛利率分别为31.37%、33.71%、40.67%和47.28%,低于其他终端客户。

同一终端客户通过不同经销商采购

2019年至2021年,南芯科技存在同一终端客户通过不同经销商向公司采购的情况,如环昇集团和卓瑞芯均向OPPO出货;增你强集团、威健集团同时向小米出货;昔诺达和大联大集团同时向安克创新出货等。

对此,上交所在二轮问询函中要求公司说明:2019年至2022年1-6月同一终端客户通过不同经销商向南芯科技采购的具体情况以及原因、合理性。

根据南芯科技回复,首先系不同经销商向同一终端客户销售不同产品型号导致的经销商重叠,即由于公司经销商项目经验、资金实力等差异,各自下游客户资源有时亦可能存在重合,使得部分经销商在下游客户开发过程中承接了同一终端客户不同场景或不同需求的项目。

其次系更换经销商导致的经销商重叠。部分经销商为了缓解其资金周转压力,同时公司亦考虑让经销商服务的终端客户更为集中、加快对下游终端客户的响应和支持,经终端客户同意,整体更换或部分产品型号逐步更换经销商,因此在该等过渡时期经销商存在重叠的情况。

据披露,经销商对公司产品2019年至2021年的期后6个月内销售实现率均超过100%;2022年7-9月(共3个月)经销商下游销售数量与2022年6月末经销商结存发行人产品数量相比,期后销售实现率为67.98%,公司报告期经销商库存的期末销售情况较好。

评论