文|野马财经 缪凌云

因财务造假陷入丑闻,从纳斯达克退入粉单市场的瑞幸咖啡,凭借逆势上扬的业绩,再度回到人们视线。

2022年上半年,在餐饮行业整体收入下滑7.7%,且多家主要咖啡、茶饮公司增长放缓的情况下,瑞幸咖啡营收同比增长约79.22%,且净利润成功扭亏。

更戏剧的是,被外界视为两年多前做空瑞幸的幕后推手——雪湖资本,突然抛出一份研报高调唱多,称“瑞幸咖啡的重生是中国商业历史上的一桩奇迹”,并将其目标价格设定为46.2美元/股,是目前股价的近3倍。

瑞幸咖啡究竟是如何实现困境反转、涅槃重生的?这一状况又是否可持续?

“冤家”变“粉丝”?

在商场上有句话“没有永远的朋友,只有永远的利益。”这句话也适用于雪湖资本和瑞幸咖啡——没有永恒的对手,只有永恒的利益。

2020年1月,世界知名做空机构浑水曾发布来自专业机构的不具名做空报告,指控瑞幸咖啡财务造假。据《财经》杂志报道,雪湖资本曾经通过久谦咨询和汇生咨询等公司雇佣大学生等兼职人员在全国各地的瑞幸门店踩点。市场普遍认为,这份不具名的瑞幸做空报告与雪湖资本关系密切。虽然浑水创始人Carson Block在接受腾讯财约你专访时表示,浑水在中国市场没有合作伙伴,不评论谁是报告的幕后操盘手。不过,在财约你一再的追问下,Carson Block承认知道雪湖资本,过去几年曾和他们的负责人聊过几次。

在浑水做空之后,瑞幸咖啡撑了几个月才自曝家丑,承认2019年二季度至四季度,合计伪造了22亿元销售额。消息一出,市场哗然。紧接着引发了股价暴跌、公司退市(转入粉单市场)、巨额赔款、控制权易主等一系列连锁反应,甚至一度面临破产危机。

然而,谁也没想到,瑞幸咖啡竟然挺了过来。

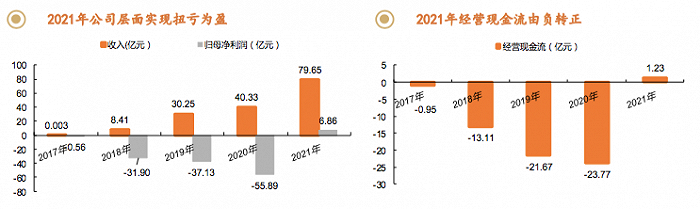

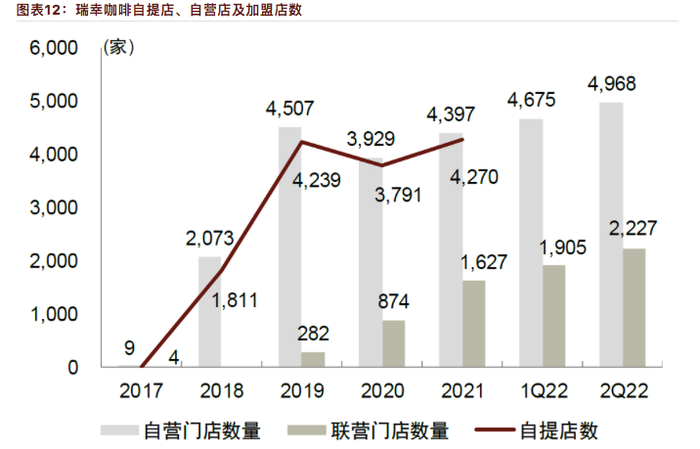

图源:平安证券相关研报

财报及平安证券相关研报显示,2021年,瑞幸咖啡实现营业收入79.65亿元,同比增长97.48%;实现归母净利润6.86亿元,上年同比为-55.89亿元;经调整后净利润为-0.002亿元,上年同期为-19.52亿元,距离扭亏仅一步之遥。并且,经营现金流已从2020年的-23.77亿元,成功转正为1.23亿元。

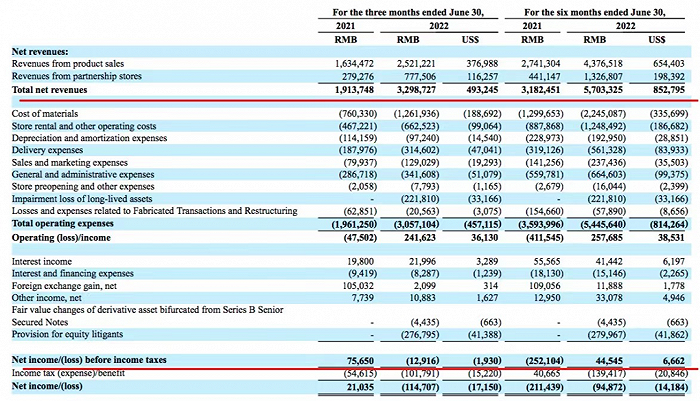

图源:瑞幸咖啡相关财报

2022年上半年,公司业绩增长势头仍在持续。报告期内,营业收入为57.03亿元,同比增长约79.22%;税前净利润为0.44亿元,实现盈利。

同时期,我国餐饮行业整体收入下滑了7.7%;奈雪的茶(2150.HK)半年营收同比下降3.8%,至21.25亿元;蜜雪冰城(IPO中)2022年一季度营收24.34亿元,不足2021年的四分之一;星巴克2022年第三财季(即自然年第二季度)中国区营收更是同比下跌40%。

当然,蜜雪冰城与星巴克盈利状况不错,奈雪的茶则由盈转亏,从2021年上半年的盈利0.48亿元,转为亏损2.49亿元。

得益于业绩反转等因素,瑞幸咖啡股价亦触底反弹。从最低1美元/股左右,回暖至今约17美元/股。

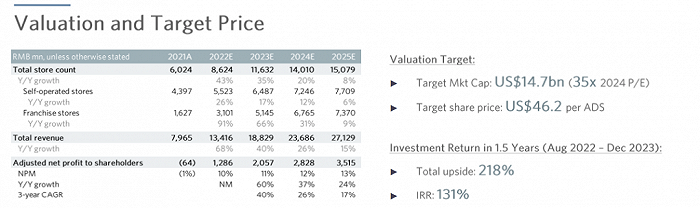

图源:雪湖资本相关研报

瑞幸依靠什么翻盘?

11月7日,雪湖资本创始人马自铭在富途上发布了瑞幸咖啡的研报,称对瑞幸业绩的信心分为三大部分——天时、地利、人和。

遭遇致命一击的瑞幸咖啡,究竟做对了什么?不仅实现了自身脱困,还能让对手“路人”变“粉丝”?

雪湖资本在研报中阐述:前者(天时)是指新冠疫情反复,导致消费者堂食时间大幅下降,星巴克所打造的“第三空间”受冲击严重。与之对应,瑞幸推崇的小店自提(外卖)模式更加适应近两年市场模式。

后者(人和)则在于管理层换血后,公司管理效率得到提高,且发展战略有所调整,带来了盈利能力的增强,如减少补贴促销,将更多精力用于新品研发、品质提升层面。

至于地利,主要指瑞幸咖啡对于饮料咖啡(beveraged coffee)市场的快速抢占。“饮料咖啡”并没有系统的定义,大致可以理解为咖啡因含量较低的咖啡产品。

数据显示,中国人其实并没有那么喜欢喝“咖啡”。

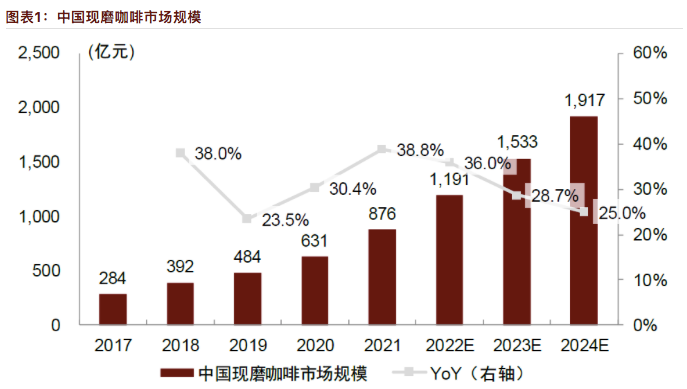

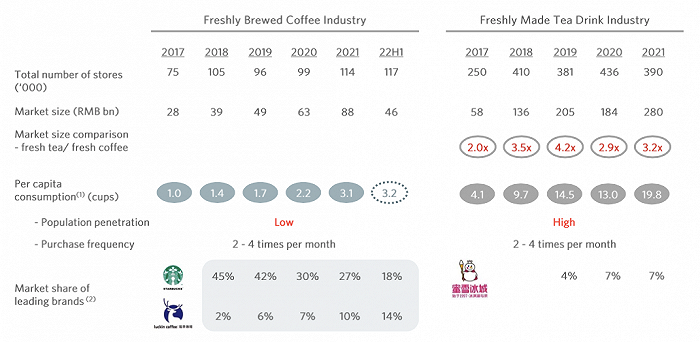

图源:中金公司相关研报

根据艾瑞咨询《中国现磨咖啡行业研究报告》数据,2017年至2021年,我国现磨咖啡市场规模从284亿元增长至876亿元,年均复合增长率达32.5%,该《报告》同时预测,到2024年,市场规模将进一步攀升至1917亿元。

但实际上,由美式、卡布奇诺、馥芮白等品种作出的贡献相对较少,拿铁才是中国消费者们的心头好。《2018-2019中国咖啡消费蓝皮书》显示,钟情咖啡的人群中,73%接受拿铁,位列第一,二、三、四名分别为卡布奇诺(65%)、摩卡(52%)、美式(34%)。

究其原因,拿铁咖啡因含量较低,约占10%至20%,远低于其他产品,毕竟“拿铁”的意大利语原意即为“鲜奶、牛奶”。

连咖啡联合创始人张洪基亦曾经透露,把目光放到全国市场的话,大约有95%的中国人喝不来完全不加奶不加糖的“黑咖啡”。

从另一个维度观察,2016年至2021年,我国现制茶饮市场规模由291亿元增长至2796亿元,57.23%的年均复合增长率,是现磨咖啡市场的近一倍。

图源:雪湖资本相关研究报告

上图可以清晰地看出,无论是店铺总数、市场规模、人均消费量,现制茶饮(右侧)都比现磨咖啡(左侧)高出不少。

而瑞幸咖啡营收规模逆势高速增长的重要原因之一,即在于对饮料咖啡(低咖啡因饮品)的重视与加码。

一方面,保持新品推出速度,不断研发新口味。

仅在2021年,瑞幸咖啡就推出了113款以“饮料咖啡”为主的新品,2022年上半年再推68款新品。出现了生椰拿铁、丝绒拿铁等爆款,满足不同消费者的口味,保持消费者新鲜感。

另一方面,走出大城市,奔向县城。

作为舶来品,咖啡最先向大城市消费者渗透,大城市市场亦是各主要咖啡品牌的重要争夺对象。得益于“饮料化”的改良,越来越多下沉市场消费者开始接受、尝试“咖啡”,且与星巴克、Costa等品牌相比,瑞幸咖啡产品单价较低,更贴近下沉消费者的购买意愿。

截至2022年7月25日,瑞幸咖啡7148家在营门店中,1710家位于三、四、五线城市,远高于星巴克的778家。不过,与现制茶饮企业蜜雪冰城的12479家、书亦烧仙草的3815家差距尚远。

除此之外,还有以相对优惠的条件吸引加盟商,加速市场占领。

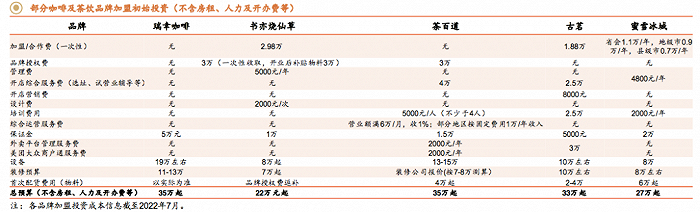

图源:平安证券相关研报

图源:雪湖资本相关研报

瑞幸咖啡一、二线城市门店以直营为主,下沉市场加盟店较多。

结合上面两张图可以看到,与绝大多数品牌收费结构不同,瑞幸加盟店目前并不收取品牌授权费、管理费、培训费等费用,加盟商投入成本主要在于设备、店面,以及保证金。

并且,在收益分配上,与行业通行的GMV抽成不同,瑞幸咖啡以毛利为基准,且只有达到一定标准后(单店2万元),才会以阶梯形式递增。

换句话说,瑞幸咖啡大幅降低了自己“稳赚不赔、旱涝保收”的收费项目,而与加盟商利益进行了绑定,且在小城市,2万的月毛利并不是一个小数目。这些规则,在如今加盟市场吸引力不小。

不过,雪湖资本亦提出,并不能排除瑞幸咖啡可能在市场相对成熟后,更改经销合同规则。

如果说,新品、下沉市场、经销政策“三板斧”,帮助了瑞幸咖啡快速抢占“饮料咖啡”市场,那么利润的扭亏,则要归功于小店模式、店面筛选、供应链管理等因素。

换言之,这家曾经依靠资本催熟、财务造假上市的咖啡公司,其实也有其自身的优势——深谙中国消费者的咖啡痛点。如果当初瑞幸咖啡的管理层没有膨胀,没有那么想要速成,瑞幸咖啡本可以不交那么多学费。但对于一家有野心的公司而言,在春风得意的时候就经历了国际资本市场的腥风血雨,也未尝不是一种“挫折教育”,所谓“艰难困苦、玉汝于成。”

也正是在此背景下,雪湖资本大胆预测,到2024年,瑞幸咖啡调整后的股东净利润将达到28.28亿元人民币,以35倍市盈率计算,市值将进一步攀升至千亿人民(约147亿美元),折合每股46.2美元。

“小店”PK“大店”

与星巴克崇尚的“第三空间”理念不同,瑞幸咖啡以“自提”“小店”模式为主打,迎合着消费者的“快咖啡”需求。特别是自营店,纯“自提店”占比约在95%。

该模式最大的好处便是节约店面成本。

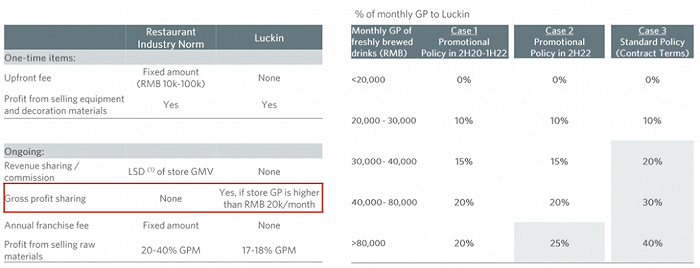

图源:平安证券相关研报

平安证券研报统计,星巴克、奈雪的茶、Tim hortons直营店面积约在180平米左右,倾向于为客户打造一个舒适的商务、休闲空间。瑞幸咖啡单店面积仅约35平米,除去制作台、活动空间外,座位很少。

可以想象,在租金昂贵的一二线城市商圈,两种店面在租金成本上变会形成巨大差异。另据艾瑞咨询数据,“小店”人手一般为2至3人,小于“大店”的3至5人,人工成本同样更低。

更加重要之处在于,疫情反复的状况下,线下餐饮行业、“现饮”场景受影响严重,消费者越来越倾向于“自提”,高租金带来的成本压力被进一步放大。在疫情相对严重的第二季度,线下门店业务占比较高的星巴克销售同比下降44%,而以外卖、自提为主的瑞幸咖啡自营店销售同比增长41%。

现制茶饮行业中,“大店”模式的奈雪的茶,2022年上半年营收为20.44亿元,同比下降3.8%;净利润则从盈利0.48亿元,变为亏损2.49亿元。

图源:中金公司相关研报

中金公司分析称,与“大店”相比,“小店”更低的资本投入、更低的租金金额、更低的人工成本,意味着更低的经营杠杆,抗风险能力强、灵活性高;且往往拥有更高的自提、外卖占比,在线下堂食受疫情限制下具有较强的韧性。同时,由于成本更低,“小店”为提供性价比更高的产品提供了可能(瑞幸),由于占用面积较小,在选址上也更加灵活。

至于供应链管理,这应该是每个行业头部企业都会重视的环节。如自建食材生产基地、设立仓储物流基地的蜜雪冰城;自建茶园、果园、花园的奈雪的茶,以及在中国自建烘焙工厂、规划建设咖啡生豆仓储和智能化物流配送中心的星巴克。

瑞幸咖啡也不例外,其是国内最大的生豆进口商之一,还通过投资建设屏南、昆山两大咖啡烘培工厂,预计在2024年将咖啡豆年烘培量提升至4.5万吨。

值得一提的是,瑞幸咖啡实现盈利还离不开一个最直接简单,却也最有效的方法——排除法。根据极海品牌监测数据,2019年瑞幸新开门店存活率满12个月仅占63% ,有着大量门店被关闭。

早在两年前,瑞幸咖啡因财务造假风波陷入困境之时,即有投资机构人士分析,瑞幸咖啡想要盈利并不算难,几千家门店其实是一个富矿,积累了大量有效的客流量、消费者喜好数据,哪怕其中十分之一的门店是盈利的,将剩下的关闭,依旧能够带来充沛的现金流,更何况可以通过优化管理,调整营销策略等方式进一步提升毛利率。

转角遇到新对手

从一二线城市“咖啡”领域,杀向下沉市场“饮料咖啡”的瑞幸,尝到了不小的甜头,但在这里,它将遇到新的对手——现制茶饮企业。

首先是消费人群的重合与争夺。

结合Data100、益普索等第三方机构及平安证券数据,咖啡及茶饮消费者主力皆为90后,前者占比约在50%,后者约为70%。

虽然从工作状态、收入结构来看,咖啡用户画像中“职场奋战”的青壮年,“多金金领”的中壮年特征更为显著,约七成消费者年收入在10万元以上;现制茶饮用户则以“90后+女性”以及“学生+白领”居多,年收入10万元以上约在一半。

但这其中的差异,很大一部分是由于传统咖啡市场以一二线城市为主,在下沉市场,两类产品消费者重合度会不断提升。

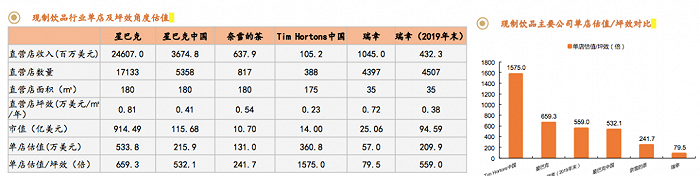

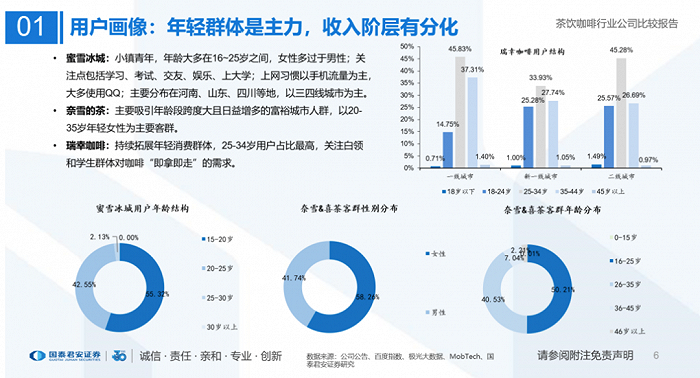

图源:国泰君安证券相关研报

从一线城市到新一线,再到二线城市,瑞幸咖啡35岁以下消费者群体从61.29%上升至72.34%;25岁以下从15.46%上升至27.06%。

此外,德勤于2021年4月发布的《中国现磨咖啡行业白皮书》显示,现磨咖啡消费者需求主要来自于“生理上的提神醒脑”、“心理上的依赖”、“佐餐”,因此有着较强的粘性。而无论是工作节奏,生活环境,还是日常饮食,三至五线城市人们的习惯与一二线城市存在较大差异,以“尝鲜”、“追求不同感受”为目的的中间态消费者比例会增多,这就需要不同的策略进行维护。并且,主打“低咖啡因”的“饮料咖啡”正是主动部分放弃了“提神醒脑”、“心理依赖”的优势,才能够吸引更大基数的消费群体。

实际上,不仅仅是“饮料咖啡”,瑞幸咖啡本就推出了“杨枝甘露”、“好喝椰”等茶饮产品,与茶饮企业正面交锋。

其次是相似的营销手法与战略布局。

通过下沉市场、产品创新等手段,瑞幸咖啡成功实现了与老牌巨头星巴克的错位竞争,但在茶饮企业面前,这些措施并不新鲜。

产品上,2021年度,奈雪的茶共推出105款新品,与瑞幸接近;蜜雪冰城储备超过200个门店产品应用方案,爆款柠檬水一年卖出2亿杯……

价格上,瑞幸咖啡20元左右的价格,约为星巴克的一半,但喜茶、奈雪的茶、书亦烧仙草、茶百道、CoCo、古茗、蜜雪冰城等一批品牌,涵盖了7至30元低、中、高端饮品,竞争烈度提升。

渠道上,如第二部分所述,瑞幸咖啡1700余家三四五线城市门店,在蜜雪冰城、书亦烧仙草、古茗等品牌面前,并不算多。

最后是现制茶饮企业的绕后反攻。

在咖啡企业向“低咖啡因”产品进军的同时,茶饮企业们亦在开拓咖啡市场。

截至目前,喜茶、奈雪的茶、CoCo、蜜雪冰城均已推出多款“饮料咖啡”及“咖啡(美式等)”产品,同样攻入了瑞幸、星巴克们的腹地,未来消费者的争夺,只会愈加激烈。

整体来看,收拾好旧包袱的瑞幸咖啡在“饮料咖啡”市场找到了新的舒适圈,但这份舒适,很难说可以保持多长时间。

你喜欢喝瑞幸咖啡么?咖啡与茶饮又更青睐哪一个?欢迎在评论区留言。

评论