文|雪豹财经社 李欣彤

资本热情趋冷、市场逐渐饱和、行业竞争激烈,在这个格外寒冷的冬天,一度估值600亿元的喜茶从未如此迫切地需要赚钱。

近日,包括喜茶在内的多家新茶饮品牌对外卖平台说“不”,相继取消满减。另一面,在多次探索下沉市场未果之后,一向坚称不加盟、担心因此影响“品牌势能”的喜茶,破天荒地宣布在非一线城市开放合伙制。

这是否意味着,喜茶从此可以与连年亏损的奈雪的茶划清界限,朝年赚百亿的蜜雪冰城迈出坚实的步伐?恐怕很难。

卷又卷不动,沉又沉不下去,从一开始就被牢牢贴上高端标签的喜茶悬在半空。

奏响下沉的序曲

最风光的时候早就过去了。从门店选址到产品定价都把对手们甩在身后的喜茶,早已悄悄奏响下沉的序曲。

2020年4月,风头正劲的喜茶推出子品牌喜小茶,第一次尝试探索下沉。

喜小茶价格区间定在8~16元,与喜茶相比更加亲民;门店选址集中在一流商圈的三流位置,面积只有15~30平方米;产品SKU砍半,制作也更简单,相当于喜茶的“slim版”。

外界普遍猜测,喜小茶是喜茶打出的一张副牌,试图通过错位竞争和组合拳的方式从下沉市场分一杯羹。

几乎同一时间,喜茶又将目光投向瓶装饮料,先后推出气泡水、果汁茶、轻乳茶、暴柠茶等十余种产品,并奔赴各大主播直播间,强调价格优势和折扣力度。和动辄30元一杯的奶茶相比,售价6元左右的瓶装饮料,极大降低了消费者接触喜茶的门槛。

然而,分兵作战的效果并不尽如人意,高端标签傍身的喜茶,开始急迫地想要撕下高价的标签。

2022年初,在新茶饮品牌涨价潮中,喜茶逆势“自降身价”,宣布年内将不再推出29元及以上的产品,部分产品价格下探至15元左右。

如今,喜茶标准茶饮菜单中,80%以上的产品售价在20元以下,其中纯绿妍茶后、纯鸭喜香和美式无糖不到9元。在喜茶小程序点单界面上,喜茶专门设置了“平价推荐”的选项,28元的经典产品则被放在了几乎最靠下的位置。

喜茶放下身段求索下沉市场,并不是一个难以理解的决定。

据艾媒咨询调研,消费者能够接受的新式茶饮价格区间中,11~20元占比52%,21~30元区间占比25%。艾瑞咨询数据显示,2021年国内新式茶饮中高端品牌的市场份额只有14.7%,其余部分由中低端茶饮品牌把持,单价均在20元以下。

这意味着,下沉市场正在成为一块诱人的新蛋糕,而喜茶未曾有机会分一杯羹。

据欧睿市场调研公司数据,2020年喜茶的年销售额增长率已经滑落到18%,远不及2019年的165%。喜茶的门店数量也被蜜雪冰城远远甩在身后。截至2021年10月,喜茶门店总数为878家。2020年6月,蜜雪冰城的门店数量达到一万家,比2019年底增加了3000家。

要想进军下沉市场,铺设大量如毛细血管般的门店是必由之路。高端门店复制成本高,成为喜茶最大的掣肘。这也是为什么,曾宣称绝不开放加盟的喜茶终于放下执念,在非一线城市开放合伙制。

加盟喜茶,好赚钱吗?

官网信息显示,开一家喜茶加盟店的启动资金约40万元,包括单店合作服务费5万元、首次培训费用4万元、设备费用15万元、保证金3万元等。据雪豹财经社统计,现制茶饮行业的加盟费普遍集中在35万~40万元,其中蜜雪冰城37万元,益禾堂、茶百道在35万元左右。

但看过喜茶给出的加盟样本单店模型后,有10年茶饮从业经验的张楠认为,开一家喜茶店的前期实际投入远不止40万元。

喜茶选址通常在核心商圈的顶流位置,即便是在二线城市,一年的房租也要50万元左右。门店面积50平方米左右,按照喜茶的标准装修成本每平方米2000~3000元。配置8~10名员工,每个月的人力成本至少5万元。开店前期还需要加盟商自己投入营销和推广成本,也需要大几万元。

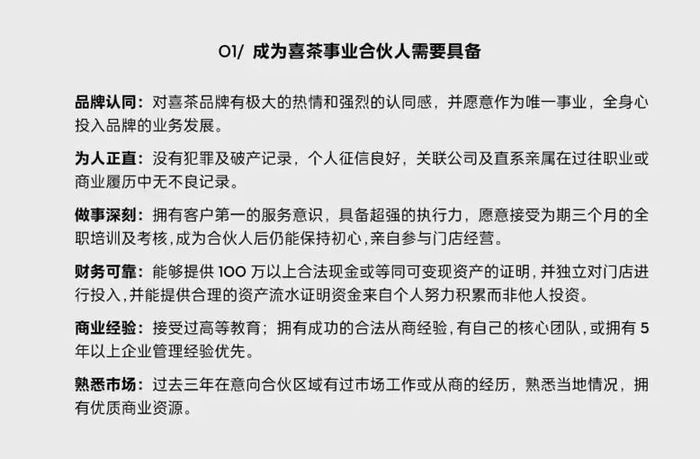

除了前期投入费用不菲,喜茶在合伙人资质审核方面也比其他品牌更严苛。据喜茶官方发布的加盟流程,在进行资料审核和面试后,合伙人还需要在直营门店进行为期两个月的实习和考核,以及一个月的管理和选址类培训和考核。

喜茶开放加盟,业内人士并不感到惊讶,他们相信这是茶饮品牌的最终归宿。

“做直营一杯一杯卖奶茶,赚的是辛苦钱,做加盟能快速渗透市场,用规模压降成本、抬高估值,这是喜茶当下撬动市场和资本最强有力的支点。”一位业内人士告诉雪豹财经社。

一位茶饮行业的培训师透露,“从去年年初开始,喜茶的内部晋升速度明显提升,这是在为大规模拓店作准备。”茶饮门店店员到店长的晋升周期通常为8~15个月,喜茶将其压缩到半年时间。快速培养营运管理人才,可能是在为放开加盟后的督导一职做储备。

2020年到2022年,现制茶饮的连锁化率一路从41.2%增长至55.29%。除了喜茶和奈雪的茶,大多数知名茶饮品牌采取加盟模式。但品牌吃肉,加盟商未必能喝到汤,甚至有一些论调认为,茶饮品牌开放加盟就是在割韭菜。

“只有首批加盟喜茶的人能吃到红利。”王峰是某头部茶饮品牌的安徽省区域经理。据他分析,合肥市已经有8家喜茶直营店,喜茶加盟只能选择地级市,但地级市通常只有一两个核心商圈,这意味着喜茶门店的数量也只能是一两个。谁先开起来,谁就有赚钱的机会。

在王峰看来,最先吃螃蟹的人一定是其他茶饮品牌的代理商。他们既有闲钱又熟悉当地市场,和商圈有资源互换,租店面的方式更加灵活。部分代理手里的店多,还能和外卖平台谈合作,把22%的佣金谈到15%左右。很多茶饮品牌早期的区域经理和省级代理已在申请喜茶的加盟商资质。

王峰告诉雪豹财经社,按照目前喜茶直营店的盈利模型测算,地级市首家加盟店的回本周期约一年,净利率能维持在8%~12%,“如果能拿下地级市的首店,肯定有赚头”。

但并非所有的非一线城市喜茶都能顺利入驻,强龙打不过地头蛇在餐饮市场是常见现象。

以长沙市场为例,除了蜜雪冰城、甜啦啦这两位劲敌,喜茶还要面对本土品牌茶颜悦色。雪豹财经社注意到,今年6月,长沙的喜茶已经关了3家门店,目前只有10家店尚在营业,而茶颜悦色门店数量接近50家。

在下沉市场开放加盟,不少人将喜茶与蜜雪冰城对标——想通过供应链实现盈利。但在张楠看来,这条路未必能跑通。

其一,喜茶的管理半径和组织能效能否支撑其门店快速扩张,还是个未知数,存在加盟制反噬品牌的可能性。其二,定位相对高端的喜茶即使下沉,也最多下沉到三四线城市,目前不足1000家门店的喜茶,想像拥有2万家门店的蜜雪冰城一样靠卖原料盈利,道阻且长。

“明年五一之后会是茶饮行业的旺季,第一批喜茶加盟店的成色,到那时自然会揭晓。”张楠告诉雪豹财经社。

口号式下沉

通过下沉,喜茶想给资本市场讲述一个更丰满的新故事。但现实很骨感,沉下去的是口号和门店,沉不下去的是定位和价格。

11月3日,喜茶宣布喜小茶停止运营,并在公告中对这一举动作出解释:“随着喜茶价格调整,喜小茶已经完成其历史使命”。但这个只活了不到两年的子品牌,真的替喜茶完成了对下沉市场的探索吗?

多位茶饮行业从业者表示,喜小茶这一副线品牌称不上成功,也没有完成在下沉市场破局的使命。

在微博上搜索“喜小茶”,多数网友给出的评价是“没有想象中好喝”,“还不如去喝一点点”。在美团点评上,喜茶的评分在4.5以上,喜小茶的评分多为3.5左右。据2021年5月发布的《喜小茶一周年小报告》,喜小茶一年只开了22家门店,直到生命的终点都没能走出珠三角。

背后原因在于,喜小茶虽然在诸多品牌元素上沿袭喜茶,但产品类型截然不同。

喜茶的产品采用现泡茶、纯鲜奶和新鲜水果,“当家花旦”是芝士系列和鲜果茶饮。但喜小茶的产品配置和一点点、CoCo等中端奶茶品牌相差无几,茶底只有4种,用纯牛奶取代鲜牛奶,用果汁取代鲜榨水果,产品分布上水果茶较少,也没有芝士奶盖等产品。

用喜茶官方的话术,喜小茶的定位是“好喝不贵且用料合格”,喜茶则“标准更高、品质更上乘”。用成本压缩的方式做喜小茶,在业内人士看来,喜茶并没有为下沉市场弯腰,而是一种“投机”:让消费者误以为只需要花十几元,就能喝到低配版的喜茶,但实际上是两种完全不同的产品。

捷径走不通,喜茶才不得不放下身段,用早期极力塑造高端形象的主品牌亲自试水。

喜茶自降身价,的确足够吸睛。在微博上,有关喜茶降价的话题阅读总量已突破1000万。

但雪豹财经社注意到,喜茶经典单品大多不在降价的阵容内。爆款产品芝芝多肉青提年初并未降价,后来才小幅降价1元。今年3月,喜茶宣布推出9~19元的轻松系列,并承诺将每月上新至少一款20元以下产品,但很多新品是在原有产品基础上的“减量减价”。

比如,经典款产品芝芝多肉青提售价28元,多肉青提冻的售价只要19元,但后者不光少了喜茶标志性的芝士奶盖,分量也由650毫升降至500毫升。如果将多肉青提冻升级为650毫升的MAX杯,再加芝士奶盖,总价格仍会上涨到28元。

一边是主推爆款降价扭扭捏捏,另一边是名为降价、实则减配,喜茶的“价格下沉”并没有被消费者买账,反而让其引以为傲的高端调性受到冲击。

安信证券在一份研报中表示,喜茶的所谓降价,并非大幅压缩自己的利润空间,而是通过产品组合的调整让消费者形成“降价”的观感。

从研究机构公布的数据来看,喜茶并不缺价格下探的空间。据艾瑞咨询测算,茶饮行业整体平均毛利率约为53%,喜茶毛利率在65%~70%之间,比同样定位高端茶饮的奈雪的茶还要高出约5个百分点。但依照目前的情形,喜茶从未真正沉下去。

高端的品牌标签和下沉市场的红利,站在十字路口徘徊的喜茶想要鱼和熊掌兼得,难上加难。此番放手一搏、开放加盟,会有不同的结局吗?

(文中人物均为化名)

评论