文 | 财经无忌 萧田

特斯拉频繁调价,有人直呼看不懂。

自2022年9月至今年1月,特斯拉在华对产品价格来了个“五连降”,这也在今年开年掀起了一股新能源汽车降价风。

然而,在中国持续降价之时,不按常理出牌的特斯拉却转头在美国开始涨价。

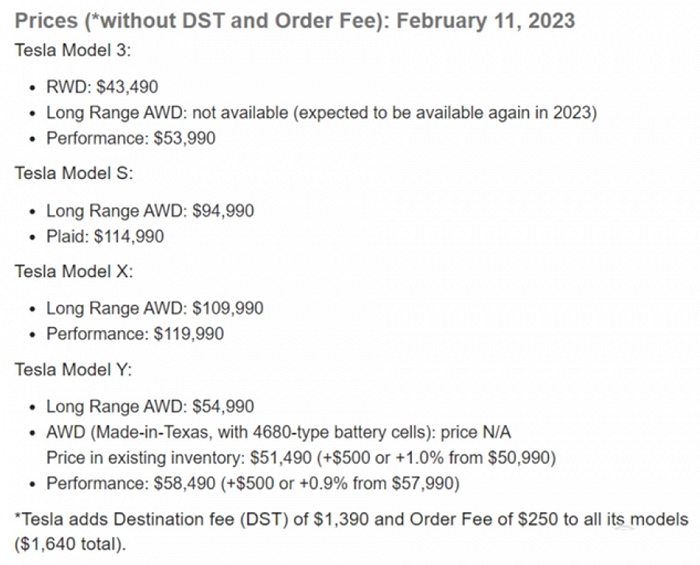

据悉,特斯拉上调了美版Model Y车型的价格,本次调整的车型为Model Y高性能版,价格上涨500美元,目前售价58490美元。这是特斯拉进入2023年后针对美国市场的第二次调价。

一边降价一边涨价,背后正是特斯拉对于不同市场强势地位的考量。

元旦期间,特斯拉在国内市场上官宣了大降价,对中国的造车新势力们造成了重创。

过去几年里,一批国产新能源车不断冲击、蚕食传统豪华车和合资车的阵地,甚至涌现了几个百万级别的豪车品牌,“弯道超车”势头明显。但新能源车的崛起,却忽略了一个重要的问题,究竟是因为在技术方面有绝对的领先性,还是仅通过单纯的高定价来卡位市场?

这次特斯来的降价再次给同行业“上了一课”。

而放长时间来看,新能源车的未来是电动化之后的智能化,换而言之,只有源源不断的盈利,才能支撑新能源车企们走向未来。

从这次特斯拉的降价中,我们也看到了一条反向的逻辑:这是传统自主品牌车企的投资机会。

降价冲击波,“跟”和“不跟”都是内伤

特斯拉的降价正给当下的车企们出了一个难题。

从1月的销量数据来看,“蔚小理们”集体哀嚎——往日月销万台的成绩不在,只剩大跌溃败之势。

根据乘联会最新数据显示,2023年1月特斯拉销量达到66051辆,创造了历史最好单月销量成绩。

作为对比来看,理想、蔚来、小鹏、问界、哪吒,岚图以及零跑销量分别为15141辆、8506辆、5218辆、4490辆、6016辆、1548辆、1139辆。其中,零跑可谓是直接腰斩大跌85.9%,其他几家的跌幅较大,不容乐观。

而为了应对这场冲击波,造车新势力们也被动的开始降价。

“特斯拉都大降价了,我们不降价的话,确实扛不住”,1月13日,华为AITO问界率先坐不住了,官方表示,问界M5EV、问界M7部分车型优惠约3万元。

四天后,造车新势力中的小鹏汽车宣布启动G3i/P5/P7的新年新价格体系,此次调价整体降幅为2万-3.6万元。

而继1月问界、小鹏跟进降价后,2月以来更多车企加入降价大潮。

2月第一天,广汽埃安推出5000元/辆的限时交付激励,以及3年0息、低首付限时金融补贴等;沃尔沃汽车针对旗下纯电C40车型及纯电XC40车型开启变相降价,消费者今年3月31日前支付5000元订金,即可在支付尾款时抵扣2.5万元,相当于降价2万元。

此外,上汽飞凡R7车电分离版车型价格降至19.59万元,降幅约2万元;吉利旗下帝豪品牌也对部分新能源车型进行了降价,下调幅度为1.3万元。

标榜绝不降价的蔚来也以“清库存”的方式进行了价格调整。值得一提的是,蔚来创始人李斌此前在接受外界采访时曾表示,蔚来汽车绝不降价,他认为降价是对老用户的情感伤害。

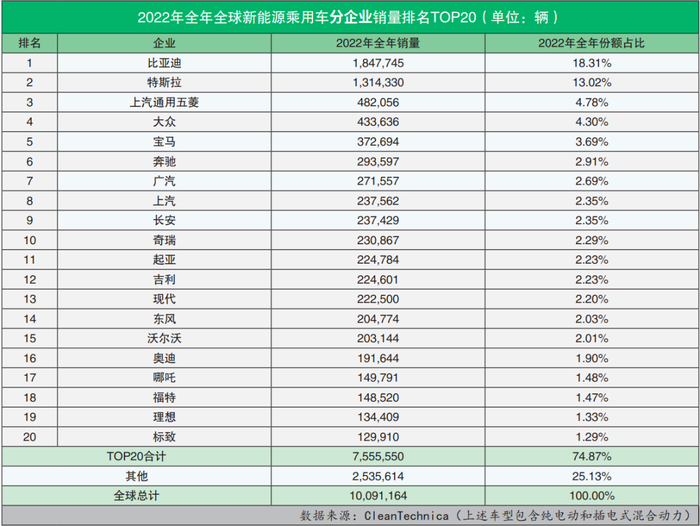

据媒体报道,作为去年新能源汽车全球销量第一,比亚迪面对特斯拉的降价举措,虽然表现的是“按兵不动”,但旗下部分经销商已经耐不住寂寞,也开始通过赠品、装饰、保养权益这些,提供了一些优惠促销部分车型,减少涨价带来的影响。

补贴,是许多行业在发展初期有力的“助长”手段。在我国新能源汽车的行业发展和市场培育过程中,补贴发挥了重要作用。

根据去年初财政部等四部门联合发布的通知,新能源汽车购置补贴于2022年12月31日终止,这意味着此后上牌车辆将不再给予补贴。

而进入到零补贴时代,新能源汽车对成本会更加敏感,而规模更大的企业往往会在降成本方面占有先天优势。但事实上,在动力电池原材料价格持续高企的情况下,除了特斯拉和比亚迪两大巨头,如今国内新能源车企几乎都面临利润下滑的压力。

就以公开跟进特斯拉降价的三家新造车企业来说,均未摆脱亏损状态——财报显示,赛力斯去年前三季度归属于上市公司股东的净亏损为26.74亿元;蔚来去年第三季度净亏损为41.1亿元,;小鹏汽车第三季度净亏损为23.8亿元。

一位业内人士表示,小鹏等国内车企在此轮竞争中没有掌握战略主动权,属于被迫接招特斯拉等引爆的价格战。从目前商业市场的逻辑来看,但凡是价格战,被迫跟进者对后发劣势都极为明显,降价同时也很难维持销量。

从这个角度上来说,在当下时段,无论是跟进还是不跟进特斯拉的降价,对于任何一家新能源车企来说,都是痛苦的选择。

价格战大杀器背后,新能源造车仍然是比拼钱的游戏

关于这次的降价,不妨抛出一个疑问:为何是特斯拉发起价格战,而不是国产新能源车发起价格战?

众所周知,降价是车企慎之又慎、轻易不会使用的“大招”。

在2019年上海车展期间,面对法系车在华销量节节败退的惨淡现实,标致品牌全球CEO安巴托曾明确表示:“不会打价格战。在全球范围内,我看到过很多的打价格战的例子,但最终的结局并不好。在品牌、利润与销量的排序中,标致将坚持‘品牌至上’,捍卫品牌价值。”

事实上,降价会损害品牌价值、拉低盈利表现是传统车企的共识。捷豹路虎、沃尔沃、凯迪拉克等二线豪华品牌,都曾因为大幅降价、“以价换量”而遭到不同程度的“反噬”。

回到当下,这不是特斯拉第一次降价,也不会是最后一次降价。

财报显示,2022年第三季度,特斯拉单车利润约9570美元(约6.93万元人民币),是丰田汽车的八倍。瑞银中国汽车行业研究主管近日在一场交流会上表示,特斯拉降价之后,在中国市场依然有大约20%的毛利率,仍旧有足够空间可以降价。

特斯拉敢于不断降价的底气从何而来?

主观上来说,源自特斯拉在技术革新、高效管理,甚至硅谷创业公司刻在骨子里的DNA综合作用的结果。

比如,在技术革新上,特斯拉引以为傲的一体化压铸。马斯克曾说过,通过采用一体化压铸,可以将车体总成重量降低30%,制造成本下降40%;还有超级工厂。

超级工厂摒弃传统车企冲、焊、涂、总四大整车工艺各自独立的做法,将四大工艺整合到一个联合大厂房中,极大限度缩短各个工序之间的物流路径,提高运行效率。同时,超级工厂充分利用纵向空间,采用多层厂房设计,最大限度地提升空间利用率……这样追求极致效率和成本的细节在超级工厂比比皆是。

再比如,高效管理,去年年初,特斯拉中国区总裁朱晓彤就公开表示:“特斯拉是一家创业企业,一直追求以全新的、极致的方式来改变现有的状态,同时,每个人都要把精力和时间投入到最值得事情上。”难以想象的是,特斯拉上海超级工厂员工近万名,整个行政团队正式员工却只有4-5名。

而从特斯拉降价的客观原因上追溯,这是新能源车企不思进取的表现。

从2016年直至去年底画上句号,补贴之下的中国新能源车获得了突飞猛进的发展。

根据公开数据粗略计算,13年间,新能源汽车累计补贴超过2000亿元。大量真金白银的投入,换来的是新能源汽车销量的大幅攀升:从2009年的5294辆增长到2022年的688.7万辆,产销量近8年连续保持全球第一。

回首过去,我国汽车工业独辟蹊径,走上了以纯电动为主体的新能源汽车发展之路,从整车到供应链、从技术开发到市场拓展、从关键零部件到营销模式,都有了一定的规模和优势。补贴作用明显。

但也正是补贴,新能源赛道虽然“百花齐放”,但竞争格局却是聚焦在拼营销、拼人设这些软实力上,在成本控制、技术储备、研发投入等硬实力方面显然还没有完全市场化。

一家品牌想要胜出,必须凭借自身实力面对残酷的竞争。在襁褓之中的国产新能源车,虽然成长了,但似乎又没有长大。

更重要的是,新能源车的目标是从电动化到智能化,近十年来,从早年成立的蔚来、小鹏、理想等新造车企业,到近两年诞生的岚图、智己、极氪等传统车企孵化的新品牌,自主品牌在还没有完成电动化的弯道超车,就将研发重心放在了智能化方向。

贪多嚼不烂带来的结果是,目前,市场上几乎所有中高端电动车型都搭载了L2+级智能驾驶系统。不同车型虽然硬件配置、软件交互不尽相同,但在驾驶辅助水平上并没有质的区别。

搭载L2+级智能驾驶系统的电动汽车虽然能对传统燃油车构成差异化打击,但不同电动汽车品牌之间很难借此拉开差距,更不用说与甩开特斯拉。

在财经无忌看来,国产能源车的当务之急是成本控制,即率先实现盈利,只有拥有源源不断的现金流,才能支持自己走到下一个十字路口。

国产新能源车品牌中,谁有可能成为下一个特斯拉?

可以预见的是,随着特斯拉持续降价开启一轮又一轮的价格战,进而引发中国新能源市场的优胜劣汰。

这也意味着,市场竞争会更加激烈,资源会逐步向头部企业集中,只有真正拥有核心技术、稳步发展的企业才能扛住这波浪潮。

而顺着这一逻辑发问,在当下的自主品牌车企中,谁有能力撑到最后,或者说谁有机会成为“特斯拉第二”?

实际上,资本市场也同样关心:“如果这场由特斯拉掀起的价格战变成一场长期战役,或许最终将会演变成一场消耗战,是特斯拉的品牌价值先被消磨光,还是部分中国品牌们的家底先被耗光。”

基于这一认知,在财经无忌看来,汽车的本质是交通工具,最终的目的是将人或物资从一个地点转移到另一个地点,考核的目标是便宜可靠。

在当下的电动化时代,新能源车之所以打败燃油车,无非就是便宜可靠。所以当汽车回归到其工具属性的时候,考验的其实是大工业化生产的能力,也就是成本控制的能力。

只有率先完成了这一步,才有可能走向新能源车的终极一跃——智能化,即自动驾驶。

当前,在全球范围内,自动驾驶的商业模式无非就是两种,一种是车路协同,另一种是单车智能。与主机厂商密切相关的是“单车智能”,又主要分为两种:其一是自研模式,自己造车并自研自动驾驶解决方案;其二是采购模式,自己造车,直接外部采购自动驾驶解决方案。

自研与外采这两种模式各有优劣。自研模式下,车企掌握核心的技术话语权,可以真正实现车企自身的战略诉求,不会被供应商卡脖子,本身决策响应快,产品迭代灵活;但技术难度大,资金和人力投入成本高,研发周期长;

采购模式下,车企可以快速布局自动驾驶,但车企对核心技术的影响力和控制力较小,或无法真正实现自身战略诉求,未来可能被供应商卡脖子。

相较于之下,自研模式比外采购模式更能构建一家车企的核心竞争力,以及在未来的市场中获得差异化的优势,但无论是自研还是采购,都需要车企能够完成自我造血,具备迈向未来的“现金奶牛”。

一个值得玩味的细节是,特斯拉在中国涨价,但在海外市场拉却接连涨价。

据外媒INSIDEEVs报道,特斯拉于美国时间2023年2月11日将Model Y车型起售价上调500美元(折合人民币约3415元)。此次价格上调是自1月12日大降价以来的第三次上调。

此次特斯拉Model Y部分车型在美国售价小幅增长,且仍然占据市场优势,市场需求并未减少,可见其涨价背后特斯拉的强势地位。

换而言之,特斯拉在国内寻求降价,恰恰说明领先的市场地位还未稳固,这也意味着是国内车企的机会。

纵观当下,从浩浩荡荡的新能源大趋势来看,现在国内汽车行业主要分为三大类,第一类是全力以赴的先知先觉者,包括比亚迪、蔚小理等造车新势力;第二类是后者后觉者,自主品牌的传统燃油车厂商,包括吉利、长城、长安、奇瑞、广汽等;第三者是后知后觉者,比如德系、日系和美系等主流合资品牌。

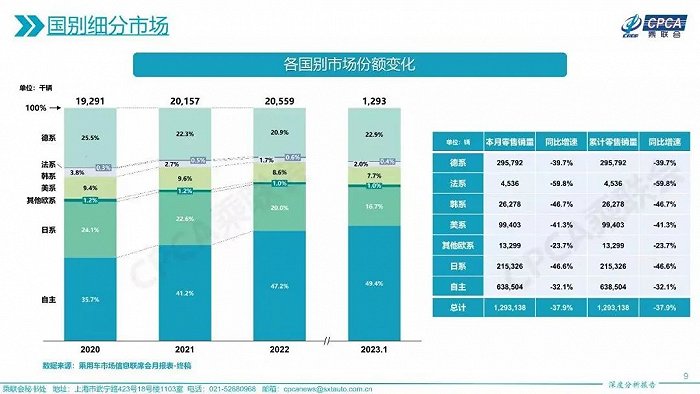

而据数据显示,1月,国内主流合资品牌乘用车市下滑最为明显。细分来看,德系、日系、美系等主流合资品牌乘用车的市场份额在1月份也均出现了不同程度的下滑。

乘联会数据显示,1月,德系品牌乘用车零售份额为22.9%,同比下降0.7个百分点;日系品牌乘用车零售份额为16.6%,同比下降2.8个百分点;美系品牌零售份额为7.7%,同比下降0.5个百分点。

值得一提的是,虽然自主品牌乘用车在1月份出现了下滑,但其在2023年依然保持市场份额继续提升趋势。1月,自主品牌国内零售份额为49.4%,同比增长了4.3个百分点。而自主品牌批发市场份额更是达到了52.4%,较去年同期份额增加了6.4个百分点。

尤其是头部传统车企转型升级表现优异,比亚迪汽车、长安汽车、吉利汽车、奇瑞汽车等传统车企品牌份额提升明显。

以此从市场增量来看,比亚迪、吉利、长城、长安、奇瑞等自主品牌已经走在了最前面,或将迎来投资的最好机会。

让特斯拉最不容小觑的是比亚迪,过去十年间,特斯拉对比亚迪的态度发生了180度的逆转——从“他们没什么技术”的不屑,变成了“比亚迪是目前特斯拉唯一一个真正的挑战者”的畏惧。

马斯克说,“我们非常尊重中国的汽车公司。根据我们的经验,他们是世界上最具竞争力的公司。如果让我猜的话,可能某些中国公司是仅次于特斯拉的第二大新能源汽车公司。” 马斯克口中的“第二大新能源汽车公司”,正是比亚迪。

与此同时,吉利、长城、长安、奇瑞、广汽等昔日的传统燃油车企,虽然不像比亚迪那样全身心的投入到电动化之中,但其稳固的燃油车基本盘仍然为企业提供了源源不断的研发资金,也将支撑他们拿到新能源汽车下半场的门票。

评论