记者|梁怡

近日,深交所受理了上海金标文化创意股份有限公司(简称“金标股份”)的主板上市申请。

金标股份业务涵盖终端形象展示产品销售、终端形象建设一体化服务、终端形象设计及项目管理服务等全方位的形象展示定制产品提供及配套服务,而公司收入主要来自终端形象展示产品销售,翻译过来就是“这项产品主要包括标识标牌、陈列道具、展览展示产品等类型,客户在同一门店内通常同时使用上述产品的不同组合,以达到展示效果”。

从下游应用来看,公司产品主要涵盖汽车销售、消费餐饮、汽车后市场领域,其中汽车销售领域品牌包括上汽大众、一汽丰田、比亚迪、豪爵铃木等。公司的大客户集中度不高,但应收账款在快速增长,应收账款周转率大幅下降。

上市前,实控人左手在大手笔分红,公司要建设生产基地,只好右手再向银行抵押借钱。现在又计划IPO,最终让二级市场买单。

应收账款周转率下降

报告期内(2019年-2021年以及2022年上半年),金标股份营业收入分别为4.44亿元、3.77亿元、5.23亿元和2.83亿元,净利润分别为7301.5万元、6889.13万元、8073.95万元、3668.16万元。2020年业绩下滑,公司解释称主要受新冠疫情的影响。

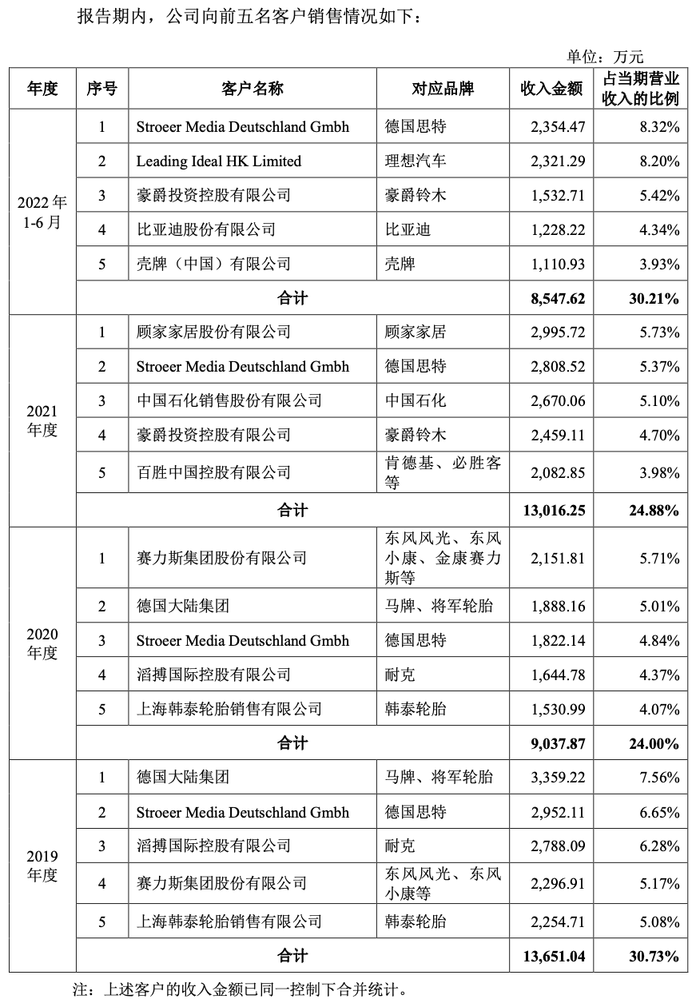

具体来看,公司主要以终端形象展示产品销售业务为主,报告期内实现收入分别为4.27亿元、3.49亿元、4.62亿元和2.32亿元,占比分别为96.23%、92.89%、89.17%和83.17%,其中前五大客户相对稳定,但集中度并不太高。

值得注意的是,公司的应收账款快速上涨,其账面价值分别为3289.72万元、5233.64万元、9465.19万元和1.47亿元,应收账款周转率快速下降,分别为11.93次/年、8.32次/年、6.57次/年和4.35次/年。

另外,商业终端形象展示行业的市场参与者众多,但集中度较低,作为乙方的金标股份面对的竞争也会非常激烈。

左手分红右手借钱

金标股份前身为上海金标实业有限公司,2009年5月由许光荣、刘志强、许光阳、叶威明分别出资17.5万元、13.5万元、11万元、8万元设立。

上市前夕,金标股份减资四成。2021年4月27日,金标股份以当前总股本10000万股为基数,按1:0.6的比例对公司全体股东进行等比例缩股。缩股完成后,公司总股本为6000万股。

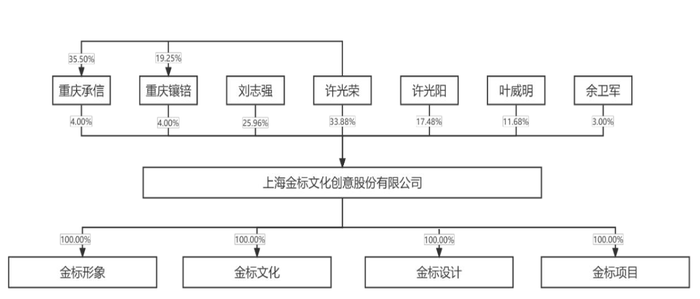

目前,金标股份的股权也相对简单,公司实际控制人为许光荣、刘志强、许光阳,其中许光荣与许光阳系兄弟,三人通过签署一致行动协议合计控制公司85.32%的表决权。

界面新闻记者注意到,上市前夕,金标股份分别于2019年、2020年以及2022年上半年进行现金分红4000万元、2000万元、3000万元。

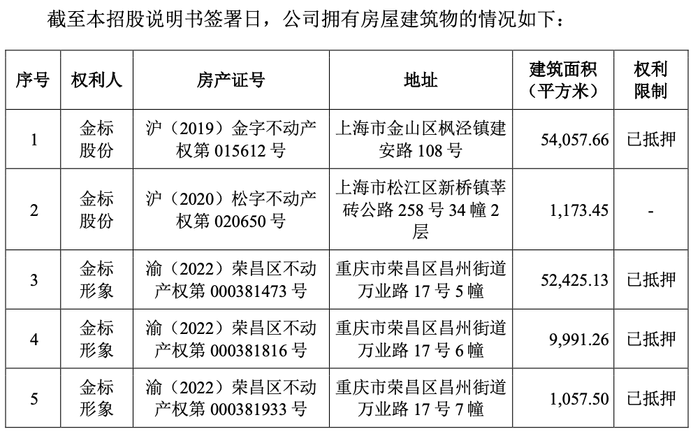

大手笔分红之下,金标股份又在抵押房产向银行借钱,2019年-2021年,公司取得借款收到的现金分别为4230万元、4309.15万元和9790万元,主要为满足重庆生产基地建设和日常经营资金需求。

截至2022年6月30日,金标股份的短期借款5004.38万元,长期借款为1920.22万元,而货币资金仅2366.43万元。

截至2022年6月末,金标股份的资产总额为5.89亿元,本次IPO公司拟募资5.96亿元,其中4.15亿元用于品牌终端形象展示产品智能化生产基地项目(一期)、0.71亿元用于研发中心建设项目、0.75亿元营销中心及网络建设项目,以及0.8亿元补充流动资金。

评论