文|节点财经 七公

赶在癸卯兔年到来之际,国内市值最大的运动鞋服制造商——安踏体育(02020.HK)宣布了成立32年来最大幅度的组织架构调整。

根据其1月19日贴出的公告,本次厘革之举重在几位高管的职务变动:

丁世忠将卸任首席执行官职务并留任董事会主席,继续在安踏的经营发展中发挥核心领导作用。

郑捷将卸任集团总裁及户外运动品牌群 CEO,继续担任执行董事和亚玛芬的首席执行官;

赖世贤将卸任首席财务官,转而担任联席首席执行官,分管安踏、迪桑特和可隆品牌;

吴永华将将卸任专业运动群 CEO,出任联席首席执行官,负责FILA品牌。

以上内容概括起来有两点:于董事局主席兼CEO任上长达15年的丁世忠,选择部分放权;重组管理层,把资源和精力集中到FILA、亚玛芬、迪桑特和可隆。

而就外界看来,安踏在新旧周期切换的窗口做出系列部署,一方面是押注疫后复苏主旋律,更好落实集团“多品牌”及“全球化”战略;另一方面,这家晋江系龙头企业眼下正面临巨大压力,亚玛芬(Amer Sports)亏损、FILA失速、“走出去”待起步……

只是,仅凭一场人事“及时雨”,能填平安踏野心和困境之间鸿沟吗?

持续“失血”的亚玛芬,需要IPO的救赎?

值得注意的是,丁世忠此番退让贤路,却独独保留了安踏董事局主席和亚玛芬董事会主席,并直接管理集团的内部审计、监察职能与收购合并事宜。

结合去年12月,彭博社援引知情人士的报道:安踏和共同投资者正与投行初步磋商亚玛芬体育的IPO事项,最早2023年上市,交易募集资金约10亿美元。

或不难推断,安踏有意推动亚玛芬上市。

图源:Amer Sports官网

为何IPO?——承压。

时间追溯到2019年,安踏联合方源资本、Anamered Investments及腾讯等组成投资者财团,以46亿欧元的价格将亚玛芬“收入囊中”。

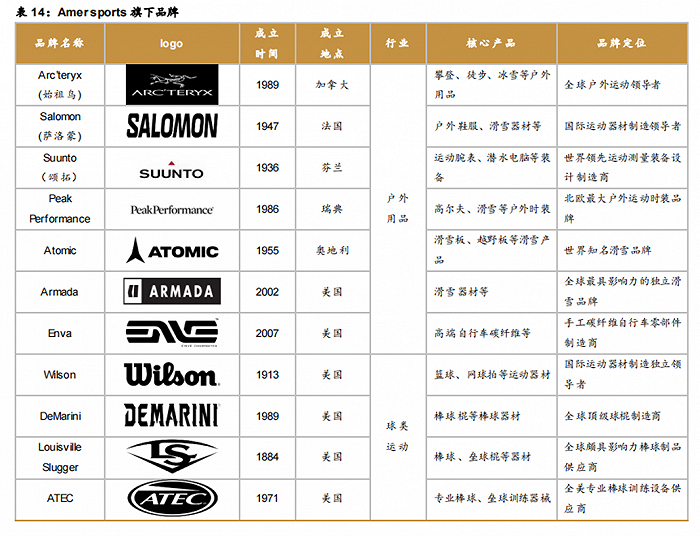

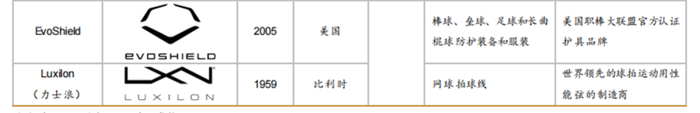

据悉,标的方是一家来自芬兰的,定位中高端的体育用品公司,旗下品牌包括法国的萨洛蒙、加拿大的始祖鸟、美国的威尔胜、瑞士的壁克峰等,涵盖户外装备、山地越野、网球、滑雪等运动场景,且在各自所属领域皆处于领先地位,具有较高的业内知名度。

拿下亚玛芬的主导权后,安踏不断强化前者的高端调性,尤其在中国市场,无论是营销策略,还是门店选址,亦或身份象征,都按照奢侈品的标准打造。

比如始祖鸟,既有位于香格里拉的海拔最高体验店,又有位于上海淮海路与爱马仕邻街的阿尔法中心旗舰店,动辄上万的价格把“凡勃伦效应”发挥的淋漓尽致,绝对是站在户外服装鄙视链顶端的王者。

图源:始祖鸟京东旗舰店

不过,所谓“没有无杂草的花圃”,这笔交易也有它的不完美之处。

硬币的正面,亚玛芬的全球化基因和贵胄血统,恰恰是安踏欠缺的,且赶上全民涌动的冰雪热、户外热,为萨洛蒙、始祖鸟、壁克峰的生长奠定了肥沃的土壤;硬币的背面,前期收购亚玛芬的资金压力和其迟迟无法盈利的结果,又让安踏如牛负重。

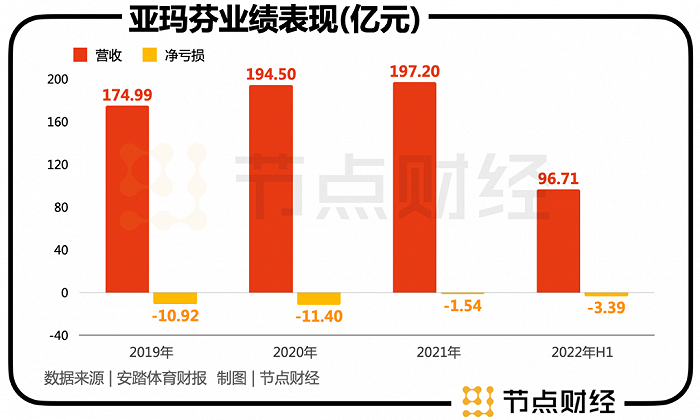

财报显示,2019年3月26日至2019年12月31日,安踏全资持有亚玛芬的合营公司AS Holding收益为174.99亿元,净亏损10.92亿元;2020年-2022年上半年,该公司营收分别为194.5亿元、197.2亿元、96.71亿元,净亏损分别为11.4亿元、1.54亿元、3.39亿元。

按照安踏的持股比例(52.7%),在与亚玛芬“相遇相守”的3年半间,合计“失血”约14.36亿元。

不止于此,亚玛芬还给安踏带来了庞大的债务。

2018年-2019年,安踏的负债总额从78.54亿元狂飙到201.57亿元,至2022年上半年已达到295亿元,资产负债率则从2018年的32%上涨至2019年-2021年的50%左右,2022年中略微降至45.8%。

相比之下,2022年同期李宁(HK:02331)的负债总值为88.9亿元,资产负债率为28.6%。

受制形势,叠加始祖鸟、壁克峰飞入国内后,正处在疯狂造势、疯狂投入阶段,仅靠安踏一人的支持难免力不从心。若拆分亚玛芬上市,显然是个一举两得的好主意。

服装行业某分析师向节点财经表示,“除了找钱、减负,IPO本身有助于安踏通过资本路径,为接下来的扩张谋求底气。”

FILA首现负增长,美好时光俱往矣?

吞进嘴里的亚玛芬还未消化完全,另一支柱品牌,走高端时尚路线的FILA(斐乐)又陷入增长瓶颈,安踏当下正遭遇“雪上加霜”的恶劣天气。

据其年初披露的数据,2022年四季度,FILA出现10%至20%低段的负增长,2022全年增长为负。这也是FILA自2009年被安踏收购以来首次出现的负增长。

就FILA在集团内部举足轻重的“含金量”,这事绝对体大到能让安踏夙夜难寐。

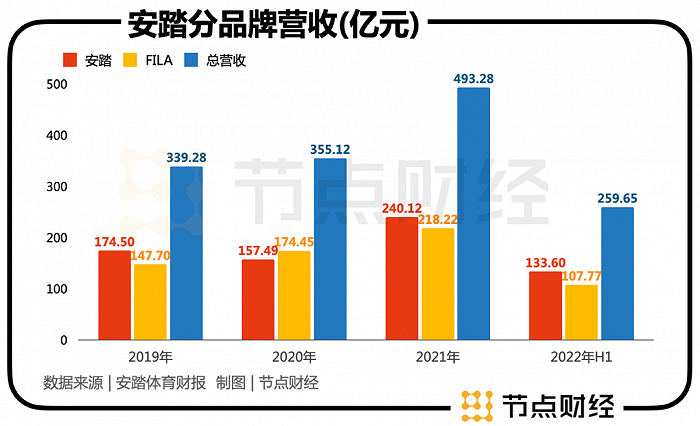

财报显示,过往数年,FILA成长强劲,2019年至2021年,收益同比增幅为73.9%、18.1%和25.1%,经营溢利同比增幅87.1%、11.7%、18.8%;对应各期,主品牌安踏的收益同比增幅为21.8%、-9.7%、52.5%,经营溢利增幅为26.2%、-4.9%、13.7%。

具体到贡献度,2019年至2021年,按营收计,FILA基本和安踏平分秋分。

换言之,若FILA无法止滑,对安踏基本盘打击是致命的。

事实上,FILA势头放缓早有迹象。

2022年上半年,FILA收益为107.77亿元,同比下滑0.5%;毛利率从72.3%下滑3.7个至68.6%,带动经营溢利下滑22.8%至24.26亿元。

往前追溯,2021年上半年,FILA销售额涨超50%,全年营收突破200亿元大关。其实,这一时段的FILA就已走到十字路口。

为了捅开头顶的“天花板”,FILA伸出了多元化的触角,在跑步之外,发力健身、高尔夫、棒球,拓展轻运动生意“钱景”。

可从效果来看,“八爪章鱼术”显然还没形成气候。FILA最美好的时光俱往矣。

追究原因,除了品牌必然的生命周期和赛道内越来越多的玩家锚定时尚运动外,安踏未能跟紧潮流,为FILA及时赋能和更新内涵是原因之一。

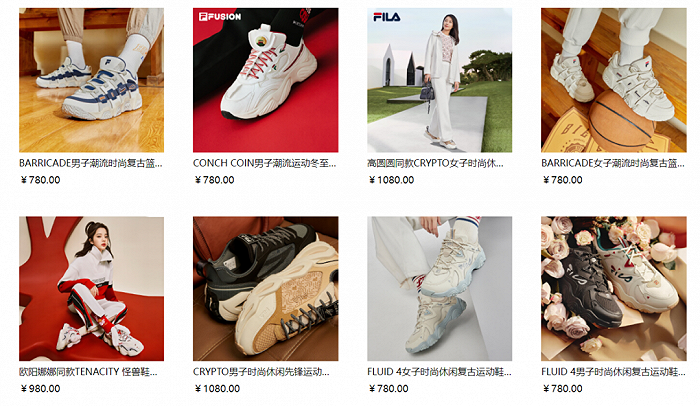

据节点财经观察,FILA曾靠老爹鞋出圈,但春去秋来四五年,出名的还是老爹鞋。

整个过程中,老爹鞋虽然在设计上推出了猫爪、ADE、鱼刺、满天星系列,或者换个概念,大眼鞋、香蕉鞋、刀鱼鞋、怪兽鞋等,但鞋型改变不大。毕竟FILA店员都出来抱怨,“顶多把小细节变一下,以致于撞鞋太多,我们自己都记不清个别产品的名字。”

图源:FILA官网

然而,消费者的喜好一直在变,现如今,体育用品赛道的“风口”的是国潮文化和专业品类,李宁、特步、鸿星尔克纷纷刷街出圈,FILA的感知力却似乎“钝”住了。

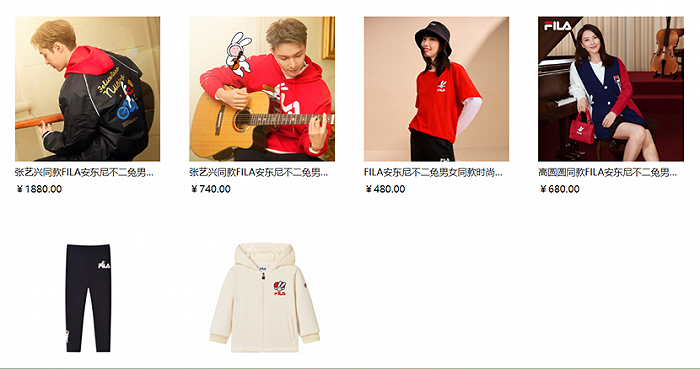

服装类,FILA热衷与设计师、运动品牌等合作推出联名款,但这些号称“运动与时装”,“摩登与经典”,平衡“活力与艺术美感”的价值创作,并没有给人耳目一新的感觉。

比如FILA和安东尼不二兔的联名款,仅仅就是将两个品牌的经典配色和元素进行拼接混搭,再运用于基础的卫衣、长裤和开衫上面,样式甚至与市面上的普通款如出一辙。

图源:FILA官网

反馈到需求端,大众对创新贫瘠的FILA联名产品的认可度也有限。雅虎运动2022年度十大运动品牌跨界联名盘点中,FILA并未上榜。

再者,亦有必要提及斐乐的质量。

黑猫投诉上,有关斐乐的维权信息高达近5000条,集中在产品、价格、服务问题上。

比如有多位消费者反映,使用时间较短,未有不当操作的斐乐羽绒服,在手洗后不仅跑棉,且无法通过轻轻拍打复原蓬松;2022年10月底购买的斐乐的羽绒服,年前穿了一次,年后穿了不到十次,期间也没洗过,便起球很严重,根本没法穿出去。

变革,安踏走到了哪一步?

2021年12月18日,在安踏30周年庆典活动中,丁世忠正式揭晓集团的新十年规划:从“单聚焦、多品牌、全渠道”升级为 “单聚焦、多品牌、全球化”。

这意味着,下一个十年,出海将是安踏的“重头戏”,由此也为前述组织架构调整埋下伏笔。

其中,拥有众多高端子品牌,别样精英、小众气质区别于耐克、阿迪达斯的亚玛芬,被视为全球落子的主心骨,且背负极具挑战的KPI:“5个10亿欧元”,即到2025年,始祖鸟、萨洛蒙和威尔逊成为三个价值10亿欧元的品牌,中国市场和直营模式分别创造收入10亿欧元,总销售业绩千亿元。

图源:西南证券研报

尽管梦想很高远,但现实的骨感还是暗示出道路的艰险和曲折:以亚玛芬目前的营收增速,孱弱的财务表现,千亿规模怕是“画大饼”。

经济学家宋清辉认为,从安踏改造FILA的情况看,借助全球市场,亚玛芬兑现目标并非没有机会,但前提是它能否保持30%的年增长率。

根植于安踏自身,其本身缺乏海外市场的操盘经验,无论是斐乐的成功,还是始祖鸟的爆火,它所做的都是把外国好品牌买回来进行中国本土运营,而非国际化运营的结果。

如果再把视野放宽到全球,国际化差距则更显著。

据英国品牌评估机构“品牌金融”(Brand Finance)发布的2022“全球服装时尚品牌价值50强”排行榜(Apparel 50 2022),耐克继续蝉联第一,品牌价值增长9%至331.76亿美元;阿迪达斯排号第五,品牌价值增长2%至146.36亿美元;安踏位列第17名。

自斩获亚玛芬后,安踏对于追赶竞争对手信心十足:“在正面战场上,耐克的优势在中短期很难撼动,而我们收购Amber,则可以在细分市场上,迅速占领高点,形成差异化竞争的新对峙格局。”

但细化到最客观的数据,安踏在全球的收入只占2%的市场份额,根本难望全球占比18%的耐克和10%的阿迪的项背。

不得不承认,安踏距离预期的,真正意义上的国际化,还有很长的一段路要走。

回到刚刚开启的2023年,安踏的任务很紧迫,既要,又要,还要。不单单要找到亚玛芬的盈亏平衡点,还要拯救失速的FILA和打响国际化第一枪。否则,缺少支撑力,安踏在资本市场可能就危险了,出手要钱更不可能硬气十足。

值得注意的是,截至3月8日,安踏市值约2876亿港元,相较一年前高点的5200多亿港元,缩水超2300亿港元。

评论