文|壹娱观察 石若萧

刚刚过去的2022年,毫无疑问是体育大年,凭借冬奥会和世界杯的加持,众多品牌实现了营收和利润上的突破,这一点在李宁、安踏、特步近期发布的财报上都有体现。不过对于具体品牌而言,既有好消息,也有坏消息。好消息是“王者之位”易主,中国市场上,安踏终于超越了耐克,跻身营收第一,此外阿迪达斯的进一步衰落,其在2021年被安踏超过,去年又被李宁甩在了身后。坏消息是,又到了一个新的运动鞋服库存周期,各家企业的存货水平都在上涨,现金流进一步承压。

过去几十年,国产运动品牌大多时间都在耐克、阿迪达斯两大巨头的阴影下辗转腾挪,期间经历了数次危机,才终于立住脚跟、实现反超,谱写了一部波澜壮阔的奋斗史。

但放下“天道酬勤、自强不息”之类的老生常谈,仔细剖析这段历史,会发现这也是不同品牌根据自身的定位和战略,不断出击吃下对手份额的战争史。

商业战争充满了变数,谁会成为最后的赢家,目前仍没有定论。

李宁:要“转时尚”,要高端高价

据李宁在3月17日发布业绩公告显示,公司2022年营收258.03亿元,同比增长14.3%;归母净利润40.64亿元,同比增长1.32%。

而阿迪达斯在大中华区的营收继续下跌,从2021年的45.97亿欧元跌至2022年的31.79亿欧元,跌幅达31%。这意味着按当前人民币对欧元汇率(7.39 : 1)算,李宁的营收终于超过了阿迪达斯。

多年前,大家很难想像这一天会到来,毕竟一直以来,李宁采取的品牌营销战术感觉多少有点问题。

早在2008年奥运会前后,国内体育用品高端市场几乎全部被外资品牌所占据,为了应对这一局面,李宁没有像大多数国产品牌一样从侧翼绕开,采用农村包围城市的战略,而是选择正面驳火。其改进设计,请来众多CBA、NBA球星代言,试图直接将价格和品牌抬高到和耐克、阿迪达斯同一地位。

然而运动产品的研发具有周期性。当研发实力不足,技术储备不够的时候,光把价格和设计提上去,难以让消费者买单,还招致了不少非议和嘲讽。

但这招多少还是起到了效果:填补了市场空白。

当年大多数国内消费者都有“唯洋是举”的消费心理,市场最大痛点是国产品牌完全就是粗劣的代名词,李宁的正面强攻,填补了国产高端运动品牌从0到1的空白,用近乎惨烈的代价确立了自己独一份的用户心智。

但李宁接下来在品牌形象定位上的接连失策,又将这份好不容易攻下的用户心智损耗了大半。首先是将战略重心从“体育”转到“时尚”,选择性放弃了对中国奥委会战略合作伙伴的争夺。

当时营业额还不到李宁一半的安踏拿到了战略合作伙伴资格,迅速振兴。

2010年,李宁又发起了一场品牌重塑运动。logo经过了重新设计,并且把“一切皆有可能”的slogan改成了“让改变发生”。品牌重塑后,价格进一步上涨,老标的商品沦为库存商品,大量积压。

受到北京奥运会刺激,2010年前后,整个体育用品市场都经历着库存积压的烦恼。李宁因自身策略失误,情况显得更严重。2012年,李宁亏损19.8亿元,安踏却盈利了13.59亿元,营收也被安踏反超。从此,李宁公司在国产体育品牌老大的位子易主安踏。不断的下行趋势,终于随着李宁回归掌舵以及“国潮”风口的兴起,才逐步得到扭转。

也幸亏“国潮”这阵风,才终于让近十年前的“体育转时尚”战略多了几分合理性。

时光荏苒,改变了许多,唯有“涨价快过技术进步”这一点不但没有改观,反而变本加厉。

2021年,李宁的韦德之道4在得物App上的售价高达48889元,而其参考售价为1499元,涨幅达30余倍。对此,李宁的回应相当官方,表示将设置门槛规避炒鞋行为。

天价鞋的背后,离不开李宁一如既往的限量发行策略的推波助澜。另一方面,从线上转到线下李宁门店,也会发现其已经很少有低于千元的单品鞋售卖。“国潮”毕竟只是一阵风,风过去后,最终还是得回归技术的比拼。

可在技术储备上,李宁就稍显不足了:截至2021年7月,李宁在四大国产运动品牌中申报的专利数垫底,而到了2022年2月,李宁甚至已经不在全球运动鞋行业专利申请数量top10行列中。

安踏:大众与小众,我全都要

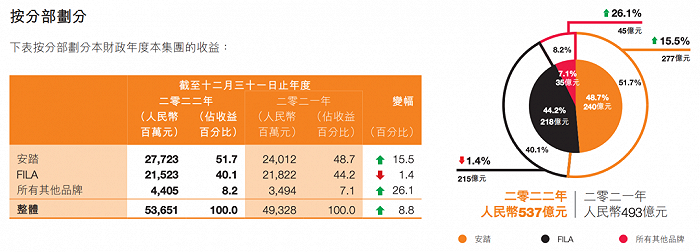

据安踏体育发布的业绩公告显示,公司2022年营收首次突破500亿元,达536.5亿元。而2021年12月至2022年11月,耐克中国市场营收为514.22亿元。

相比李宁,安踏的步子要稳健得多,也亲民得多。

尽管总体量已经做到了第一,可如今打开各大网络购物APP搜索“安踏”,出现在第一页的,依旧是不少价格仅100元出头的廉价产品。但与此同时,安踏的高端产品依然在不少专业细分领域中站住了脚。

这一点颇为难得。

纵观品牌营销史,很少有品牌能够同时在高端和大众两头站住,想要不造成消费者认知混乱,通常需要另外设立子品牌。以汽车市场为例,丰田需要雷克萨斯,日产需要英菲尼迪,均是因为此。

福特和雪佛兰就因为全产品线定价造成了消费者心智定位混乱,拱手将市场让给了日本和德国品牌;单个产品中,大众辉腾的失败也是因为同样的缘故。

安踏却做到两头通吃。

相较于特步、匹克、361度、鸿星尔克等其他国产亲民品牌,安踏在消费者心智中达到了一个极微妙的平衡——便宜的产品线并没有拉低整体的品牌价值,却反过来得到了高端产品线的赋能,让普通消费者用得更加心安理得。这就不得不提到其在小众细分领域上“押注”的绝对实力。

根据资料,安踏创始人丁世忠性格强势,在营销上擅长“高举高打”。2008年,见到李宁在鸟巢上空点燃奥运火炬最后一棒后,心有不忿,决心展开争夺中国奥委会战略合作伙伴的位置。这一决策,也成了两家企业日后发展的拐点。

这股劲一直坚持了下来,在前两年的体现,就是先后在举重世锦赛上押注吕小军和国家男子举重队,以及在冬奥会上“押注”谷爱凌。分别为自身的专业运动及户外运动产品线赋能。

安踏代言人谷爱凌

目前来看,安踏的品牌群主要分为三类:专业运动、户外运动和时尚运动。

专业运动属于安踏的核心战区,其开发的奥运科技产品矩阵收效明显,目前奥运科技产品流水占比已达20%,贡献了不俗增量。而线下“安踏冠军店”的出现,本身也是品牌价值原地升级的一种体现。

户外运动营收占全集团比例不高,仅有十分之一不到,但增速亮眼——2022年收入同比增长26.1%至44.1亿元,连续超过20个季度保持双位数增长,主要是依赖迪桑特、可隆等多品牌覆盖来实现。随着疫情后更多大众开始走向户外,户外装备市场进入红利期,安踏的第三增长曲线逐渐成型,开始成为业绩弹性的主要来源。

唯一的缺陷在时尚运动上,这一块是李宁的焦点,却并非安踏所擅长。大部分时间下,其都是借助2009年收购的FILA来实现。在一系列组合拳打法下,这一在失败边缘徘徊的品牌成了安踏体育的“半壁江山”,2020年,其营收占安踏体育的49.1%。

但近期FILA却出现了增长乏力的现象:财报显示,FILA品牌2022年营收215.23亿元,同比下滑1.4%;毛利142.83亿元,同比下滑7.2%,同期该品牌毛利率也从2021年的70.5%下滑了4.1个百分点至2022年的66.4%;经营溢利更是同比下降19.4%。

安踏2022年财报

这是收购以来FILA品牌首次年度营收下跌,也是业绩拐点出现的标志。需要注意的是,拐点的出现,既同时尚运动领域的激烈竞争脱不开关系,也是因为FILA并不属于土生土长的国产品牌,完全吃不到这两年的“国潮”红利,

但总体而言,自2012年击败李宁,2015年营收破100亿元后,安踏体育又在去年实现了营收过500亿元的跨越,最终超过耐克,问鼎中国运动鞋服市场冠军,凸显了国产品牌的强势崛起。

安踏体育介绍,2022年克服外界环境不确定性实现稳健增长,背后是公司在“单聚焦、多品牌、全球化”战略驱动下,充分发挥“多品牌组合全覆盖细分需求”的集团军优势,深耕运动鞋服全价值链的“垂直整合业务模式”,以及“多品牌协同运营能力”的进一步深化。

说了这么多,概括下来还是那四个字:“我全都要”。

特步:专注跑步细分

相比李宁和安踏,特步的声音要小很多。

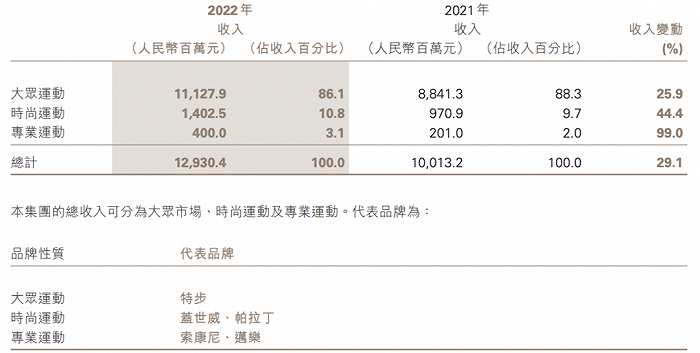

这一点主要体量有限所致,根据特步集团2022年财报:其全年营收129亿元,全年净利润9.22亿元。论营收,差不多是李宁的一半,安踏的四分之一;论利润率,也较前两者为低。

体量差异和品牌辨识度决定了特步既无法像李宁一样坚持走高端路线,也不能如安踏一样多品牌全面开花,而是只能侧翼进攻,在某个专业产品线上做到极致。特步选择的赛道是跑鞋,更精确一点,是马拉松长跑,为此不惜大量投入资本进行研发和收购,压低自身的利润率。

特步跑鞋拿到多个国际大奖

目前,在马拉松专业选手中,特步已经成了质优价廉的代名词。

各大赛事中选手中穿着特步的比例也在逐年增加,在跑步垂圈自媒体98跑发布的“2019—2022年中国马拉松男子百强”榜单中,百强选手中穿着特步跑鞋的人数,连续四年位于国产第一,并首度超越外资品牌,成为百强占比第一品牌,并且创造了2022年中国马拉松年度女子最好成绩。但无奈的是,即便做到了“质优”,特步“价廉”的品牌心智已经固定住了,价格很难升上去,连带着利润率也被压低。

为了补足高端产品线,特步选择和安踏一样,只能通过收购来实现。

一般企业进行收购,目的都是补足自身欠缺的产品线,比如安踏对FILA的收购,就是为了补充自身在时尚基因上的不足。但特步和索康尼在关键业务上却重合,都是在路跑市场上。虽然合理,却也突出了草根翻身之难。

特步2022年财报

好在索康尼表现尚可。

2021年,特步集团成立20周年,营收首次突破百亿大关。这一年,特步集团推出第五个五年计划,即“五五规划”:计划到2025年整体收入达到240亿元,特步自主品牌收入达到200亿元,新品牌收入规模达到40亿元,而专业运动板块(索康尼及迈乐)的收入目标为12亿元。第二年,规划目标得到了超额完成,其中索康尼实现了收入翻倍。

根据资料,在2022年上海马拉松中,索康尼整体穿着率在所有品牌中排名前三,2022年厦门马拉松及北京马拉松中,其整体穿着率于所有品牌中分别位居前三及前四。

投资者见面会上,特步集团董事局主席兼CEO丁水波表示:“在2019年,索康尼加入集团品牌矩阵时,我们构想的让‘特步跑步和索康尼在消费人群、产品价格、市场层级上形成差异和互补’正在成为现实。”

索康尼并非特步唯一的收购标的,其品牌组合中,还有迈乐、盖世威和帕拉丁。不过由于时间短,效益增长尚不明显。

2018年,丁水波表示过其愿景:希望特步“是由一个单一品牌公司拓展为多品牌组合的集团”,这一愿景同安踏大体相似。不过尽管品牌矩阵有所扩大,路跑业务依旧是其目前业绩增长的主要动力。

根据特劳特《商战》中的理论,如果一家企业不属于头部企业或者第二名企业,那么就只能运用侧翼战或游击战的位置,站住一块细分市场发力。

特步牢牢践行了这一理念,通过多年深耕路跑市场,已然建立起了稳固的品牌护城河。

结语

坊间一直流行一个笑话——

电梯上行,里面有三个人,一个跑步,一个做俯卧撑,一个在拿大顶。别人问他们怎么上来的,他们说,跑步、做俯卧撑、拿大顶上来的,其实都错了:是电梯把他们带上来的。

对于国产运动品牌而言,这个电梯,短期看指的是2008奥运刺激下的整个中国体育产业的振兴,长期看,指的是中国富强、国民对自主品牌的需求自然而然增长的一个过程。

“中国制造”已经不再是粗陋的代名词,“洋品牌”也未见得就多么高端,这一观念的转变,需要的时间周期至少得以十年为单位计。

可尽管有着这样一部电梯存在,也绝不意味着电梯里面的人就可以掉以轻心。

毕竟上升过程中,电梯的门一直是开着的,内有忧患,外有强敌,一个不留神就会整个被对手给扔出去。

过去几十年,在风云变幻的中国市场上,三家国产体育巨头运用不同的打法逻辑,趁最近几年国潮崛起,都再次焕发生机,吃到了时代留给赢家的红利。

而下一个阶段,互相深度入侵的战役也将更为激烈。

评论