文|盒饭财经 彦飞

编辑|王靖

正在快速复苏的餐饮赛道,即将跑出一家新的上市公司。

4月3日晚间,在家吃饭餐食解决方案品牌锅圈向港交所递交招股说明书,正式开启赴港IPO。

根据招股书,锅圈拟在香港联交所主板挂牌,华泰国际和中金公司担任保荐人。IPO募集的资金将主要用来提高产能、升级现有生产厂房及产线、投资建设食材产品预制中心及产品研发、提升数字化能力等。

此前,锅圈已经完成多轮融资,多家知名创投和企业参与其中。其中,2020至2022年间,锅圈完成5轮融资,总额接近26亿元。投资者既包括IDG资本、天图投资、招银国际资本等投资机构,也有三全食品、物美联合资本等产业背景投资人。

公开资料显示,锅圈成立于2017年,目标是满足社区居民对于一日三餐“好吃方便还不贵”的需求。它最初从火锅食材切入,如今已覆盖火锅、烧烤、卤味、一人食、快手菜、饮品、西餐等多个品类,在售SKU超700个。

截至2022年底,锅圈在全国29个省市自治区开设9221家门店,注册会员超2000万,全年订单超1亿单。根据市场调研公司弗若斯特沙利文的报告,按在家吃饭餐食解决方案的零售额计,2022年锅圈在所有零售商中排名第一,是最大的在家火锅和烧烤食品提供商。

过去三年,锅圈经营业绩保持较快增长。2020年,锅圈营收为29.6亿元人民币;2021年为39.6亿元,同比增长34%;2022年增至71.7亿元人民币,同比增长81%,增速比前一年大幅加快。

利润方面,2020~2022年,锅圈毛利润分别为3.3亿元、3.6亿元及12.5亿元,毛利率分别为11%、9%及17%。2022年首次实现盈利,净利润为2.4亿元。

锅圈在成立之初确立了“仓店一体”的发展路线,社区门店兼具末端仓储、零售、配送等功能;当前又在此基础上,提出了“一店一铺一库”战略。

“一店”是深入消费末梢的社区门店;“一铺”是囊括锅圈APP、小程序、第三方渠道等线上入口的云端店铺;“一库”则是区域中心仓和冷冻前置仓等仓储物流设施。三者在O2O技术底座上互相串联、彼此配合,驱动人流物流商流在消费链条中持续运转。

供应链方面,锅圈已经在国内多个地方自建生产基地和研发中心,并与超600家工厂达成合作,生产标准化食材。根据招股书,超95%的锅圈在售产品为“锅圈食汇”自有品牌。

同时,锅圈持续加大数字化、智能化供应链的投入,打造全自动数据智能化工厂,借助数字化工具建设透明生产线,实现从食材生产到产品包装的一条龙可视化。

值得注意的是,以火锅食材起家的锅圈,正沿着横向和纵向维度展开扩张。除了核心的“在家吃饭”外,它试图切入眼下火热的露营场景,在一人食、公司餐饮等领域也有规划;而在覆盖地域上,锅圈基本完成对高中低线城市的覆盖,正尝试在乡镇地区开设更多门店。

目前,国内涉足“在家吃饭”场景的企业不少,分布在不同赛道。除了锅圈,还包括盒马鲜生等新零售超市,叮咚买菜等生鲜电商,甚至美团买菜、多多买菜等也部分覆盖了这一场景。

面对不断膨胀的市场需求,各大企业都在品牌声量、用户拉新、销售渠道、配送履约等环节投入巨资。但截至目前,能够建立可持续增长模型的玩家寥寥无几,像锅圈这样实现盈利的更是凤毛麟角。

锅圈的差异化打法在于,它固然重视渠道建设,但企业能力矩阵是围绕产品和供应链所展开的。尽管已经逼近万店门槛,但锅圈并不是纯粹的商超型渠道企业,而是一家服务于一站式餐饮需求的实体公司。这让它能够把商品性价比和供应链效率做到极致,并更敏锐地洞察和响应市场需求,将自身能力不断复制到新的场景和赛道。

随着锅圈启动赴港上市,这家新型实体企业的底色究竟如何,将接受公众和资本市场的更严苛审视;同时,它也为深入观察“在家吃饭”这门生意提供了更精细的样本,并为赛道内的其余选手提供借鉴。

01

尽可能做到“好吃方便还不贵”,是锅圈面向C端消费者的核心竞争力。在招股书中,这句话被提到了21次,足见公司对于这一竞争力的重视程度。

自成立以来,牛羊肉、毛肚虾滑、香肠豆腐卷之类的火锅涮菜一直是锅圈核心SKU。根据招股书,2022年火锅产品为公司贡献75.8%的收入,虽然在烧烤产品、饮品等新品类不断增长的影响下,距离2020年的81.9%有所降低,但仍然是绝对主力。

但问题是,火锅食材的传统销售渠道很多,除了社区自带的小超市、夫妻店,还有大型商超、农贸市场等,消费者已经形成从这些渠道购买的习惯。作为后来者,锅圈想要破局,必须分别击破这两大类商业形态在火锅领域的软肋。

与瞄准“下楼买菜”场景的社区超市、夫妻店相比,锅圈的优势在于“好吃”。

同样开在社区内,锅圈门店背靠的不是传统的集贸市场,而是遍布全国乃至全球的供应链体系。目前,锅圈食材来自全国100多个地市、全球十多个国家,从内蒙辽宁到福建广东,从北美巴西到印尼泰国,都有锅圈的买手团队。

再加上与之配套的区域中心仓、前置冷冻仓等,锅圈门店可以铺设数百款SKU,远多于普通社区超市的十几种果蔬肉类。同时,得益于冷链物流,锅圈食材能够以尽可能新鲜的状态送进厨房,而这也是缺少冷冻冷藏设备的夫妻店难以做到的。

此外,锅圈设有一支300多人的研发品控团队,能够对市场需求做出更快反应。据相关负责人介绍,从最初的用户洞察,到最终的成品生产,锅圈只需要30~45天即可完成。

另一方面,与食材品类同样丰富的大型商超相比,锅圈把差异化竞争的重点放在了“不贵”和“方便”上。

据了解,锅圈产品整体上比超市便宜40%,甚至比农贸市场还便宜10~15%,人均不到50元便可吃上一顿火锅。作为对比,火锅龙头海底捞去年的人均消费金额为104.9元,比锅圈高出一倍多。

这种性价比源自锅圈对于各环节成本的严苛控制。招股书提到,这些措施包括整合国内外的多渠道供应资源,并借助体量优势,将采购价格控制在较低区间;同时,简化从工厂到中央仓再到门店的供应链管理,消除多余的中间方,从而提高运营效率、降低成本。

“方便”则包含两层含义。一是购买更便捷,锅圈门店深入社区,只服务周边2000~3000户居民。消费者步行5分钟即可到店选购;若是从线上渠道下单,锅圈最快可做到30分钟送到家。二是锅圈主要销售火锅预制食材,消费者省去了“洗切配调”的做饭步骤,5分钟内就能做一道菜。

相比之下,大型商超受限于庞大的占地面积,布局密度不足以满足“5分钟步行可达”,送货上门也不会很快。而在食材品类方面,他们的长板在于新鲜肉鱼蛋奶、蔬菜水果,预制菜并非其强项。

在社区小超市与大型商超之间,锅圈发掘并把握了消费者的新需求。不想点外卖的年轻人追求物美价廉、口味多样,同时又不想跑超市、花费太多时间做饭,是“在家吃饭”场景的用户心理特征;在传统业态无法解决痛点的情况下,锅圈填补了这块空白,并把“好吃方便还不贵”写进公司成长方法论。

02

面向C端消费者的“好吃方便还不贵”,背后是锅圈在经销渠道、产品研发和供应链上下游等方面的经营哲学与能力矩阵。

在渠道建设方面,锅圈的绝大多数店面为第三方经销商,要想做大规模,就必须确保开店和运维成本足够低,留出尽可能多的利润空间,让经销商站得住脚、有利可图。

较少的占地面积和人工成本,让锅圈经销商能够以较低的投入把店开起来,人工和运维成本也更容易控制,能够在短时间内盈亏打平,实现正向现金流。根据招股书,2022年锅圈的关店率只有3%。

给经销商“减负”,让锅圈能够更快、更轻地完成扩张。2020年初,锅圈在全国有1441家经销商;到了2022年底增至9216家,三年增长约5.4倍。

但渠道能力并不是锅圈的全部底牌。它并不是一家纯粹的渠道销售公司,而是一家从产品与供应链出发,提供多场景餐饮解决方案的实体企业。

招股书显示,锅圈拥有一支由食品行业资深人员组成的产品开发团队,研发投入从2020年的20万元快速增长至2022年的1000万元。他们除了调研餐厅、火锅店、超市、食品分销市场状况,选择并开发有潜力的新产品外,还会根据消费者反馈,以C2F(客户至工厂)模式进行研发生产,不断扩充产品矩阵。

2020至2022年,锅圈每年推出的新SKU分别为66个、185个和173个。截至2022年底,锅圈在全国销售的SKU中有68%为自主研发或合作研发。

除了产品研发,高效率的上下游供应链,是锅圈的另一个核心能力底座。

对于上游工厂,锅圈以控股、参股或合作等方式,增强供给确定性。它已经在河南控股了三家食品原料工厂,生产牛肉、肉丸、火锅底料等热门产品;还参股了一家虾滑供应商。此外,截至2022年底,锅圈已经与安井、三全等279家食材供应商达成合作,并发展出“单品单工厂”合作模式,在保证品质的同时,确保整体品类的高效供应。

另一方面,锅圈也在围绕下游经销商提升数字化供应链能力。它推出了锅圈云信息中心,覆盖从采购、仓储到门店、用户的全业务链,实时监察从采购端到门店端的供求动态;并根据运营和销售数据,分析预测经销商的偏好和需求,并向供应链沟通,以及时调整采购计划和产品开发,进一步提升供应链效率。

此外,锅圈与第三方仓储和物流提供商合作,在全国范围内利用14个数字化中央仓库,通过数字库存和条形码管理实现产品的快速流通。依靠对产品流通进行实时监控,以及将产品高效准确地直接送到门店,锅圈的大多数订单实现了从仓库到门店的“次日达”。

可以说,锅圈的“好吃方便还不贵”,根源在于产品和供应链能力。而围绕产品和供应链建设能力体系,也让锅圈更敏捷地响应新需求和市场环境变化。这种硬实力,是锅圈能够营收快速增长的同时实现盈利的关键。

03

资本市场对于锅圈的看好,与越来越多人倾向于“在家吃饭”有关。

过去几年,受消费者健康意识提高、更加注重食材品质和新鲜度等多重因素影响,在家吃饭的人越来越多。弗若斯特沙利文在一份报告中称,2017年中国在家吃饭市场(包括买菜做饭、餐饮外卖和在家吃饭餐食解决方案三大类场景)的总规模约为3.1万亿元,2021年增至5万亿元以上,年复合增长率超12%。

如今,外出就餐恢复正常,但许多人已经形成居家餐饮的生活习惯。弗若斯特沙利文今年2月的一项消费者调查显示,逾95%受访者愿意增加在家吃饭的频率。

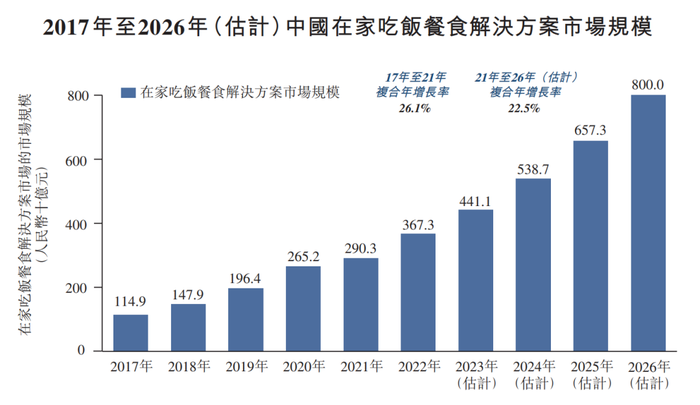

此外,在家吃饭餐食解决方案预计于2021~2026年成为中国餐饮行业增长最快的细分赛道。这块市场在2017年的总收入规模约为1149亿元,2021年增至2903亿元,年复合增长率为26%;2026年有望达到8000亿元。

作为在家吃饭赛道的头部公司,锅圈有望伴随行业高速发展继续享受增长红利。同时,锅圈的经营和财务业绩持续向好,特别是2022年在保持高速增长的同时实现盈利,证明了其商业模型和经营模式的成长性。

内外因交织,让锅圈成为优质投资标的,也为它赴港IPO铺平道路。不过,二级市场投资者更看重的,或许是锅圈的“可扩展性”。

锅圈的能力底色是“极致性价比+高效供应链”。这种能力投射到C端,是“好吃方便还不贵”的消费体验;投射到B端,是上下游供应商、经销商和平台都能够迅速起量,并通过不断迭代优化提升效率,一起做大并分享蛋糕。

目前,锅圈主要把这套能力矩阵释放到了“在家吃饭”场景,聚焦于火锅品类。但在跑通模式后,它也在尝试将其复制到别的场景和品类中。

锅圈在招股书中提到,除了在家吃火锅、烧烤外,公司也在向更多消费场景延伸,比如一人食、公司餐饮、露营等。品类方面,锅圈已经在火锅和烧烤品类之外,拓展到饮品、即烹餐包、西餐等,未来还将向水果、零食、饮料、酒水扩张。

锅圈“出圈”已经初见成效。2020年,烧烤产品只占到锅圈总营收的5.8%;到了2022年提升至10.1%,销售金额从1.7亿元增至7.1亿元,增长逾3倍。

锅圈的可扩展性,是资本市场给这家实体公司“称重”的锚点。能否做好“在家吃饭”,决定了锅圈的下限;而能否做好向其他场景的扩展,将决定锅圈最终能够达到怎样的高度。从这一角度来看,登陆港股之后,锅圈真正的考验或许才刚刚开始。

评论