文|市值榜 齐笑

编辑|赵元

同样是懒得洗碗,现在的人选择点外卖或者叫家政服务,而100多年前的人发明了洗碗机。

19世纪,美国的约瑟芬·科克伦夫人(Josephine Cochrane)喜欢用精心收藏的陶瓷餐具招待客人,不过餐后的清洗工作量很大,瓷器又容易破碎,科克伦夫人就萌生了造洗碗机的想法。

1886年,在机械师的配合下,第一台原型机诞生了。

在1893年的芝加哥世界博览会上,科克伦夫人的洗碗机用2分钟清洗了200多个餐盘,夺得了展览会的最高大奖。

科克伦夫人也被称为现代洗碗机之母。

在距今130年的时间里,洗碗机成为了西方发达国家厨房的标配,在中国却走不进千家万户,在美食发达的土地上,这样一个使用频次高、刚需的产品为什么使用者寥寥?中国洗碗机市场还有没有未来?落后了多年,中国洗碗机品牌的机会在哪儿?

一、冷板凳坐完了吗?

把人从重复又繁重的劳动中解放出来的产品,应该是一门好生意,比如过去的洗衣机,现在的扫地机和未来可能出现的家政机器人。

其实,在西方,洗碗机和洗衣机都被当做是“家庭妇女解放”运动的家电先驱,做市场推广时,做的宣传也是它们可以让家庭主妇从繁重的家务活中解脱出来。

很多人可能不知道,到现在都不算常见的洗碗机,早在上个世纪八十年代就已经进入中国,并没有比洗衣机晚多少。

洗衣机早已经成了家家户户必备,洗碗机在欧美国家也有70%左右的渗透率,而在中国,始终步履艰难。

新事物的发展要经历四个时期:导入期、高速成长期、成熟期和衰退期。洗碗机的发展大体上遵循这一规律,却又多了很多的波折。

到目前为止,中国洗碗机市场的发展可以分为三个阶段:冷板凳期、高速增长期、不稳定增长期。

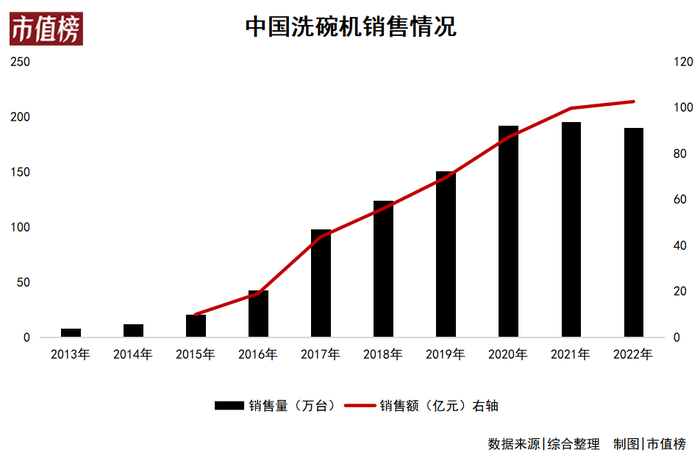

销售额从0到5亿元,洗碗机在中国市场用了20多年的时间。2015年,中国洗碗机市场开始爆发,这一年也被称为洗碗机元年(也有说法是2016年),一直到2018年,洗碗机的增速都符合新事物在成长期的规律。

也可以看到,洗碗机的爆发式增长期并不长,到2022年,销售额勉强增长,但销量已经下降了。

蛰伏周期长原因有以下几个:

第一,贵。

上世纪80年代的洗碗机价格差不多要1000多元。据统计,当时的1万块,基本等于现在250多万。

1990年,我国的居民年平均工资还不到500块,当时的洗碗机,等同于奢侈品。

即使到了2015年,洗碗机仍然不算平民消费。当时大家电均价在2000—3000元左右,洗碗机的均价在5600元左右。

第二,不适应本土。

从产品尺寸上看,洗碗机作为舶来品,早期延续了欧美的产品尺寸,比较大,难以匹配中式的橱柜尺寸,影响厨房整体的美观程度。

从产品性能上来看,中国美食众多,烹饪方法多,调味品也更多,各种锅具尺寸不统一,导致欧式的洗碗机在清洁力度和餐具的摆放上没办法满足消费者的需求。

在供需匹配上,大城市寸土寸金,洗碗机比较占地方,厨房大一些的小城市,对新事物的接受程度又稍弱。

洗碗机发展波折、爆发期短的一个原因是和地产周期的关联度更大。

巧合的是,2015年是棚改货币化的一年,房价在需求的放量之下上涨,2018年,是万科的郁亮喊出活下去口号的那一年。

此后,中国洗碗机市场迈入了不稳定增长期,也有行业媒体将这一阶段分为两个阶段,回调期和结构性调整期。

从渗透率来看,中国只有3%,还有很大的空间,但从进程上看:房地产行业的低迷、市场教育进度的缓慢、高昂的价格,这条路还是很曲折。

二、市场争夺:中外品牌的竞赛

不管是从0亿到5亿再到2021年的百亿大关,还是未来迈向1000亿,洗碗机的发展都是在重重阻碍下进行的,这也是洗碗机品牌解决一个个难点的过程。

第一次的爆发,除了有房地产、行业规范等的助推因素,更重要的原因是迈过了第一道坎:产品好不好用。

不好用的产品做再多的市场教育也是徒劳。

这一过程诞生了诞生很多机会,也会有惨烈的洗牌。

早期,中国的洗碗机市场,被外资品牌垄断,就连洗碗机专用洗涤剂的市场几乎都是被外国企业垄断。

当时也有中国品牌入局,比如万家乐1988年就从欧洲引进了洗碗机生产线。

此外,小天鹅、海尔、美的等传统家电厂商都涉足了洗碗机的制造销售领域,但是因为产品不符合国情,内销没有打开局面,不得已走上了出口ODM代工之路。

在洗碗机迎来爆发之前,西门子一家独大,2015年,其线上市场份额高达70%,产品均价七八千元。

随着中国人均收入的增长,消费升级变成主流,原本专注于出口的品牌,又将目光放回到国内,国产品牌逐渐有了一席之地。

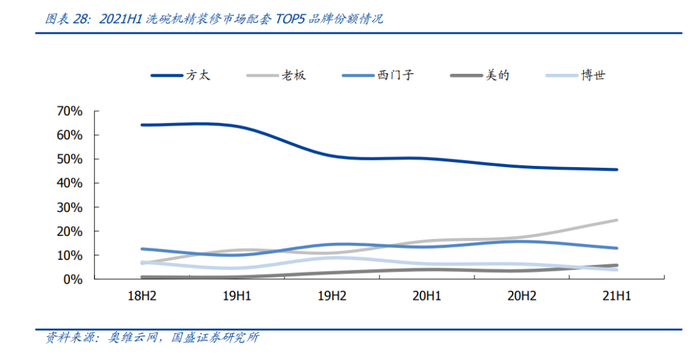

到2021年,西门子的线上份额降为27.1%。美的、海尔、方太、老板等国产品牌线上销售份额分别达到24.4%、10.3%、7.7%、5.2%,中国洗碗机市场进入“多强并立”时代。

目前,线上,美的已经反超西门子,线下,方太、老板电器与西门子的差距也在不断缩小。

在品牌力弱于国际品牌的背景下,中国品牌的突围甚至超越,依靠的是本土化的创新。

第一,产品创新。

凭借早期ODM积累下的经验,海尔、美的在国内洗碗机市场爆发前夕,抢先推出了适合紧凑型厨房使用的“小海贝”和“美的范”台式洗碗机。

2015年,方太推出了具有颠覆性的产品——水槽洗碗机,将“水槽”“洗碗机”和“果蔬净化机”的功能集于一体,还解决了厨房小、改造难度大的问题。

2018年,火星人首次推出了集成式洗碗机。

台式、水槽式、嵌入式、独嵌两用式、集成式,多种形态,尽管还有一些问题,比如水管排布,但消费者的选择性增加了很多,与厨房相匹配的问题解决了一大半。

除了产品形态上的创新,还有性能上的提升,包括清洁力、杀菌烘干功能等方面。比如2011年美的水枪式喷淋系统,2015年老板电器的双涡轮交叉喷淋系统,2020年方太的超微气泡深层清洗。

第二,国内品牌具有渠道优势。

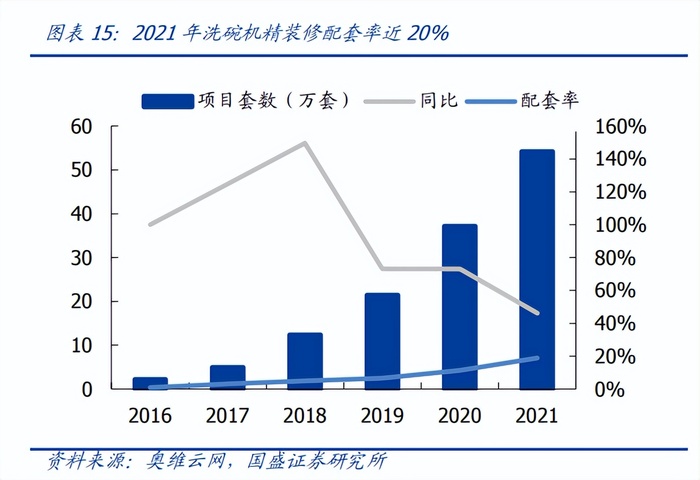

洗碗机的销售渠道主要包括线上电商、线下门店、线下KA和工程渠道,工程渠道也就是新房精装修时配套市场。

比如,方太在精装修配套方面具有明显的优势,老板电器的线下网点数量要大幅高于西门子。

国盛证券的一份研报还提到,国产品牌给渠道的利润空间,也远高于外资品牌,渠道主动发力明显。

第三,套系化策略。

在做洗碗机上,可能国产品牌的品牌力并没有那么强,但入局洗碗机的很多是拥有家电产品矩阵的品牌,比如老板电器是老牌的油烟机品牌,海尔、美的的冰箱空调都是家喻户晓。

套系化的策略,一方面利用了品牌在其他家电产品上的优势,另一方面,满足了消费者希望厨房整体风格更加统一的诉求。

通过创新,国产洗碗机品牌迈过了“好用”这个门槛。

一般来说,洗碗机这种明天产品,消费者一旦使用了就回不去了、离不开了。因此,只要产品达到好用,需求就会广泛存在,接下来就会形成规模化的需求降低成本——价格下降,刺激需求——新一轮降本的正向循环,渗透率得以加速提升。

国内洗碗机市场会沿着这条路顺利走下去吗?

三、价格:最重要的一道槛

奥维云网预测数据显示,2023年洗碗机整体规模206万台、115亿元,零售量同比增长8.7%;零售额同比增长12.5%。

而今年第一季度,洗碗机的全渠道零售额为20亿元,同比增速为3.1%。

这个速度,很难说走到了渗透率加速提升的阶段。

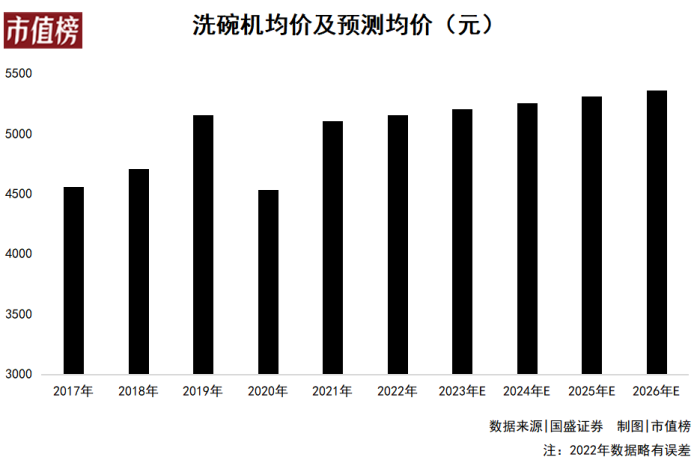

原因在于过了产品好用这道关,洗碗机还有更重要的一道坎——价格。

如果去看洗碗机行业发展的趋势和特点,几乎所有的报告都会说,是高端化、品质化、多套化之类。

从奥维云网的预测也可以看出,销售额增速大于销售量增速,意味着产品的均价在上行,也意味着尽管千元低端洗碗机层出不穷,但行业观察者并不看好低端市场。

洗碗机的内部部件要承受喷淋臂喷出的水压,以及热水冲洗烘干带来的高温,对于材料的寿命和稳定性有比较高的要求,因此材料成本也比较高。

洗碗机作为高频次使用且关乎餐饮安全的家用电器,功能性和稳定性,消费者都要。价格低廉的产品,消费者对其两种“性能”的信任度不高,因此有买家评价说,买了就吃灰、鸡肋。

这也是到目前为止,在洗碗机赛道没有发生过大规模价格战的原因。奥维云网的分析同样认为在体量还比较小的前提下,价格战带来的损伤是巨大的。

这也意味着,接下来洗碗机赛道会出现竞争巨头化。

那么,线下均价7000元,线上均价4000元的洗碗机,什么时候才能平民化,市场规模什么时候才能加速扩张呢?

一台洗碗机的价格由三部分组成,品牌的生产成本和毛利,渠道/代理商/经销商的利润。

先来看成本。

中高端产品,为了保障洗碗机的稳定性,一些零部件仍然会采用进口的方式,比如海信洗碗机WQ13-C721采用的就是意大利的洗涤加热泵,喷淋出来的水压更高,这也是评判洗碗机清洁度的关键指数。

如果国内厂商能够攻克一些核心零部件的技术,提升良率,生产成本仍有一定的下行空间。

再来看品牌商和经销/代理/渠道的毛利率。

国盛证券的研报显示,内资品牌洗碗机的毛利率比外资品牌要高一些。

2022年,老板电器洗碗机的毛利率约为45%,比其他成熟家电,如冰箱空调的毛利率要高,和老板电器的抽油烟机相比,就不算高了。

考虑到洗碗机赛道要留出拓市场、市场教育所需的费用,短期之内,中高端洗碗机品牌不会选择以降低毛利率的方式进行“以价换量”。

上文我们也提到,内资洗碗机品牌给渠道的利润比较丰厚,渠道的利润和市场对产品的接受度有一定的跷跷板效应,也就是,当终端消费者对洗碗机品牌认可度、信任度高的时候,品牌商们相对于渠道商的话语权就更强了。

假设一切顺利,洗碗机赛道会有以下几个发展趋势:成本下降、大众接受度更高、渠道利润空间降低、价格下降。而由于竞争巨头化,品牌溢价效应不明显,以价换量会成为武器,加速洗碗机平民化的过程。

除了“假设一切顺利“这个前提之外,洗碗机市场发展还有一个阻碍因素,就是人们的荷包捂得越来越紧了,所以这一周期可能会比较长。

评论