文|侃见财经

新能源车企之间的竞争暂时告一段落,造车新势力也暂时偏离了价格战的漩涡。

对于新能源车企而言,未来三至五年,产能仍然是非常重要的衡量标准,这关乎了车企是否能够继续在市场生存。

当然,处于新能源第一梯队的比亚迪以及特斯拉地位已经十分稳固,已经过了产能的关口,成功的实现了盈利。

而大部分新能源车企的盈亏平衡依旧是一个难题。

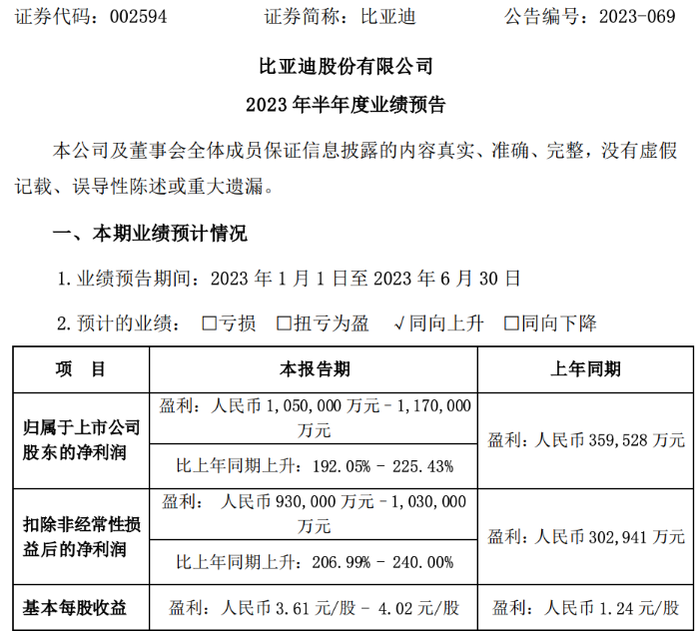

7月14日,比亚迪发布了业绩预告,公告显示,预计公司上半年实现净利润105亿元至117亿元,同比增长192.05%至225.43%。

对于业绩增长的原因,比亚迪解释称,2023年上半年度,新能源汽车行业保持快速增长,公司新能源汽车销量在去年同期的高基数上实现强劲增长,市场份额持续提升,继续强化在新能源汽车行业的领导地位。

此外,比亚迪还表示,尽管上半年行业竞争加剧,但是因为公司自身品牌能力提升,持续扩大的规模化优势以及产业链的成本控制能力,加上上游原材料价格的回落,所以公司继续保持了良好的盈利水平。

诚如比亚迪财报所言,规模化的优势,是保证利润的重要标准。根据比亚迪一季度报显示,比亚迪的毛利率为17.86%,虽然低于特斯拉19.34%的毛利率水平,但是差距进一步在缩小。另外值得注意的是,理想汽车一季度也实现了9.3亿元的盈利,毛利率为20.39%,但是受制于产能的问题,理想与比亚迪以及特斯拉之间还有巨大的差距。

根据资料显示,今年前六个月,比亚迪实现新能源汽车销量125.56万辆,同比增长95.78%;特斯拉上半年共生产汽车92万辆,交付88.9万辆,交付同比增长57%;而造车新势力的领头羊理想汽车,上半年累计销量为13.91万辆,同比增长130.31%。

从上述数据不难看出,比亚迪在国内市场已经处于绝对的领先地位,从全球的角度,比亚迪的地位短时间也难以被撼动。

此前,在比亚迪的股东大会上,其董事长王传福表示,汽车行业已经进入淘汰赛阶段,未来三至五年,对于企业而言核心技术、好的战略方向、快速决策机制是制胜关键。当然,王传福的话绝对不是危言耸听,早在雷军造车时,王传福就曾提醒到,行业将从蓝海变成红海,仅仅过了一年时间,他的话就得到了验证。

目前,比亚迪处于产能释放阶段,业绩也会在未来几年有所体现,但是并非说比亚迪就高枕无忧了。除了业绩的无可挑剔,比亚迪存在的潜在风险包括:

第一,巴菲特的不断减持。根据资料显示,截至今年上半年末,伯克希尔已经是第12次减持比亚迪股份,目前伯克希尔所持有的比亚迪股份比例已经从9.21%降至8.98%。

根据统计显示,巴菲特12次减持,持股比例已经从最初的20.04%降至如今的8.98%,减持幅度并不算小,粗略计算伯克希尔已经套现近270亿港元。从当下伯克希尔的行为判断,未来清仓将会是大概率事件,但是比亚迪经过一段时间消化,目前距离高点位置并不算太远。

第二,新能源渗透率的问题。目前国内市场新能源渗透率已经超过了30%,渗透率越高,新能源汽车的销量就会越放缓。虽然比亚迪目前在国内市场仍然是“一枝独秀”,但是未来随着销量的放缓,业绩增速也会放缓。

第三,国外市场的开拓,对于比亚迪而言国内市场已经稳固,但是新的突破方向依旧是在国外,海外市场的布局关乎未来的发展,因此如果海外市场拓展不力,那么未来比亚迪的整体战略将受到较大的影响。根据华泰证券预测,2023年,比亚迪的海外销量将达到30万辆。

综合而言,侃见财经认为,比亚迪的财报预测反映了企业当下的现状,高端化以及海外布局未来可能会成为比亚迪的重点,巴菲特的减持已经基本被市场消化,随着上游原材料价格的下降,未来三年内,比亚迪的业绩将会进一步释放,届时新能源市场集中度可能会进一步加强,对于二三线新能源车企而言,可能并不是一件好事。

评论