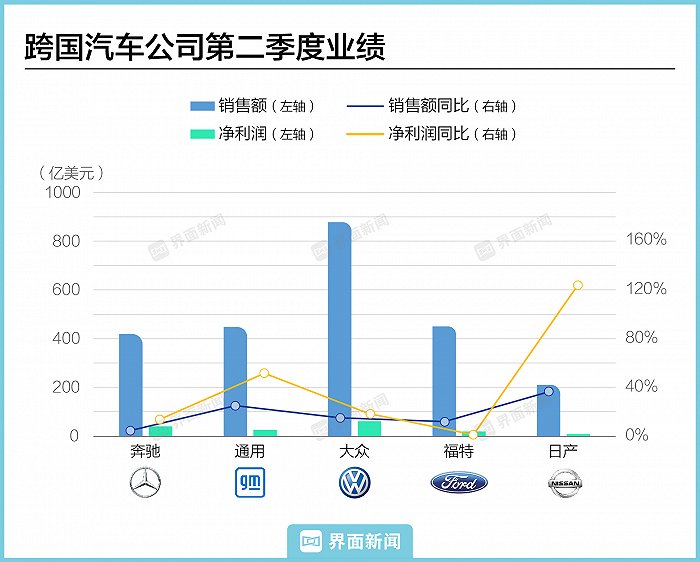

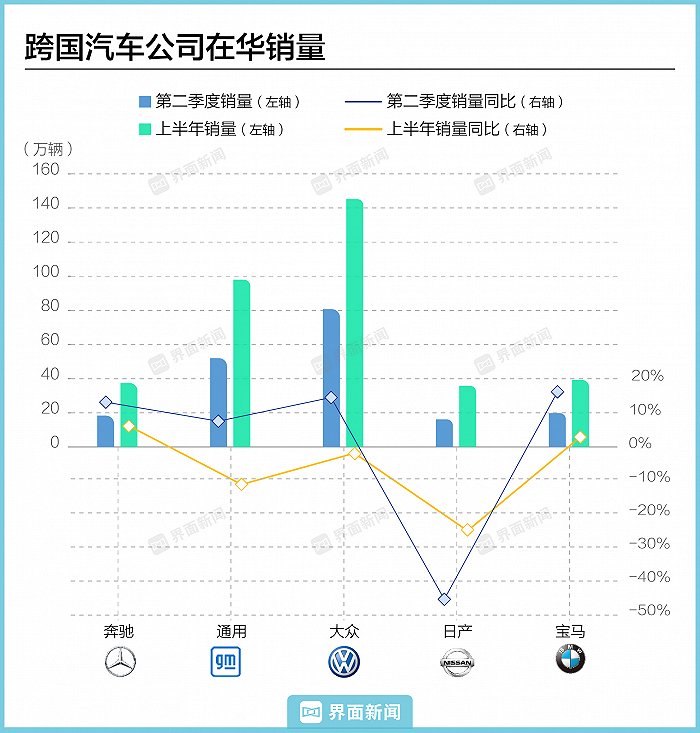

日前,跨国汽车公司陆续公布第二季度业绩及销量报告。日产汽车第二季度净利润同比涨幅最高达124%,但在华销量低迷同比下跌46%。受中国汽车销售行业激烈竞争的冲击,日产、大众下调销量目标。作为对比,在中国市场同期销量有所提升的奔驰和通用等品牌业绩超预期,上调全年盈利水平。

由于销量严重下滑,日产汽车将其在中国市场的销量预期从最初的113万辆下调至80万辆,较去年同比下跌23%。据外媒Automotive News报道,日产将考虑从中国出口汽车,以消化在华产能。首席执行官内田诚坦言,尽管公司尚未做出决定,但日产必须考虑采取新措施支撑在华业务。

数据显示,今年二季度日产汽车在北美、日本、欧洲地区实现订单增长,但无法弥补在中国市场丢失的巨额销量。全球零售销量同比下降3.7%,内田诚将原因归纳为受到中国市场价格战和电动汽车需求增长的影响。在他看来,中国本土品牌推出大量电动汽车产品,先发制人抢占市场。内田诚承认市场形势已经发生巨大变化,“要在中国恢复业绩并不容易。”

今年上半年,三大日系品牌在华销量集体下滑。1至6月,丰田售出87.94万辆,同比下降2.8%;本田售出 52.97万辆,同比下降22%;日产则售出35.85万辆,同比下降24.4%。降幅最大的日产拉响转型警报,7月份推出Ariya纯电动跨界车和启辰品牌旗下V-Online插电式汽车。

同样因为中国市场表现不佳而调整预期的还有大众汽车,该公司将销售目标从之前的950万辆下调至保底900万辆,将通过提高价格和削减成本来改善下半年的财务状况。尽管下调销量目标,但大众汽车2023年的财务预期仍保持不变。

今年上半年,大众集团电动汽车销量达32.2万辆,但在全球最大的电动汽车市场中国仅卖出6.24万辆。眼下,大众汽车正在调整战略以保住电气化进程中的市场地位,增资小鹏汽车开发面向中国消费者的电动汽车便是策略之一。汽车行业分析师梅松林向界面新闻表示,大众希望通过入股小鹏观察了解造车新势力的优势,以跟上中国新能源车市场的快速变化。

奔驰第二季度实现销售额382.4亿欧元,超出市场预期;净利润为36.4亿欧元,同比增长14%。得益于显著改善的供应链,奔驰第二季度汽车销量增长6%,欧洲、亚洲和北美地区均出现增长。路透社指出,相较量产汽车品牌,奔驰、宝马、保时捷等豪华汽车公司能够通过将成本转嫁给消费者以应对原材料及物流成本上涨问题。

奔驰首席财务官周四称,将继续提高价格,但会更加“小心”,因为过高的价格也会迟滞消费者选购的步伐。此前,2023款奔驰G 500于国内上市,官方指导价格为189.9万元,较2022款上涨7000元。全新一代E级车型将于今年10月开售,海外市场售价或将上调8500欧元。

基于销售回报率和现金流的提升,奔驰上调了全年盈利预期。预计2023年的息税前利润将与去年的205亿欧元持平,此前预计略有下降。

今年第二季度,通用汽车净利润约26亿美元,同比涨超50%。鉴于本季度强劲表现,通用汽车同样大幅上调财务预期,预计全年调整后息税前利润在120亿美元至140亿美元之间。

与此同时,通用持续加注电动化产品。此前,通用投资7.92亿美元与LG电子和LG新能源合作降低电池成本,雪佛兰、别克、凯迪拉克、GMC、BrightDrop各大品牌也密集推出奥特能电动车型,以覆盖细分市场。通用汽车首席执行官Mary Barra称,公司不断降本增效,将投入放在电动车和自动驾驶等关键领域。

在竞争对手通用汽车上调年度预期后,福特汽车将全年调整后息税前利润预期范围上调至110至120亿美元,但预计电动汽车业务的亏损额度将会在今年进一步扩大。

财报显示,福特汽车今年二季度营收450亿美元,同比增长12%。首席财务官John Lawler称,消费者对燃油车的需求和福特的定价优势使得本季度财报亮眼。但与此同时,电动汽车的普及速度比公司预期的要慢,部分原因是成本较高。福特预计,今年电动汽车业务将亏损45亿美元,较去年同期亏损额30亿美元增加。公司原定于今年底实现年产电动汽车60万辆,这一目标随之推迟到2024年。

此外,根据宝马集团公布的数据,今年二季度BMW和MINI品牌在华售出19.78万辆车,同比增加16%,仅次于德国市场。目前,宝马集团正在加快开发L3级自动驾驶技术,其中国研发团队也已启动本土化研发,计划最快于今年底上市。

评论