文丨张涛(中国建设银行金融市场部,文章仅代表作者观点)

在7月份货政会议上,日本央行维持-0.1%政策利率和YCC政策目标不变,但意外提高了YCC政策灵活性,准许偏离目标范围,并将10年期日本国债收益率的最大涨幅设定在1.00%,即日本央行保留0.50%至1.00%之间债券购买的自由裁量权,这是2016年日本央行开始实施YCC政策以来的第三次调整,距离上次调整仅时隔半年。不过会后次日10年期日本国债收益率上行至0.6%,日本央行就宣布购债来稳定收益率,并再次强调此次YCC调整不代表货币政策的转向,反映出日本央行在增强政策灵活性的同时,依然保持着谨慎的政策态度。

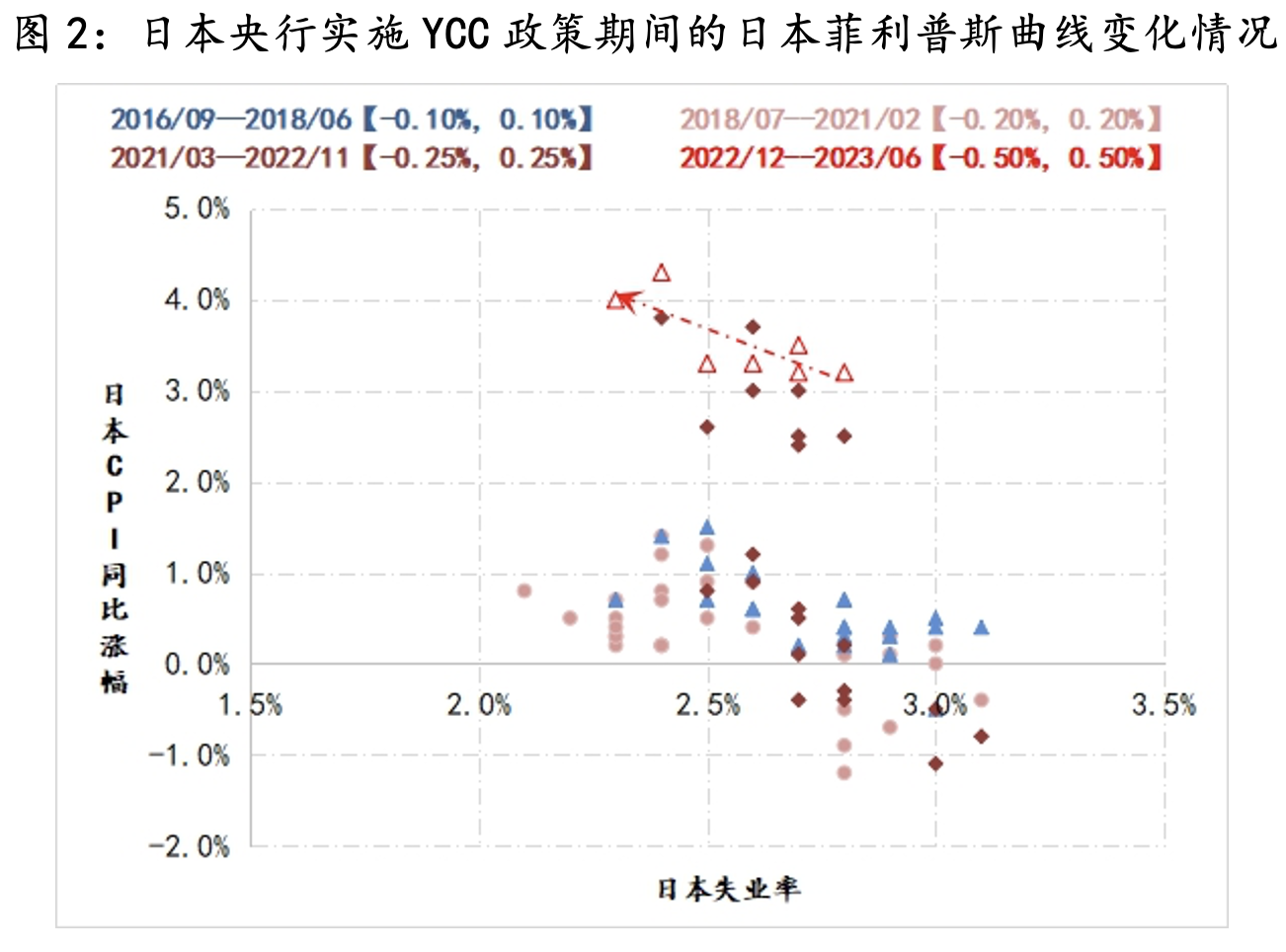

与日本央行在政策方面的谨慎不同,以菲利普斯曲线反映出来的日本通胀压力仍在持续上升,一季度末日本的失业率和CPI同比涨幅分别为2.8%、3.2%,到6月末,失业率进一步降至2.6%,而同期CPI通胀涨幅升至3.3%,即日本央行面对的菲利普斯曲线还在向左侧陡峭端移动。不过,日本央行在其最新《经济活动和价格展望》中,虽然将今年核心CPI预期上调至2.5%,但将2024年的核心CPI预测由2%下调至1.9%,并保持2025年财年CPI涨幅预测1.6%目标不变,表明在遭受多年通缩困扰后,日本央行对通胀确认仍很谨慎。

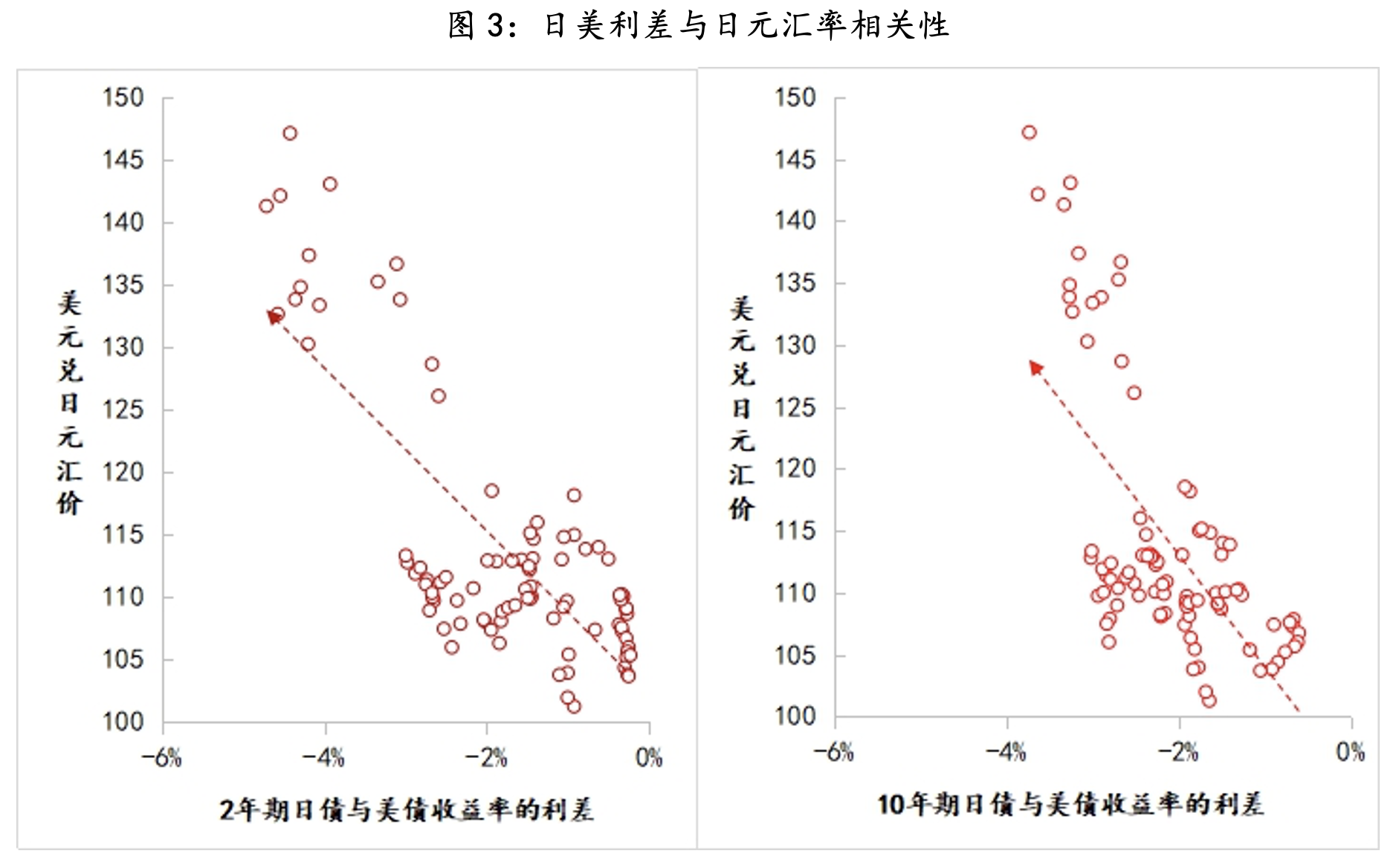

但毋庸置疑,本次日本央行对YCC政策边界的灵活调整,实际上意味着YCC政策已开启结束进程,加之欧美等国的紧缩政策周期已近尾声,相应日本与欧美国家的利差应能趋于收窄,并更具弹性,因而从境内外利差的变化而言,有利于日元汇率的走强。

另外,2016年日本央行实施负利率和YCC政策以来,日本国债收益率曲线基本就被日本央行的政策所固化,10年与2年期日债收益率的利差基本就稳定在20个基点以内,直至2021年3月日本央行开始加快YCC政策边界的调整,将10年日本国债收益率的波动区间由【-0.20%,0.20%】扩大到【-0.25%,0.25%】,后又扩大至【-0.50%,0.50%】,相应日债收益率曲线开始陡峭化,目前10年与2年期日债收益率的利差已经扩到60个基点以上。预计伴随本次YCC政策灵活性提高之后,日债收益率曲线将进一步陡峭化,而陡峭化的利率曲线更有利于商业银行增加融资供给,有利于日本投资需求的增长。

综上,本次日本央行增强YCC政策灵活性,一方面是针对日本经济实况做出的相机调整,另一方面也是对市场政策预期的确认,虽然日本央行在政策转向进程上会十分谨慎,例如还需要仔细评估,才会考虑是否改变目前的负利率政策,但随着其YCC政策边界刚性的放弃,其政策立场叠加日本经济的持续复苏,日元汇率更加具备趋势性走强的条件。

对于全球投资组合而言,日债收益率的上行和日元汇率的走强,意味着“便宜日元”推动的交易将面临市值重估的风险,换而言之,日元一旦逆风,全球市场可能面临异动的风险。

参考:

评论